Índices en baja:

S&P500 -2.75% / DOW JONES -1.86%, NASDAQ -3.83%

▪️Nueva semana de caída en mercados globales de riesgo. Se presentaron gran cantidad de resultados de empresas, en general, mejor de lo esperado; pero el mercado mira hacia otro lado, y sigue en modo negativo: solamente sector financiero recuperó terreno tras baja semana pasada; y algunas subas puntuales fueron la excepción de semana con fuertes bajas, sobre todo el día viernes, con una cadena de suministros nuevamente afectada por parates en China (Covid), así como luego de comentarios de Powell (FED) sobre la casi certeza de que la suba de tasas de mayo sea del 0.5% (FED más restrictiva). En la semana, nuevamente las acciones tecnológicas fueron las más golpeadas: Google GOOGL cayó 6%, Amazon AMZN -4.85%, Meta Platforms (Facebook) FB -12%, Nvidia NVDA -8.2%, AMD -5.29%, Netflix NFLX -36.82%.

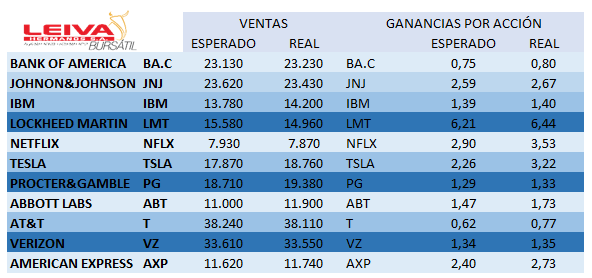

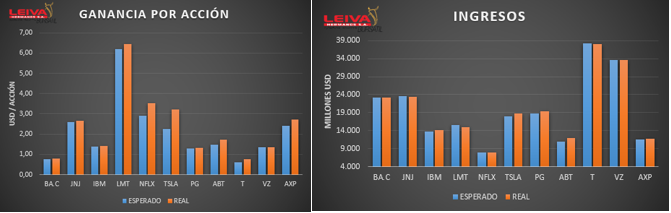

▪️En la segunda semana fuerte de presentación de resultados trimestrales de empresas, encontramos que el 20% de las acciones del S&P500 ya reportaron sus números, de las cuales el 69% han superado expectativas de ventas, en línea con promedio de últimos 5 años; mientras que 79% presentó ganancias por acción superiores de lo esperado por el mercado). Algunos ejemplos de empresas que presentaron resultados esta semana: Tesla TSLA tuvo ventas por USD 18.760 millones (mayores de los USD 17.870 esperados), y Ganancias por acción de USD 3.22 (contra 2.26 esperados); Johnson&Johnson JNJ vendió USD 23.430 millones (menos de los USD 23.620 esp), y GPA de USD 2.67 (vs. 2.59 esperados); Procter&Gamble PG ventas USD 19.380 (18.710 esp) y GPA USD 1.33 (vs. 1.29 esp). Esta semana será turno de varios gigantes: Microsoft MSFT, Apple AAPL, Amazon AMZN, Google (Alphabet) GOOGL, Facebook (Meta Platforms) FB, Intel INTC, entre otros.

▪️Algunos datos: con esta caída del mercado de acciones global (esta semana se perdieron unos USD 3.3 billones en valor de mercado), el valor global de acciones asciende a unos USD 107.6 billones (esto es aproximadamente un 127% del PBI mundial). Con liquidez cayendo (reservas o depósitos de bancos en las Reservas Federales regionales cedieron unos USD 172.000 millones en la semana), y una baja esperada para el año de unos 3 billones de USD, los mercados de riesgo (acciones principalmente) se muestran como un reflejo de este funcionamiento, sufriendo la mencionada “sequía” de fondos. Continúa el boom de precios de viviendas en USA: precio promedio de casas existentes subieron 15% en el último año (+34% en dos años) hasta USD 375.300; qué podría detener esta suba? Dos factores: 1-aumento de oferta (ya en niveles de 2006, con el dato de la semana pasada de 1.79 millones de inicios de construcciones), y 2-suba de tasas: tasa fija hipotecaria a 30 años subió a 5.11%, máximos desde 2010. Recompras acciones: JPMorgan espera que este año haya recompras de acciones propias de empresas cotizantes por unos USD 1billones.

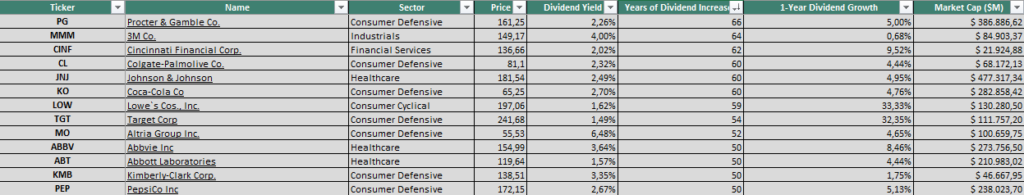

▪️En medio de esta temporada de resultados, la semana pasada presentaron dos empresas muy tradicionales para los inversores “de valor”, y con características comunes: Johnson&Johnson JNJ y Procter&Gamble PG se encuentran dentro del listado de “Dividend Kings”, esto es, empresas que aumentaron sus dividendos en, al menos, los últimos 50 años. Con el aumento del 5% con respecto a 2021, el dividendo de PG sube por 66vo año consecutivo, mientras que JNJ, con su 6.6% de suba, llega al 60mo año seguido de aumento. Esto da previsibilidad al inversor, que puede ver a la empresa como un “bono”.

Ejemplo: Johnson&Johnson JNJ, el día 22/04/2017 (5 años) cotizaba USD 124.68; el día viernes pasado cerró en USD 181.54; en ese período pagó dividendos por USD 19.04 por acción; es decir que mi inversión (sin haber reinvertido dividendos) valdría: USD 181.54+19.04= USD 200.57; es decir, una suba del 9.98% anual.

Noticias corporativas:

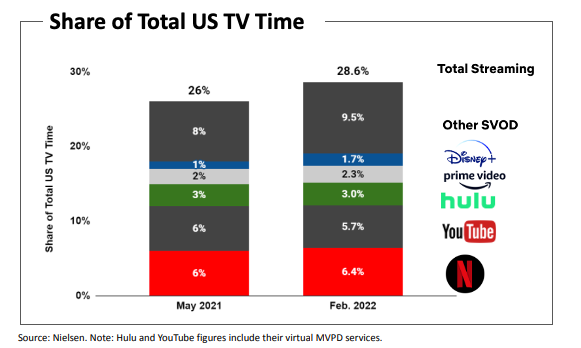

-El martes presentó resultados Netflix NFLX; si bien las ventas de USD 7.870 millones fueron apenas peores de lo esperado, y las Ganancias por Acción superaron el consenso (USD 3.53 vs. 2.9), informó la primera baja trimestral de suscriptores (perdió 200.000) en una década (comparativamente, en el 1er trimestre de 2020 -pandemia- había agregado 15 millones de suscriptores; en 1er trimestre 2021 3.98 millones), enfrentando mayor competencia (Disney, HBO, Amazon Prime, Youtube, etc.), y con un mercado más maduro. Acción sufrió fuerte baja tras resultados, perdiendo 35.12% el miércoles y un 36.82% en la semana.

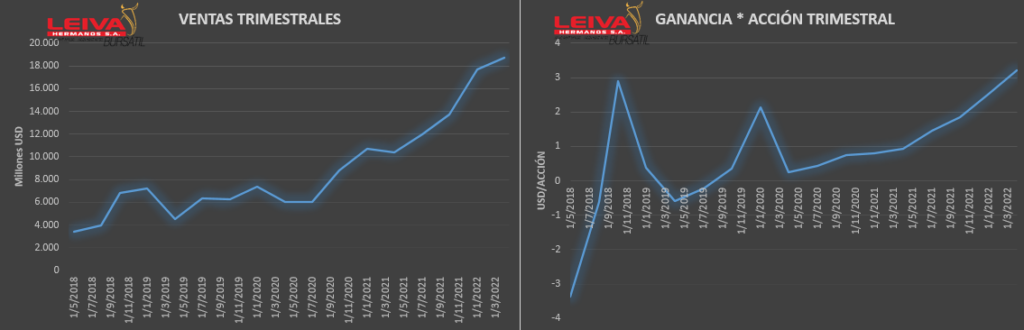

-El jueves presentó resultados Tesla TSLA, la empresa de Elon Musk. La fabricante de autos eléctricos indicó que tuvo un trimestre récord: 1er trimestre 2022 ventas por USD 18.760 millones (un crecimiento del 80.56% con respecto al 1er trimestre 2021), y USD 3.318 millones de ganancias, esto es USD 3.22 de ganancias por acción (vs. USD 0.93 en 1er trim 2021); entregó un récord de 310.048 autos (+68% interanual), apuntando a las 1.5 millones de unidades en el año (en marzo entró en producción la planta de Berlín, y en abril, la de Austin comenzó a producir el modelo Y).

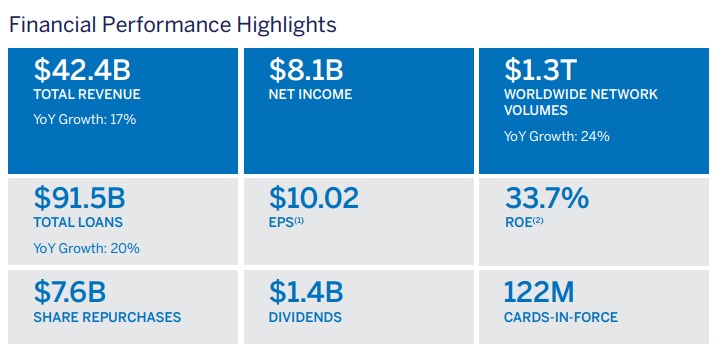

-El viernes presentó resultados American Express AXP. La empresa emisora de tarjetas de crédito con sede en Nueva York informó ingresos en el trimestre por USD 11.740 millones (más de lo esperado y +29.6% interanual). En cuanto a los objetivos 2022, espera ingresos en el año por USD 50.000-50.800 millones (+18 a 20% anual). Con alrededor de 122 millones de tarjetas emitidas globalmente, centra su negocio en los sectores de mayores ingresos, y tiene actividad similar a la bancaria (anticipos a comercios), y concentra el 70% de sus ingresos en Estados Unidos. Entre sus principales inversores se encuentra Berkshire Hathaway, de Warren Buffett (tiene aproximadamente el 20% de la compañía).

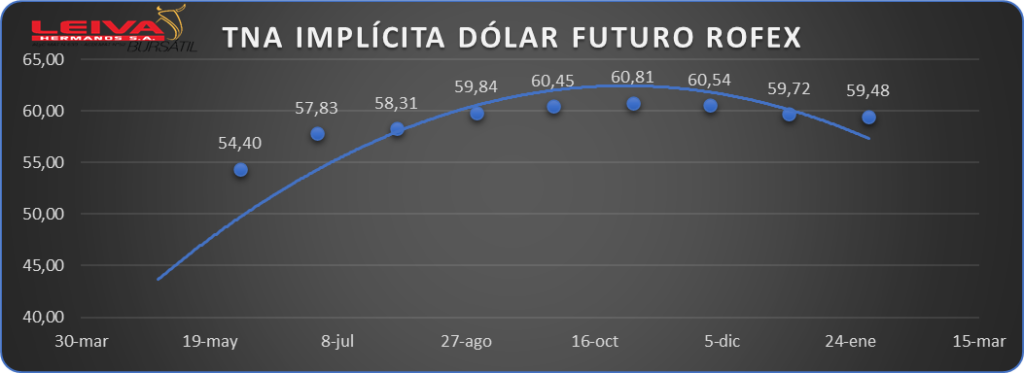

▪️ En el plano local, el dólar mayorista subió de $ 112.97 a $ 114.23, un 1.12%, a un ritmo del 45.23% anualizado. Los futuros de dólar (MatbaRofex) muestran este empinamiento con una suba en las tasas implícitas de las posiciones futuras. El índice S&P Merval de acciones líderes ganó 0.74% en la semana, con subas en Loma Negra LOMA, ganando 6.12%, Banco BBVA BBAR +3.92%, Banco Supervielle SUPV +3.05%. Bonos soberanos volvieron a la tónica bajista, con caídas del 5.18% en AL30D, -4.14% en GD30D, -4.24% en GD35D; y Riesgo País subiendo a 1776 puntos. Bonos dólar linked (atados a devaluación del dólar oficial), con subas semanales: TV22+ 1.24%, TV23 +3.22%. INDEC: costo construcción subió 4.4% mensual en marzo; precios mayoristas +6.3% mensual (50.3% interanual). Superávit comercial de marzo: USD 279 millones; con exportaciones creciendo al 28.5% anual hasta USD 7352 millones, e Importaciones subiendo 33% anual hasta USD 7073 millones. EMAE: economía habría crecido 9.1% interanual en febrero (+1.8% mensual desestacionalizado).

🧮 Semana:

Martes: USA: Ventas y precios viviendas/Confianza Consumidor

Miércoles: Discurso Lagarde (BCE)/Ventas viviendas pendientes USA

Jueves: USA: PBI, pedidos semanales / PMI Industria China (Caixin)

Viernes: Inflación abril zona euro / Precio gasto consumo personal USA

📊 Empresas

Resultados :

Lunes Coca Cola KO / Harmony Gold HMY

Martes Microsoft MSFT Google GOOGL Visa V

Martes Pepsico PEP Texas Instruments TXN 3M MMM

Miércoles Meta (Facebook) FB Qualcom QCOM Boeing BA

Miércoles Paypal PYPL VALE Bunge BNG Vista VIST

Jueves Apple AAPL Amazon AMZN Mastercard MA

Jueves Intel INTC Merck&Co MRK McDonald´s MCD Caterpillar CAT

Viernes Exxon Mobil XOM Chevron CVX Abbvie ABBV AstraZeneca AZN

💸 Dividendos esta semana:

-Costco COST / Citigroup C

-Adecoagro ADGO /Santander SAN

Podés invertir en cualquiera de estos instrumentos desde la app ó desde la web de Leiva Hermanos, ó comunicándote con tu oficial de cuentas.