SEMANA PASADA:

Índices en alza: S&P500 +6.58% / DOW JONES +6.25%, NASDAQ +6.84%

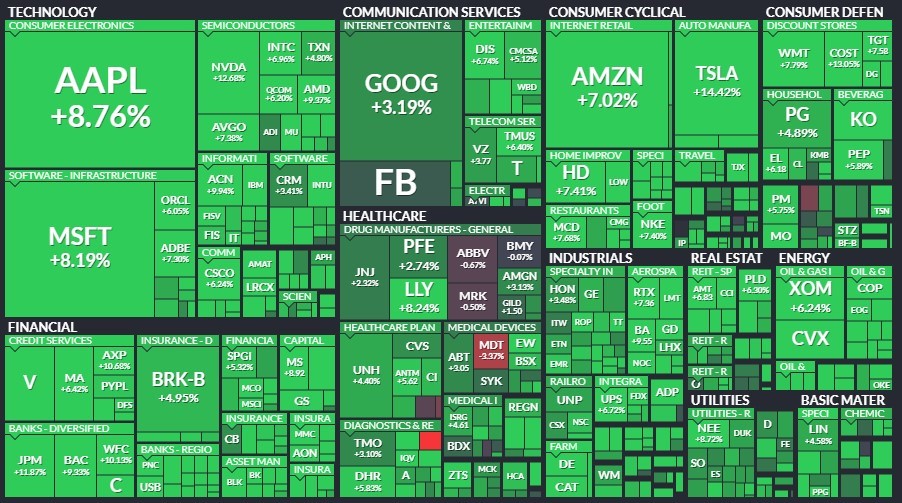

▪️Finalmente llegó la recuperación: los tres principales índices mostraron suba mayor al 6% en la semana; en el caso del S&P500, fue la primera suba semanal tras 7 semanas de caídas (fines de marzo). Comenzamos la semana con el banco JPMorgan JPM subiendo su pronóstico de ingresos del año por intereses a cobrar; impulsando al sector financiero: JPM ganó 11.87% en la semana, Bank of America BA.C +9.33%, Wells Fargo WFC +10.13%, Citigroup C +7.78%. El miércoles la FED reiteró su compromiso contra la inflación, conociéndose las actas en las que se comenta que las subas de tasas seguirán en 0.5% por reunión (calmando al mercado). Asimismo, el viernes se conocieron los Precios de Gasto en Consumo Personal, aumentando 6.3% en abril (desacelerándose con respecto a los meses anteriores: 6.6% en marzo); se trata de una de las medidas preferidas de inflación de la FED. Así, el mercado redondeó una semana con fuertes alzas, también en acciones de corte tecnológico: Apple AAPL ganó 8.76%, Microsoft MSFT +8.19%, Nvidia NVDA +12.68%, Tesla TSLA +14.42%. Esta semana el mercado se centrará en los datos de empleo a publicarse el viernes, con un mercado laboral sumamente firme (se estima en más de 11 millones de posiciones abiertas de empleo sin cubrir).

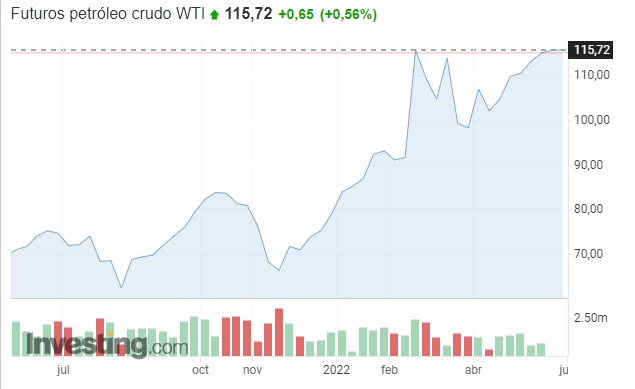

▪️A pesar de la fuerte subida en todos los sectores de acciones de esta semana, vemos que el único que tiene números positivos en lo que va del año es el Sector de Energía. Sin sorprendernos, ya que el petróleo se encuentra en valores sumamente elevados, observamos aquí varias empresas de distintos países con fuertes subas en 2022. Veamos algunas: Exxon Mobil XOM lleva +59.5% en 2022, Chevron CVX +51.92%, Schlumberger SLB +60.97%, Shell SHEL +38.29%, la brasileña Petrobras PBR +29.87%, mientras que vemos como grandes destacadas a dos empresas de origen argentino: Vista Energy (ex Vista Oil&Gas, cuyo CEO es el paranaense Galluccio) VIST +80.86%, y Tenaris TEN +65.2%.

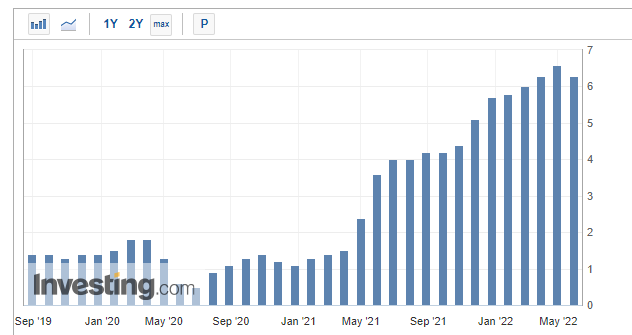

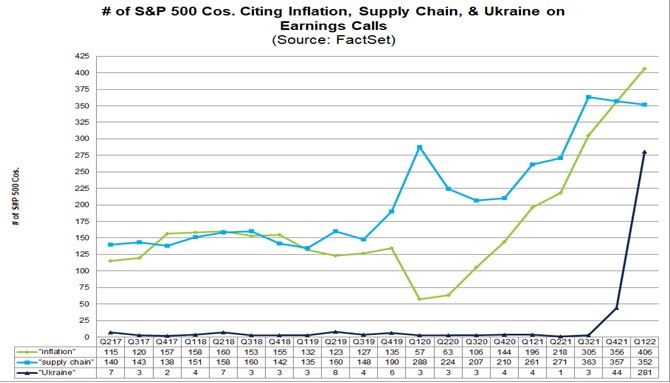

▪️Temporada de presentación de resultados: más del 95% de las empresas del S&P500 ya presentaron resultados. De ellas, 77% superaron las ganancias por acción esperadas (sorpresa positiva), en línea con el promedio de los últimos 5 años; además, 73% presentó ventas (ingresos) superiores de lo esperado en el trimestre (por encima del promedio del 69% en los últimos 5 años: inflación). En cuanto a las preocupaciones, expresadas en las “earning calls” (llamadas en las que los ejecutivos presentan los resultados), 281 (o un 59% de las empresas) mencionaron “Ucrania” en las transcripciones de dichas llamadas, el mayor número desde 2010; mientras que 85% mencionaron “inflación”, y el 74% mencionaron “cadena de suministros” en las llamadas.

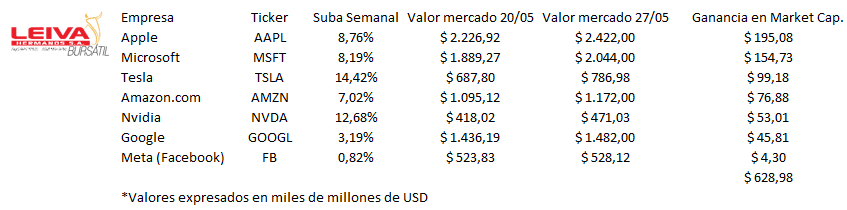

▪️ Si bien las empresas de sectores vinculados a la tecnología siguen siendo de las más afectadas por el contexto global y de suba de tasas de Estados Unidos, esta semana, en medio de un mejor humor e inclinación a los activos de riesgo, vimos fuertes subas. Y, al tratarse de empresas que han alcanzando tamaños gigantescos, variaciones porcentuales importantes implican movimientos grandes en su valor de mercado (“Market Cap.” o “Capitalización de Mercado”: es el valor que la empresa tiene en los mercados, y se trata de su cotización multiplicado por la cantidad de acciones en circulación). Así, en la semana, las principales empresas del sector (Apple, Microsoft, Google, Amazon, Meta Platforms-Facebook, Nvidia, Tesla), ganaron en valor de mercado en nada menos que USD 628.983 millones (AAPL ganó USD 195.000 millones, Microsoft USD 154.000 millones, Tesla USD 99.200 millones, etc.).

Noticias corporativas:

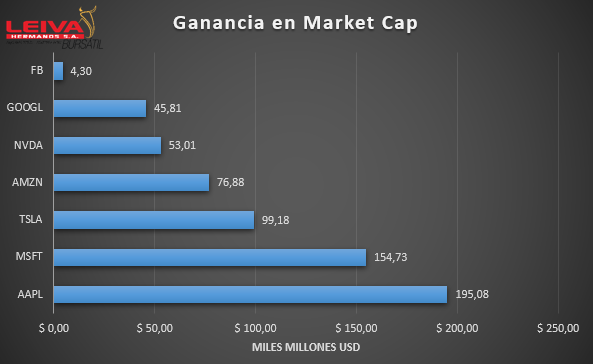

▪️El lunes presentó resultados trimestrales Zoom Video ZM. La empresa, que tuvo su auge en la pandemia (cúspide del home-office, y reuniones virtuales), experimentó luego una fuerte caída de más del 85% desde máximos alcanzados en 2020. Tuvo ventas por USD 1.070 millones (+11.9% i.a.), y Ganancia por acción de USD 1.03 (más de lo esperado); aumentaron 46% los clientes con gasto de más de USD 100.000 y mejoró el pronóstico para el 2do trimestre. ¿Puede haber tocado piso? Acción subió nada menos que 23.04% en la semana.

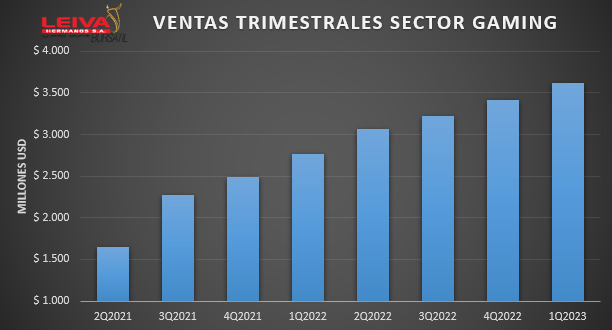

▪️El miércoles fue el turno de Nvidia NVDA. Fuertes resultados trimestrales: ventas de USD 8.290 millones (+46.5% interanual y más de lo esperado), y ganancia de USD 1.36/acción (+48% i.a.); centros de datos USD 3.750 millones (+83% i.a.); Gaming USD 3.620 millones (+31% i.a.); baja pronóstico ventas 2do trim. por Rusia y COVID en China. Además, aprobó recompra acciones propias por USD 13.000 millones. Tras mala reacción inicial, acción finalmente subió 12.68% en la semana (viene -36% en el año, y -46.5% desde máximos en noviembre 2021).

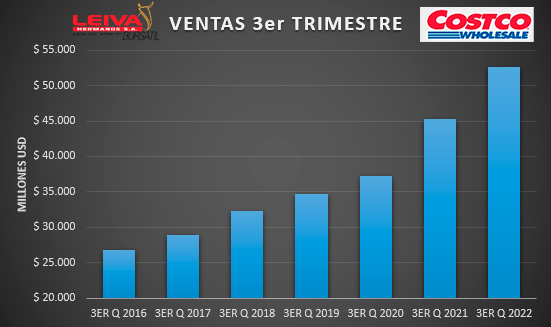

▪️Presentó el jueves el último de los grandes “retailers” de Estados Unidos (con 574 almacenes allí; y otros 105 en Canadá, 40 en México, etc): Costco COST informó ventas de USD 52.600 millones (más de esperado y + 16.2% interanual), y mejor en ganancia por acción. Su margen se deterioró por inflación (margen operativo 3.4% versus 3.7% año anterior) pero mantiene crecimiento. Acción viene -17% en el año; pero en semana recuperó 13.05%. Buena opción para posicionarse en consumo no discrecional.

▪️ Semana de recuperación también para las acciones locales, con el índice S&P Merval ganando 6.31% en la semana, y liderando las subas: Cresud CRES subiendo 18.45%, Transportadora de Gas del Norte TGNO4 +13.92%, Transener TRAN +12.51%. Riesgo País en leve baja (-1.79% hasta los 1916 puntos); bonos soberanos con subas moderadas, mayores en ley NY: GD29D +4.81%, GD30D +2.22%, GD35D +1.69%. Bonos CER con leves subas en la semana. Tras nueva licitación, el Tesoro cerró el mes, con $ 156.740 millones en varios instrumentos (64% atados a inflación, o CER); así, se endeudó (“financiamiento neto”) en mayo por $ 56.588 millones, en un mes en el que vencían nada menos que $ 920.020 millones. El dólar mayorista subió 0.90% en la semana, a un ritmo del 47.1% anualizado.

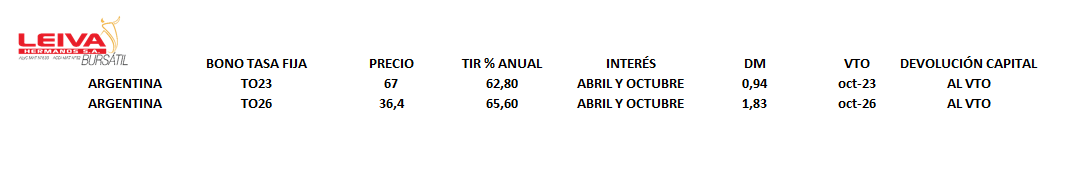

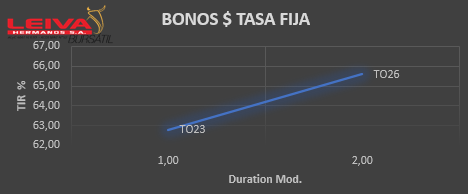

Bonos a tasa fija.

Bonos del Tesoro Nacional a Tasa Fija.

TO23: vencimiento octubre 2023

TO26: vencimiento octubre 2026

Bonos ideales para “hacer carry” (tasa en pesos). Si bien se trata de inversión en pesos a largo plazo, por su tasa de rendimiento (pagan una TNA baja pero cotizan muy por debajo de la par, lo que hace que rindan más del 60% anual), entendemos que pueden ser un buen instrumento. Estaríamos igualando inflación de 62-65% anual, por lo cual vemos atractivo.

🧮Semana:

Lunes: Feriado USA (Día de los Caídos)/PMIs varios China

Martes: Inflación mayo zona euro / Precios viviendas USA

Miércoles: Desempleo abril zona euro / PMI manufact. USA

Jueves: Reunión OPEP/ PBI Brasil / Pedidos semanales USA

Viernes: USA: desempleo, creación puestos laborales mayo

📊 Empresas

Resultados :

Lunes Weibo Corp. WBO

Martes Salesforce CRM HP Inc. HPQ

Miércoles Gazprom OGZD

Viernes DocuSign DOCU

💸 Dividendos esta semana:

-Goldman Sachs GS / Lockheed Martin LMT

-Schlumberger SLB / EBAY

-Qualcomm QCOM / Newmont Mining NEM

-Home Depot HD /Telefonica TEF

-Bank of America BA.C / Pepsico PEP

-Nike NKE / McDonald´s MCD

Podés invertir en cualquiera de estos instrumentos desde la app ó desde la web de Leiva Hermanos, ó comunicándote con tu oficial de cuentas.