Índices en alza: S&P500 +6.45% / DOW JONES +5.41%, NASDAQ +7.49%

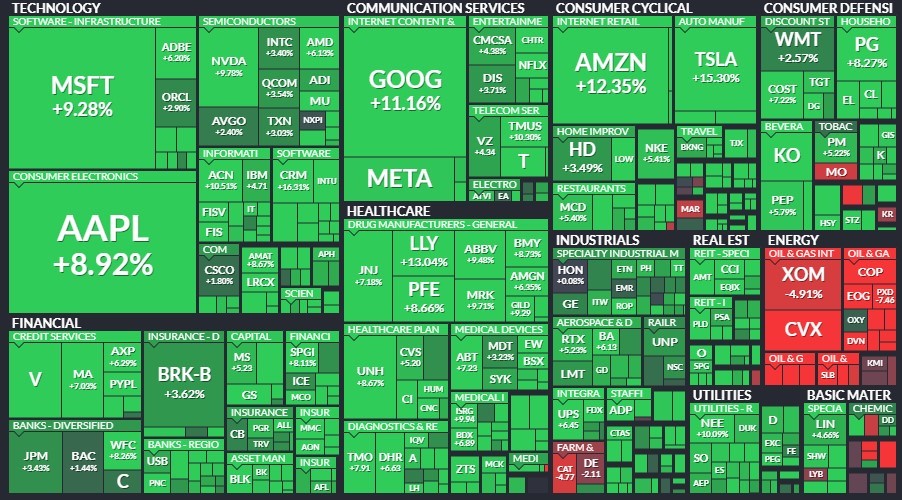

▪️Se vivió una gran semana para los activos de riesgo globales: acciones mostraron fuertes subas tras varias semanas de caídas: los tres principales índices tuvieron subas de entre el 5.4 y el 7.5%, amortiguando así de manera parcial el mal comienzo de año. Algunas subas destacadas: sector tecnología: Shopify SHOP ganó 21.57% en la semana, Tesla TSLA +13.35%, Amazon AMZN +9.64%, Google GOOGL +10.1%, Nvidia NVDA +7.85%, Microsoft MSFT +8.1%, Apple AAPL +7.7%; en sector salud: Pfizer PFE +10.9%, Johnson&Johnson JNJ +7.6%, Abbvie ABBV +10.2%, Merck&Co. MRK +10.1%; Financiero: Visa V +8.2%, Mastercard MA +6.4%, Wells Fargo WFC +5.9%, Goldman Sachs GS +8.2%; Consumo: Starbuck SBUX +8.7%, McDonald´s MCD +5.8%, Nike NKE +5.2%, Coca Cola KO +6.1%.

El sentimiento de rebote se vio apoyado el día jueves, cuando se conoció que las 33 entidades bancarias más grandes de Estados Unidos pasaron el “stress test” realizado por la FED (Reserva Federal; el banco central de USA); este escenario pesimista incluye: 40% de caída en precios de real estate comercial, 55% de caída en precio de las acciones, mayor estrés en el mercado de bonos corporativos, y una tasa de desempleo del 10%.

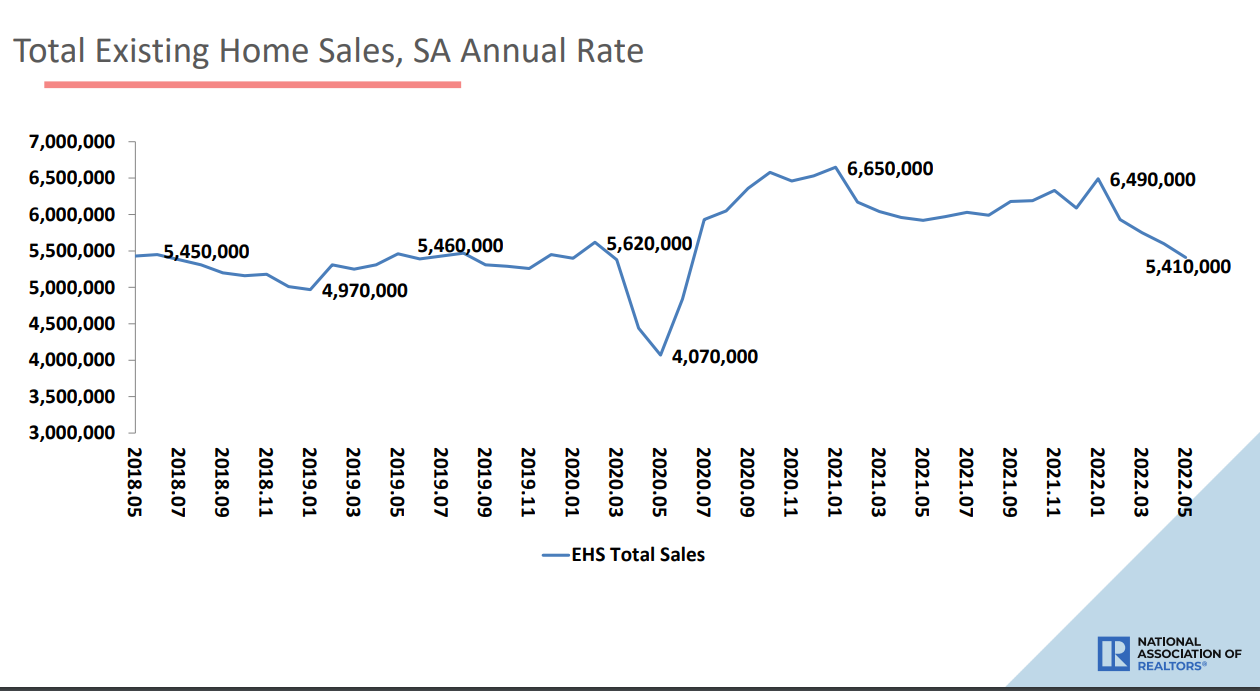

▪️El mercado sigue viendo con preocupación la evolución de la inflación y las consecuencias de la principal arma para combatirla: la suba de tasas de los bancos centrales del mundo (FED, BCE, BOE, BOJ, etc). A medida que las subas de tasas comienzan a hacerse sentir, las entidades de “research” comienzan a modificar los pronósticos de crecimiento: Goldman Sachs subió su probabilidad de recesión para la economía norteamericana a un 48%. Los datos económicos comienzan a verse en este sentido: las ventas de viviendas de segunda mano cayeron un 3.4% en mayo a 5.41 millones de unidades (menor valor desde junio 2020), con el precio promedio de vivienda en USD 407.600 (+14.8% interanual).

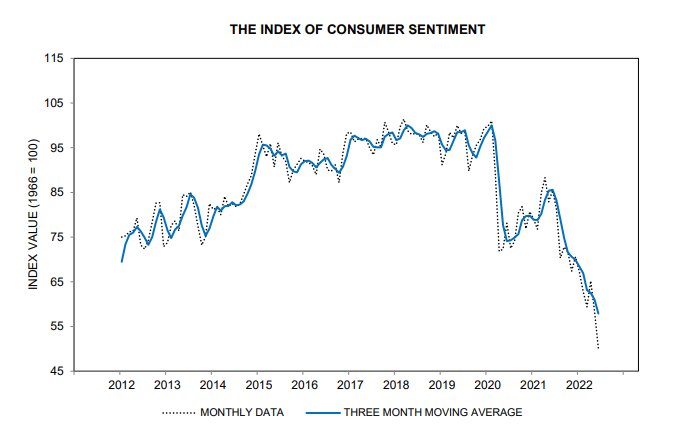

Asimismo, la confianza del consumidor (Universidad de Michigan) cayó a 50.0 en el mes de junio, el menor valor desde el año 2011. Asimismo, se conoció encuesta: un tercio de las familias norteamericanas tienen menos ahorros que antes de la pandemia.

Esta semana el mercado estará atento al índice de precios de viviendas de abril, y a la Confianza del Consumidor de Conference Board, aunque lo más relevante pasará por la evolución de los precios del gasto en consumo personal de mayo, el indicador favorito de inflación de la FED.

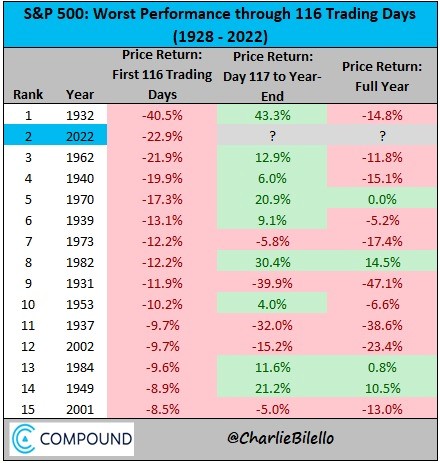

▪️En los últimos días de un semestre históricamente negativo, con fuertes bajas en los índices norteamericanos, veamos algunos puntos para ser positivos de cara a futuro. El banco de inversión JPMorgan JPM prevé un buen segundo semestre para las acciones: prevé que el ritmo de crecimiento se ralentizará pero no implicará una recesión; es positivo con la inflacíon (bajando a un 50% de la actual). Se trata del 2do peor comienzo de año (con caída del 22.9% del S&P500 en las primeras 116 ruedas del año), solamente detrás de 1932; pero las estadísticas indican que tras los malos comienzos, se ven buenas subas, veremos….

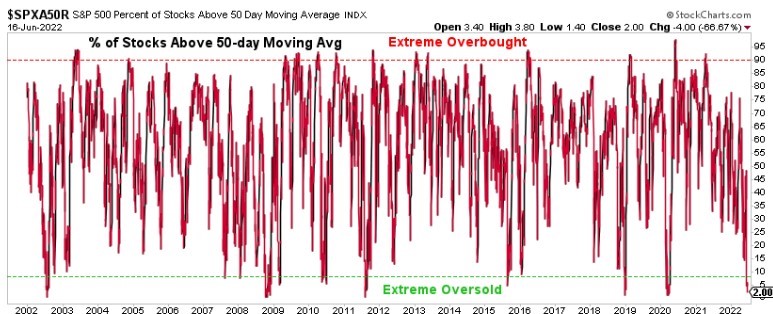

Además, algunas señales técnicas comienzan a mostrar un mercado “sobrevendido” (por ejemplo, solamente el 2% de las acciones del S&P500 se encontraba el viernes pasado sobre su promedio móvil de 50 días); lo que puede ser indicio de mayores rebotes.

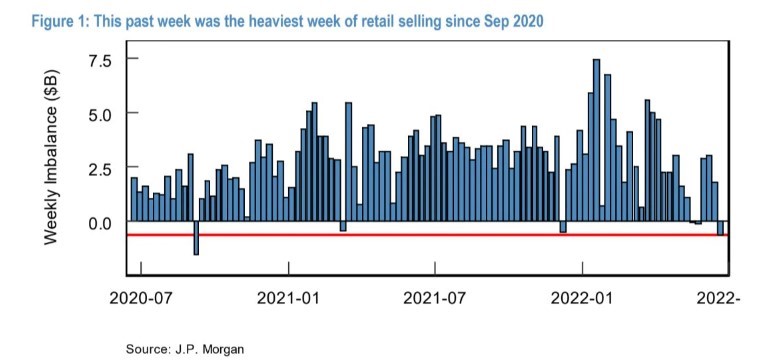

Además, la semana pasada se vio el mayor nivel de ventas de acciones por parte de los inversores minoristas (retail) desde septiembre de 2020. Por otro lado, en la última semana hubo 2.31 millones de pasajeros por día (entre ellos, 2.45 millones el día viernes, mayor cantidad de pasajeros desde febrero de 2020) en aerolíneas en Estados Unidos, el mayor valor desde el comienzo de la pandemia (a pesar de una suba del 38% interanual en la tarifa promedio).

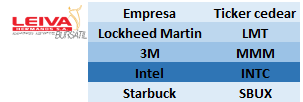

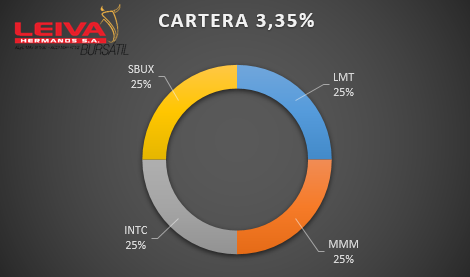

▪️Continuando con ejemplos de carteras de acciones (a través de sus cedears) de empresas con flujos estables de fondos (free cash flow), y con ganancias también habituales (y muchas veces crecientes), que redunda en retribuciones a los accionistas a través de los dividendos (pago de parte de las ganancias anuales), seleccionamos en este caso empresas de distintos rubros y sectores económicos. Así, combinando en partes iguales 4 acciones de primer nivel, accedemos a una inversión que (además de la potencial apreciación del capital, y de tratarse de una inversión dolarizada al valor del dólar CCL), otorga un rendimiento (según último dividendo pagado) de más del 3.3% anual: 25% en la empresa industrial (con productos como cintas, adhesivos, etc.) 3M MMM , 25% en Lockheed Martin LMT, empresa líder en el sector de defensa y aeroespacial, 25% en Intel INTC, una de las líderes globales en chips y procesadores, y el 25% restante en una de las marcas de consumo global más reconocidas: Starbucks SBUX.

▪️Con la suba de esta semana, el mercado global de acciones ganó unos USD 3.4 billones en valor de mercado (Market Cap). Esto es equivalente al tamaño de la economía de Reino Unido.

Noticias corporativas: ▪️El jueves, la FDA (Food and Drug Administration, entidad encargada de regular los alimentos y medicamentos en los Estados Unidos) prohibió la venta de los “cigarrillos electrónicos” de marca Juul (que controla aproximadamente el 54% de las ventas del producto en USA). La empresa dueña de (entre otras) Marlboro: Altria (que cotiza con el ticker MO ) tiene una participación de más del 30% (unos USD 1.600 millones) en Juul. Acción de MO cayó 9.2%; recuperando luego. Finalmente, una corte permitió seguir con la venta hasta fallo final.

▪️El jueves presentó resultados FedEx FDX. La empresa, con unos 228.000 empleados, tuvo ventas trimestrales por USD 24.400 millones (+7.96% interanual), y en el año por USD 93.500 millones (crecimiento del 11.31% anual). Durante el año, recompró acciones propias por USD 2.200 millones. Prevé para el año fiscal 2023 ganancia por acción de USD 22.45 a USD 24.45 (contra los USD 20.61 informados este jueves para 2022). El viernes la acción tuvo una suba del 6.62%.

▪️El día jueves, el gigante de artículos deportivos Nike NKE anunció su salida definitiva de Rusia, tras la suspensión de las operaciones en el país realizada el día 03 de marzo (tras la invasión a Ucrania). Así, se suma a marcas emblemáticas como Starbucks y McDonald´s. Se trata de una medida con impacto más bien simbólico: Rusia y Ucrania representan, en conjunto, menos de un 1% de sus ingresos globales (unos USD 46.800 millones el último año).

▪️Electronic Arts EA, una de las empresas globales líderes en “gaming” (video juegos), tiene un 15% de probabilidades de ser adquirida por otra empresa (algunas interesadas: Apple, Disney, Comcast, Amazon, etc.), según el banco de inversión Goldman Sachs, que la valuó en unos USD 190 por acción (o USD 52.700 millones de vlaor de mercado). Se sumaría a un mercado de gaming en consolidación (Microsoft está en proceso de comprar Activision Blizzard por USD 68.700 millones).

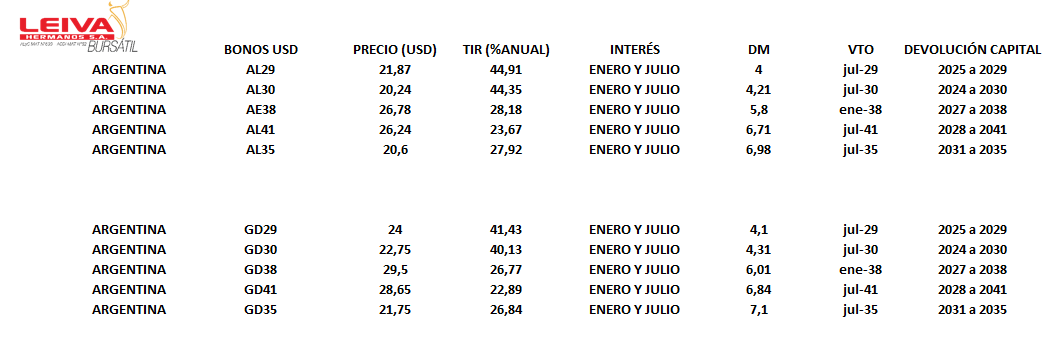

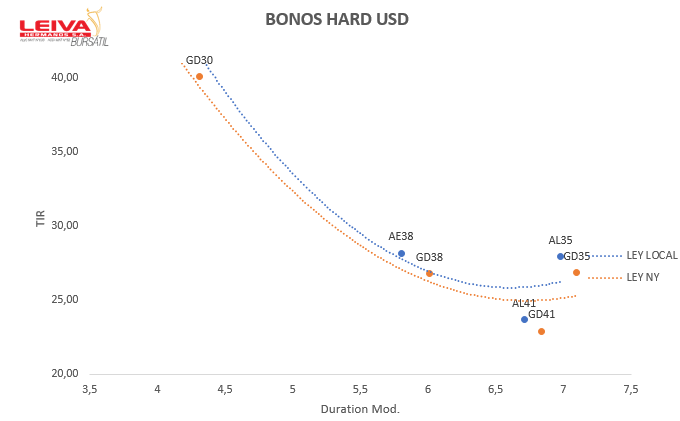

▪️ En el plano local seguimos viendo presión sobre los activos argentinos. El dólar mayorista subió 1.07% a $ 124.24 (al 49% anualizado). Los dólares financieros se mostraron en leve caída: -1% a $ 232.72 el MEP y -2.09% a $ 237.17 el CCL. Los bonos soberanos siguen marcando nuevos pisos desde la reestructuración de 2020: AL30D cayó 7.77% en la semana, GD30D -8.19%, GD35D -7.30%, AL35D -8.33%; Riesgo País subió 9.14% hasta 2.400 puntos. Así, rendimientos de los bonos soberanos en USD superan el 40% anual en algunos casos.

Se sigue viendo fuerte presión vendedora sobre los bonos atados a inflación: TX24 cayó 9.41% en la semana, TX26 -14.84%, TX28 -13.69%, T2X4 -13%. Mientras tanto, las acciones siguen golpeadas: el índice S&P Merval cayó 5.12% en la semana, sin cierres positivos para las acciones líderes.

Finalmente, el directorio del FMI aprobó la primera revisión del acuerdo con Argentina (correspondiente al primer trimestre del año), con observaciones sobre reformas pendientes y gasto público; esto libera el desembolso de los USD 4.000 millones. El déficit fiscal primario de mayo fue de $ 162.412 millones, casi el doble de los $ 79.185 millones de abril; mientras que se conocieron los números del comercio exterior de mayo, con un superávit de USD 356 millones, por el fuerte aumento de las importaciones hasta los USD 7.870 millones (+53.1% interanual): alerta que podría generar nuevas medidas cambiarias en las próximas horas.

Semana:

Lunes: Pedidos bienes duraderos mayo USA

Martes: USA: Precios viviendas-Confianza Consumidor

Miércoles: PBI USA/PMIs varios China

Jueves: Desempleo zona euro/Precios gasto consumo personal USAViernes: Inflación zona euro/PMI industria USA

Empresas

Resultados :

Lunes Nike NKE

Jueves Walgreens Boots Alliance WBA

Dividendos esta semana:

-General Electric GE / Yamana Gold AUY

-Xerox XEROX / Deere&Co. DE

-Nucor NUE / U.S.Bancorp USB

-Sysco SYY / American Express AXP

-Cardinal Health CAH / Bristol-Myers Squibb BMY

Podés invertir en cualquiera de estos instrumentos desde la app ó desde la web de Leiva Hermanos, ó comunicándote con tu oficial de cuentas.