SEMANA PASADA:

Índices en baja: S&P500 -2.21% / DOW JONES -1.29%, NASDAQ -4.13%

▪️Tuvimos una nueva semana de caídas en mercados de acciones, con los índices principales cayendo entre 1.29 y 4.13% (tecnológicas); así, con el cierre del jueves se terminó uno de los peores semestres de la historia para el índice líder S&P500. En la semana se vivió presión vendedora desde el mismo día lunes (tras una semana anterior de subas), acentúandose el día martes tras el mal dato de Confianza del Consumidor; y tras conocerse los precios de viviendas en Estados Unidos. El jueves, tras datos mixtos: precios de Consumo Personal en desaceleración, pero más pedidos semanales de subsidio por desempleo de lo esperado, lo que aviva temores de una recesión. El mercado continuó con caídas, cerrando con fuerte castigo principalmente a acciones tecnológicas: Google GOOGL cayó 7.98% en la semana, Amazon AMZN -5.92%, Tesla TSLA -7.51%, Facebook META -5.95%, y del sector financiero JPMorgan JPM -2.79%, Citigroup C -2.07%, Visa V -3.08%. Mientras que nuevamente sectores defensivos se mostraron en postivo: Lockheed Martin LMT ganó 3.46% en la semana, Raytheon Technologies RTX +2.99%, al igual que algunas de consumo como Coca Cola KO +2.13%, Mc Donald´s MCD +2.04%, Pepsico PEP +1.96%, Starbuck SBUX +1.47%. El viernes se vio una recuperación del mercado, moderando las bajas de los días previos, y comenzando así de manera auspiciosa el segundo semestre.

▪️Se fue un primer semestre para el olvido para las acciones norteamericanas: el índice de referencia S&P500 cayó un 20.6% entre el 31/12/2021 y el 30/06/2022, la peor caída de ese período desde 1970; mientras que el Dow Jones registró el peor semestre desde 1962: perdió 15.31%; en tanto que el Nasdaq de tecnológicas, con su baja del 29.51%, mostró su peor caída porcentual en la historia.

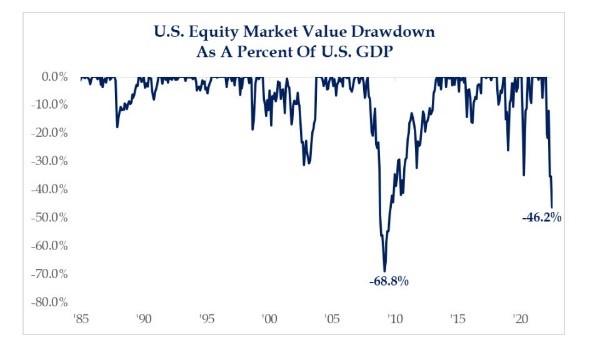

En cuanto a sectores, vimos un primer semestre con fuerte castigo a acciones tecnológicas: Netflix NFLX cayó 70.19%, Tesla TSLA – 33.95%, Amazon AMZN -35.58%, Disney DISN -38.07%, Facebook META -52.06%, Microsoft MSFT -23.74%, Google GOOGL -22.19%; aunque se vieron la gran mayoría de sectores afectados: financiero JPMorgan JPM perdió 28.89% , Bank of America BA.C -30%, Citigroup C -23.85% ; Consumo: Home Depot HD -34.91%, Walmart WMT -15.43%, Nike NKE -38.33%, Starbucks SBUX -34.73%. Se mostraron con fuertes subas acciones ligadas al petróleo: Exxon XOM ganó 49.53%, Halliburton HAL +37.12%, Chevron CVX +27.77%, del sector salud: Bristol-Myers Squibb BMY ganó 26.22%, Abbvie ABBV +12.62%, Merck MRK +19.9%; aeroespacial-defensa: Lockheed Martin LMT +18.37%, Raytheon Technologies RTX +8.97%. Por el impacto de estas caídas, los principales tenedores de las empresas afectadas vieron sus patrimonios caer; así, se calculó que las 500 personas más ricas del mundo (ranking Bloomberg) perdieron USD 1.4 billones en el semestre. Como ejemplos, Elon Musk (Tesla) vio caer su fortuna en unos USD 62.000 millones, mientras que Jeff Bezos perdió cerca de USD 63.000 millones en valor. Mientras que solamente 4 personas quedaron con fortunas por encima de los USD 100.000 millones: Musk USD 208.500 millones, Bezos USD 129.600 millones, Arnault (LVMH: Louis Vuitton, Möet Hennessy, Tiffany, Dior, etc.) USD 128.700 millones, Bill Gates (Microsoft) USD 114.800 millones; mientras que a fines de 2021 eran 10. La caída en valor de las acciones de USA representó un 46% del PBI del país

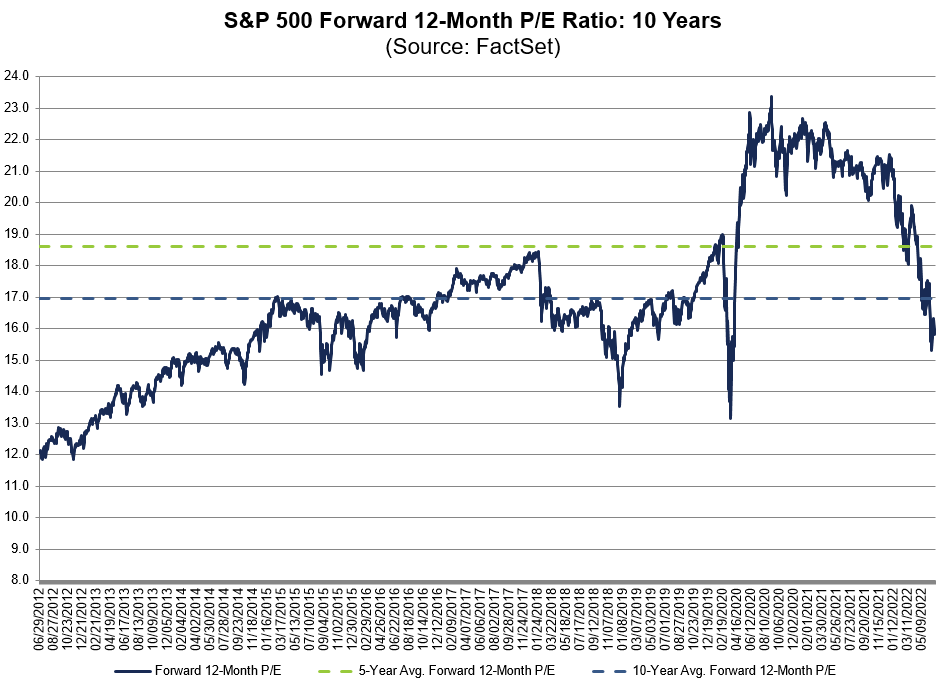

De cara al segundo semestre, podemos encontrar acciones cuyos precios sumamente bajos dan valorizaciones interesantes para compras de mediano plazo. Como ejemplo de valorizaciones más bajas que meses anteriores: el ratio Forward P/E (ratio PER o Precio/ganancias de próximos 12 meses) está en 15.8; debajo del promedio de 5 años (18.6) y de 10 años (16.9). Veremos…

▪️Algunos números de la economía de Estados Unidos: finalmente, el miércoles se publicó la revisión del PBI del 1er trimestre, que mostró una caída del 1.6% de la economía de USA (primera caída desde 2020: COVID); mientras que la FED de Atlanta pronostica una caída del 2.1% para el 2do trimestre (dos trimestres seguidos de baja configurarían técnicamente una recesión).

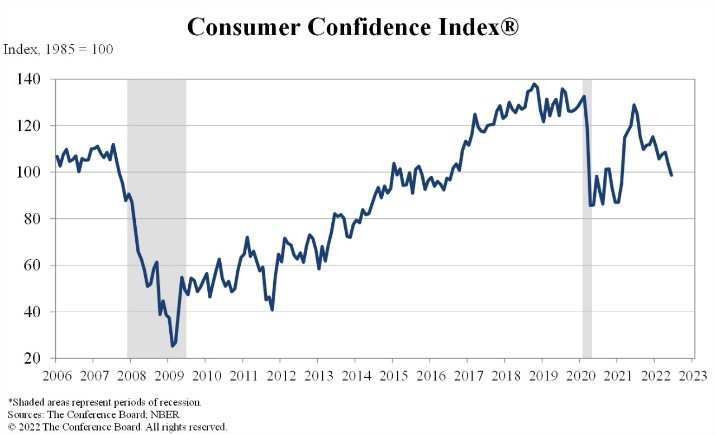

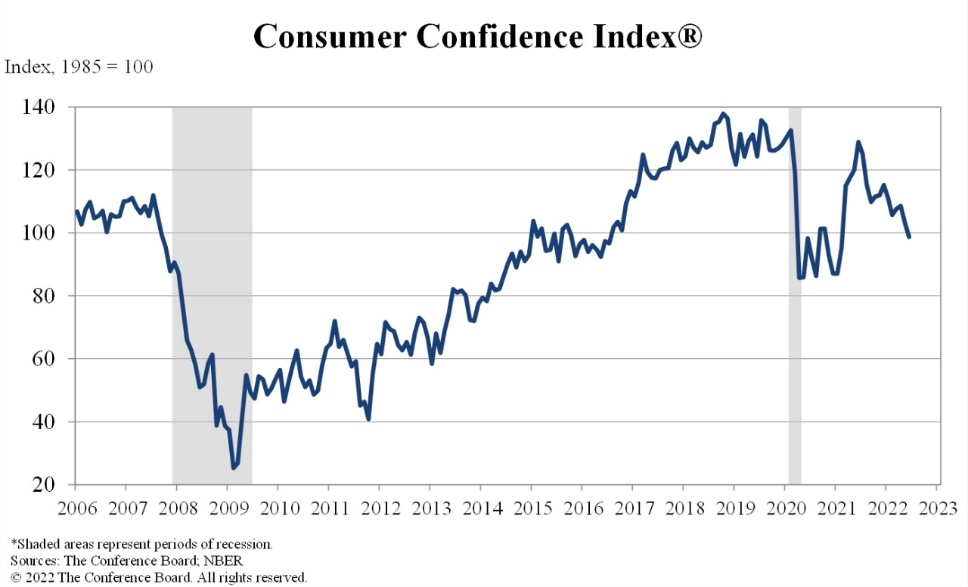

El índice de junio de Confianza del Consumidor (medido por The Conference Board) arrojó un valor de 98.7 puntos (valores vistos en pandemia de 2020), más bajo de lo esperado, y cayendo desde 103.2 en mayo.

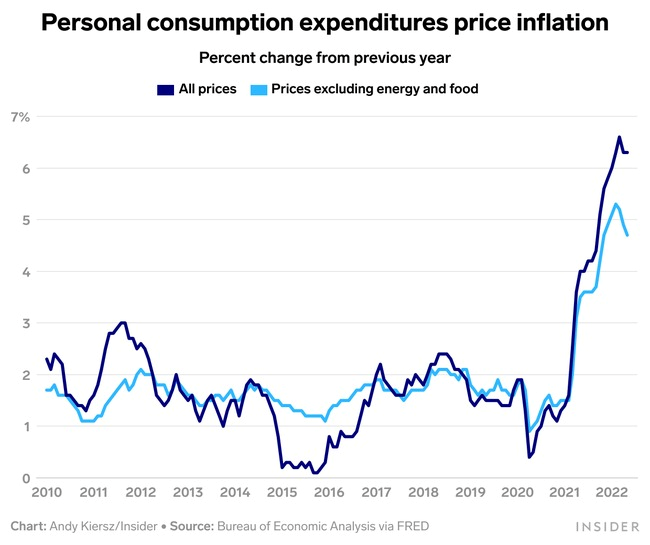

También se conocieron los precios de gasto en consumo personal subyacente (excluyendo alimentos y energía), el índice de inflación preferido de la FED (es decir, clave en las decisiones de política económica) fue de 0.3% mensual en mayo (4.7% interanual), menos de lo esperado (es decir, la inflación podría haber alcanzado un pico). Además se conocieron índices de PMI (indices de gestores de compras) de industria de Chicago y del ISM, en ambos casos con números que aún no indican recesión pero en valores menores de lo esperado. Esta semana el mercado se centrará en los datos de empleo a publicarse el viernes: se conocerán los puestos creados en junio, así como la tasa de desempleo y las búsquedas abiertas; asimismo, se conocerán las minutas de la FED de la última reunión del 15 de junio pasado.

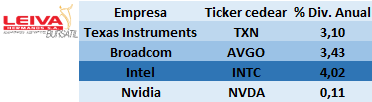

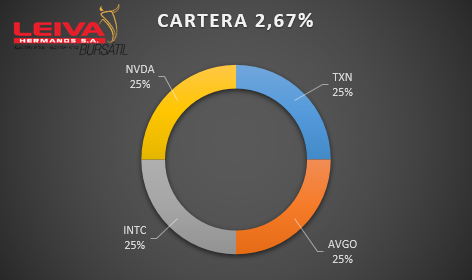

▪️Contextos como los actuales nos permiten encontrar empresas de sectores “en momentum”, con flujos de caja positivos y crecientes, e inclusive que devuelven parte de sus ganancias a sus accionistas. Así, podemos ver como ejemplo una cartera formada en partes iguales por cuatro empresas del sector semiconductores (“chips”), orientados a distintas tecnologías y sectores de uso.

Combinando una cartera en partes iguales en: una empresa tradicional de Estados Unidos: Texas Instruments TXN, con un dividend yield (% anual de dividendo sobre el precio actual) de 3.1%, Broadcom AVGO empresa con fuerte presencia en la infraestructura de red, y una tasa de dividendo de 3.4% anual, Intel INTC líder en procesadores para computadoras y centros de datos y un dividendo del 4% anual, y NVIDIA NVDA, con fuerte presencia en procesadores gráficos, orientada a industrias crecientes como gaming, centros de cómputos, nube, metaverso, y un dividendo pequeño (pero con fuerte potencial de crecimiento) del 0.11% anual, llegamos a una cartera con presencia en un sector con buen presente, futuro promisorio (gran potencial de crecimiento), y buena tasa de pago de dividendo actual (y grandes posibilidades de mejora a futuro), con un dividendo cercano al 2.66% anual, y en instrumentos dolarizados (al dólar CCL), y gran potencial de apreciación de capital en dólares en el mediano y largo plazo.

Noticias corporativas:

▪️El sábado Tesla TSLA anunció sus números de producción y entregas del segundo semestre. Manufacturó 258.580 vehículos (producción récord) y entregó 254.695 (un aumento del 26.55% interanual); así llega a las 564.700 unidades entregadas en el semestre, un crecimiento del 46% con respecto a las 386.100 del 1er semestre 2021, a pesar de problemas globales de logística. Se espera un muy buen 3er trimestre, aunque el objetivo de 1.5 millones de unidades de producción está en riesgo. Anunció que presentará resultados el día 20 de julio.

▪️Amazon AMZN llegó a un acuerdo para adquirir derechos de televisación de la UEFA Champions League en el Reino Unido a partir de 2024 a través de su servicio de streaming Amazon Prime. Así, agrega esta competencia a la televisación de la Premier League (liga inglesa), rugby, tennis y cricket. Un paso más en la guerra global del streaming.

▪️El lunes presentó números del 4to trimestre fiscal Nike NKE. La empresa global líder de indumentaria deportiva tuvo ventas por USD 12.230 millones y ganó USD 0.90 por acción, mejor de lo esperado; totalizó ventas en el año por USD 46.710 millones (una suba del 5% interanual). La empresa autorizó un programa de recompra de acciones propias por USD 18.000 millones. Las acciones (que integran el índice S&P 500 y el Dow Jones, es decir que es una “blue chip”), cayeron un 10.39% en la semana, y acumulan una baja en 2022 del 39.29%.

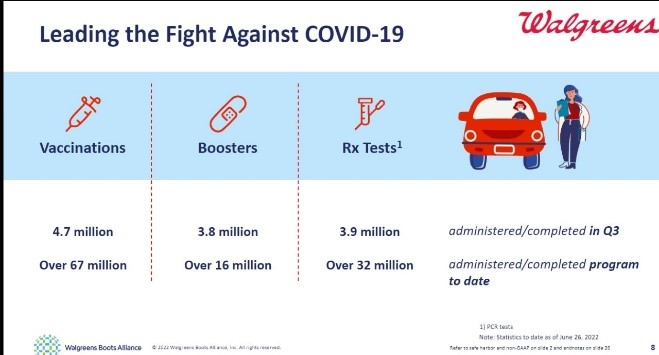

▪️El jueves presentó resultados Wallgreens Boots Alliance WBA , la segunda mayor cadena de farmacias de Estados Unidos, con más de 202.000 empleados; tuvo ventas por USD 32.600 millones, y ganancia por acción de USD 0.96, en ambos casos mejor de lo esperado; sin embargo por debajo del año y del trimestre previo; la cantidad de vacunas administradas fue de 4.7 millones, contra 11.8 millones en trimestre anterior . Acciones cayeron un 7.27% en el día; acumulando baja de 26.07% en 2022.

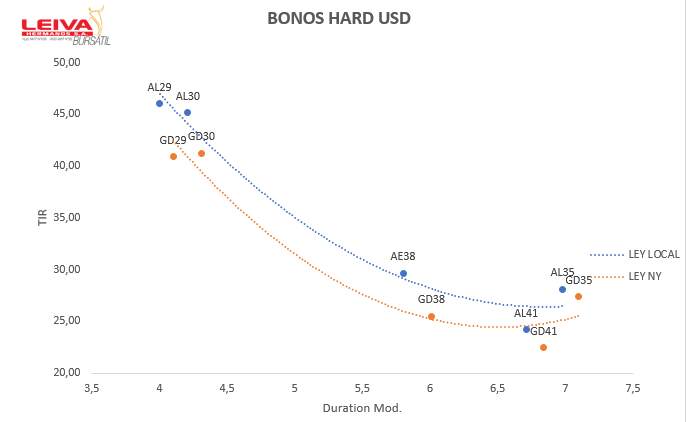

▪️ En el mercado local vimos una semana con algunos atisbos de recuperación. Sin embargo, se vio mayor presión en el mercado cambiario: el dólar mayorista aumentó el ritmo a un 50.78% de suba anualizada, llegando a $ 125.45, mientras que los dólares financieros tuvieron fuerte suba: +6.52% a $ 247.90 el MEP (brecha 97.6%) y +6.35% a $ 252.22 el CCL (brecha 101%). Bonos soberanos mostraron rebote tras mínimos históricos desde reestructuración: AL30D ganó 3.30%, GD30D +3.89%, AL35D +4.1%, GD38D +1.99%; Riesgo País cediendo levemente; bonos siguen con rendimientos muy altos en dólares:

También se vio recuperación de bonos CER (inflación), trayendo más tranquilidad al mercado tras intervenciones oficiales, y alivio en rescates de FCI: TX23 ganó 4.7%, TX24 +12%, TX26 +9.93%, TX28 +7.82%; normalización de la curva. Mientras tanto, las acciones también tuvieron semana positiva medida en pesos: el índice S&P Merval ganó 9.01% en la semana, con subas destacadas en: Pampa Energía PAMP +16.38%, Ternium Argentina TXAR +16.14%, Comercial del Plata COME +15.35%. El Tesoro sorteó con éxito la licitación del día martes, lo que agregó tranquilidad; además, tras las medidas de mayores restricciones cambiarias para importaciones, el BCRA cumplió el objetivo de acumulación de reservas en el marco del acuerdo con el FMI. Por otro lado, la economía creció 0.6% en abril (5.1% interanual), luego de una caída del 0.8% en marzo. Sin embargo, la renuncia de Guzmán agrega interrogantes al inicio de la semana, clave por la reunión programada con Club de París. Se espera una semana tensa desde lo cambiario, en el que además se conocerá una nueva edición del REM del BCRA (expectativa del mercado de las variables más importantes).

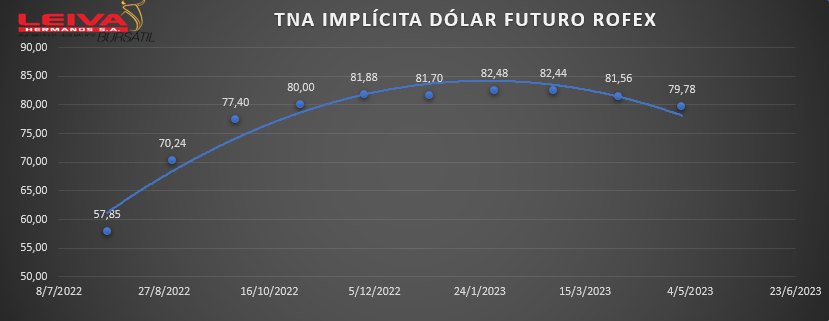

Empinamiento de curva de futuros este lunes, con posiciones largas en suba y buen volumen:

Semana:

Lunes: Feriado USA (Día de la Independencia)

Martes: PMIs varios zona euro/Pedidos fábrica USA

Miércoles: Actas FED/Puestos trabajo vacantes USA

Jueves: Comercio exterior USA/Pedidos semanales

Viernes: Creación empleos-desempleo USA

Empresas

Resultados :

Jueves Levi Strauss / WD-40

Dividendos esta semana:

-JP Morgan JPM / Cisco CSCO

-Verizon VZ / Mastercard MA

-AT&T T

-Banco Macro BMA / Banco BBVA BBAR / Grupo Valores VALO

Podés invertir en cualquiera de estos instrumentos desde la app ó desde la web de Leiva Hermanos, ó comunicándote con tu oficial de cuentas.