SEMANA PASADA:

Índices en alza: S&P500 +3.95% / DOW JONES +5.72 %, NASDAQ +2.24 %

▪️El mercado redondeó una gran semana, pero con marcada volatilidad y selectividad. Las “blue chip”, en general integrantes del índice Dow Jones, lideraron al mercado; mientras que las tecnológicas (Nasdaq) tuvieron una semana más “ajetreada”, y con bajas significativas, en medio de la presentación de resultados de las empresas más grandes del sector.

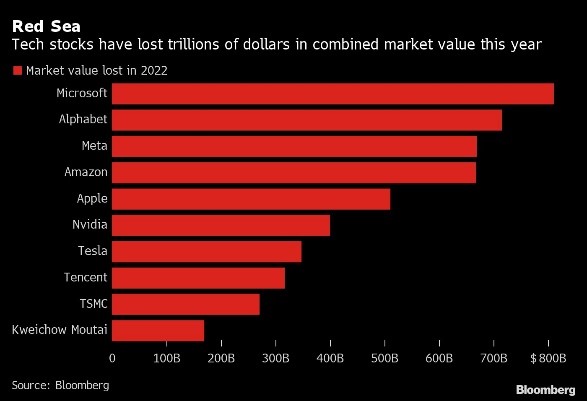

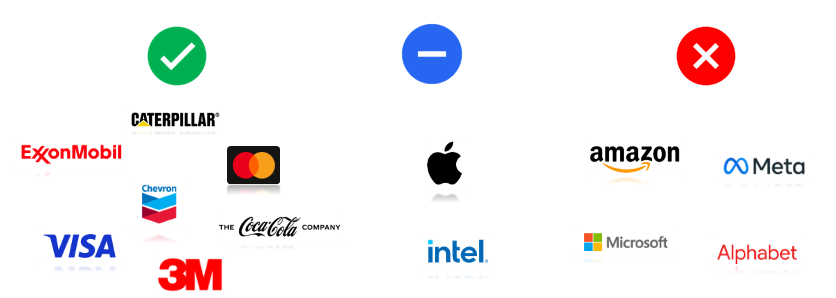

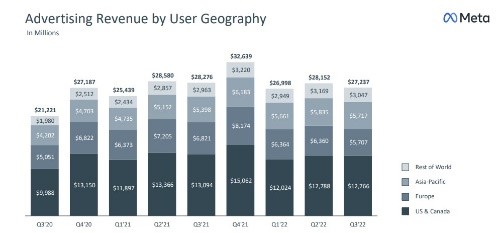

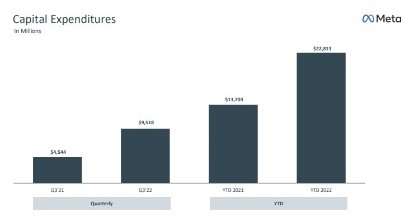

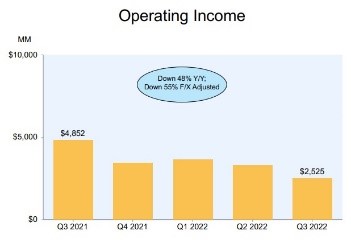

Algunas subas destacadas por sector: Semiconductores: Nvidia NVDA ganó 10.97% en semana, Intel INTC +7.79%, AMD +5.42%; Software: Oracle ORCL +6.41%, Adobe ADBE +6.3%; Consumo Coca Cola KO +8.58%, Pepsico PEP +5.3%, Costco COST +6.84%, Home Depot HD +8.39%, McDonald´s MCD +7.84%; Consumo-tech: Tesla TSLA +6.57%, Apple AAPL +5.75%; Telecom: Verizon VZ +6.56%, AT&T T +8.07%; Financieras: Visa V +9.96%, Mastercard MA +8.96%, American Express AXP +7.43%, Bank of America BA.C +3.52%, Wells Fargo WFC +3.39%; Industriales: Lockheed Martin LMT +6.66%, Raytheon Technologies RTX +7.39%; Salud: Pfizer PFE +5.52%, Amgen AMGN +8.68%; Oil: Exxon Mobil XOM +4.75%, Chevron CVX +3.92%. Mientras que por el lado de las bajas, si bien se trató de casos aislados (en general por las presentaciones de resultados), encontramos nombres significactivos: Amazon AMZN cayó 13.33% en la semana, Alphabet (Google) GOOGL -4.83%, Microsoft MSFT -2.58%, Meta (Facebook) META -23.7%. Con esto, acciones tecnológicas arrastran fuerte baja en lo que va de 2022 (tras el pico a fines de 2021), que implica fuertes pérdidas en valuaciones de mercado. En lo que va de 2022, Microsoft MSFT perdió USD 811.000 millones en market cap, Alphabet (Google) GOOGL unos USD 700.000 millones, Meta Platforms (Facebook) META unos USD 676.000 millones, Amazon AMZN aproximadamente USD 670.000 millones.

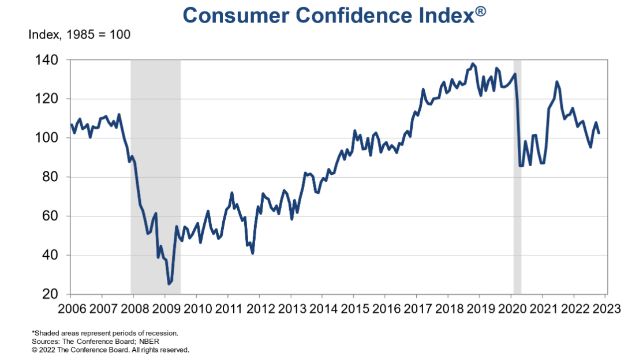

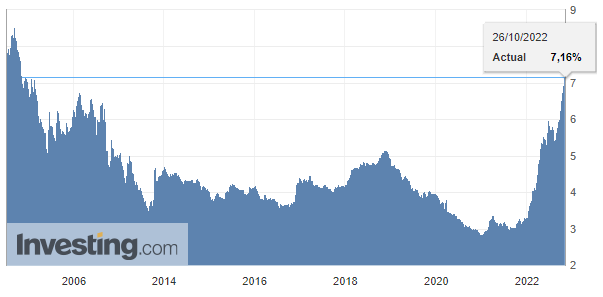

▪️ El domingo se conocieron los datos (postergados) de China: las exportaciones crecieron 5.7% en septiembre, la industria mejoró 6.3% interanual, ventas minoristas +2.5% anual, desempleo subió a 5.5%, y la economía (PBI) creció 3.9% en el 3er trimestre (menos de esperado). Lunes se conocieron PMIs varios de la zona euro y de Estados Unidos del mes de octubre, en todos los casos peores de esperado. Martes se conocieron buenos números de confianza empresaria en Alemania; en Estados Unidos, el índice de viviendas Case-Shiller mostró un aumento del precio del 13.1% interanual en agosto (menos de esperado y cayendo 1.3% desde julio), mientras que la Confianza del Consumidor fue más baja de lo esperado. Miércoles se publicó la tasa de interés promedio semanal de hipotecas a tasa fija a 30 años por la MBA (Asociación de Banqueros Hipotecarios de USA), subiendo a 7.16% anual (desde 6.94% anterior), y llegando a máximos desde el año 2001; ventas viviendas nuevas de septiembre fueron de 603.000, cayendo 10.9% (menos de lo esperado). Jueves se conocieron de USA: pedidos de bienes duraderos subieron 0.4% en septiembre ( peor de esperado), mientras que hubo 217.000 pedidos semanales de subsidio por desempleo, y el PBI creció 2.6% en el 3er trimestre (más del 2.4% esperado y alejando un poco el fantasma de la recesión); el Banco Central Europeo (BCE) anunció suba de tasa de interés de 75 puntos básicos hasta niveles del 2% anual, en línea con lo esperado por el mercado, para combatir la inflación. El viernes se publicó índice de precios de gasto en consumo personal de USA (indicador preferido de FED de inflación): fue de 0.3% en septiembre (6.2% anual); mientras que el subyacente fue 0.5% (5.1% i.a.), menos de esperado; indicador que terminó de tranquilizar al mercado.

Esta semana tendremos: domingo PMIs varios China. Lunes se conocerá la inflación octubre zona euro (dato provisorio), y PMI manufacturero Caixin (China). Martes PMI manufacturero del ISM en Estados Unidos y encuesta JOLTS de búsquedas laborales abiertas septiembre. Miércoles será el día central de la semana: se conocerá la decisión de la FED sobre la tasa de interés, además de la publicación del comunicado del Comité de Mercado Abierto y la posterior conferencia de prensa de Powell; el mercado espera una suba de 75 puntos básicos. Jueves se conocerá la tasa de desempleo de septiembre en zona euro y la balanza comercial de septiembre en Estados Unidos y pedidos de fábrica. Viernes será otro día importante, se publicarán los datos del mercado laboral de octubre en Estados Unidos: tasa de desempleo, creación de puestos laborales no agrícolas del mes (se esperan 200.000), y los ingresos mensuales por hora.

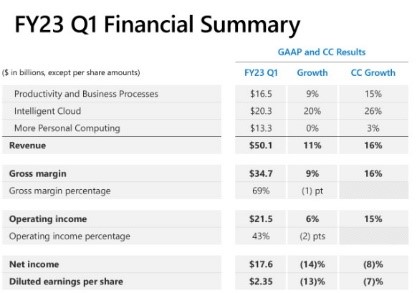

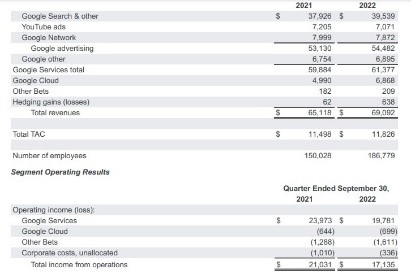

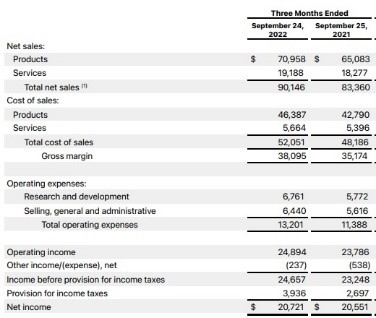

▪️Una de las semanas con mayor cantidad de empresas presentando, tuvimos números de: Microsoft MSFT, con ingresos por USD 50.100 millones y ganando USD 2.35/acción (mejor de esperado), Alphabet (Google) GOOGL, ingresos USD 69.090 millones (menos de esperado) y ganando USD 1.06*acción; Visa V, con resultados mejor de esperado (ventas y ganancias mejor de esperado), Coca Cola KO, con ventas de USD 11.100 (mejor de esperado), General Motors GM, con ingresos de USD 19.100 millones (mejor de esperado). Miércoles presentó Meta Platforms (Facebook) META con ventas de USD 27.710 millones pero ganando menos de esperado, Bristol-Myers Squibb BMY, con ventas mejor de esperado por USD 11.220 millones, Boeing BA, ventas (USD 16.000 millones) y resultados (perdió USD 6.18*acción) peores de esperado, Bunge BNG, con ingresos de USD 16.760 millones. Jueves fue turno de Apple AAPL, superando expectativas en ingresos (USD 90.100 millones) y ganancias, Amazon AMZN, ventas más bajas de esperado (USD 127.100 millones), Mastercard MA con ventas por USD 5.800 millones (mejor), Merck MRK, ingresos por USD 15.000 millones, McDonald´s MCD, vendiendo USD 5.870 millones (mejor de esperado), Caterpillar CAT, con ingresos USD 15.000 millones (mejor de esperado), Altria MO, ventas USD 6.550 millones, y la minera brasilera VALE, con ingresos trimestrales de USD (mejor de esperado). Viernes fue el turno de Exxon Mobil XOM, superando expectativas (ventas USD 112.070 millones), Chevron CVX, también mejor de esperado: ventas USD 66.640 millones, Abbvie ABBV con ingresos de USD 14.810 millones.

Continuando la temporada cargada en presentaciones de resultados, esta semana tendremos: Eli Lilly LLY, Pfizer PFE, Toyota Motor TM, BP, AMD, UBER, Electronic Arts EA, Qualcomm QCOM, GlaxoSmithKline GSK, Amgen AMGN, PayPal PYPL, Starbucks SBUX, Petrobras PBR, Airbnb ABNB, Moderna MRNA, Mercado Libre MELI, Block SQ, Tenaris TEN, Coinbase COIN.

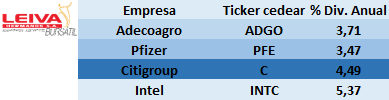

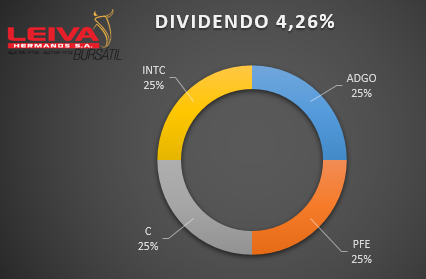

▪️ Para la cartera semanal de cedears pagaderos de dividendos, tomaremos empresas que cortan cupón (es decir, toman la posición de accionistas para el posterior pago del dividendo).

Invertimos en partes iguales en las siguienes cuatro empresas: Intel INTC, una empresa todavía líder (aunque con competencia fuerte), y sumamente consolidada globalmente, con ventas anuales por USD 73.390 millones y un fuerte dividendo anual del 5.37%; Adecoagro ADGO, empresa de origen argentino, con fuerte presencia en Brasil, dos de los países más importantes en lo que es explotación agrícola, con ventas de USD 1.230 millones y un dividendo del 3.71% anual (pagado por primera vez); Citigroup C, una de las entidades bancarias líderes en Estados Unidos y con gran arraigo a lo largo y ancho del mundo, ingresos por USD 61.530 millones y un yield del 4.49% anual de dividendo; y Pfizer PFE, una de las empresas farmacéuticas líderes en el mundo, con sede central en Nueva York, y uno de los desarrolladores de vacuna COVID, ventas por USD 101.130 millones y un dividendo del 3.47%.

Llegamos así a una cartera diversificada en sectores preponderantes a nivel mundial (financiero, semiconductores-computación, agronegocios, cuidado de la salud), con ventas combinadas por USD 237.280 millones en el último año, un valor de mercado conjunto de unos USD 441.000 millones, y un fuerte dividendo de en torno al 4.26% anual.

◾Noticias corporativas:

▪️El martes presentaron dos de los gigantes tecnológicos: Microsoft MSFT tuvo ventas USD 50.100 millones y ganó USD 2.35*acción, ambos mejor de esperado: sector Cloud (nube) ingresos USD 20.330 millones (+20% i.a. pero menos de esperado); malo: baja pronóstico resto de año. Acción -2.58%. Alphabet (Google) GOOGL, ingresos USD 69.090 (+6% i.a.)y ganancia USD 1.06*acción, menos de esp.; Cloud USD 6.868 millones (+37.65 i.a.); cae margen; baja anual ingresos YouTube. Acción -4.79%.

▪️Miércoles presentó Meta Platforms META, la “madre” de Instagram y Facebook tuvo ingresos de USD 27.710 millones (cayendo pero menos de esperado) y ganó USD 1.64*acción; más que duplicó los gastos inversión y desarrollo (Metaverso). Fuerte caída del 23.7% en la semana.

▪️ El jueves fue el turno de Amazon AMZN. Ingresos: USD 127.100 millones (+14.7% i.a.), ganó USD por acción USD 0.28; servicios nube (AWS) USD 20.538 millones (desacelerando crecimiento a 27.5% i.a.); disminuye pronóstico ventas trimestre más importante del año. Acción perdió 13.3% en la semana. Presentó Apple AAPL el 4to trim., “salvando” la semana de las tech: ventas USD 90.100 millones (más de esperado) y ganó USD 1.29*acción (vs 1.26 esperado); cerró el año con ingresos USD 394.300 millones (+8% i.a.); ventas por Iphone USD 42.626 millones (+9.7% i.a.) en trimestre (USD 205.489 millones año); fuerte suba de 25.4% i.a. en ventas Mac (USD 11.508 millones). Acción +5.75%.

▪️ Dos petroleras presentaron el viernes. Exxon Mobil XOM con ventas por USD 112.070 millones (+51.88% i.a.), y ganando USD 19.700 millones (USD 4.45*acción), trimestre récord; entre dividendos y recompras acciones entregó USD 8.200 millones a accionistas. Acción +4.57% semana (+80.9% 2022). Chevron CVX ingresos USD 66.640 millones (+49% i.a.), y ganó USD 11.200 millones (5.66*acción), segundo mejor trimestre en historia); acción +3.92% en la semana y viene +53.37% en todo 2022.

▪️ En el plano local, el dólar mayorista subió 1.45% en la semana (siguiendo a un ritmo de en torno al 75.6% anual), hasta los $ 156.02; dólares financieros tuvieron suba semanal; MEP ganó 1.53% hasta los $ 295.07 (brecha 89.12%), CCL cerró en $305.80 (brecha 96%), subiendo 0.71% en la semana. Nuevamente vimos optimismo y fuertes subas en los bonos en dólares del Estado Argentino: AL30D ganó 2.93%, GD30D +1.81%, GD38D +9.29%, AL35D +5.53%, por lo que el Riesgo País cayó 2.12% hasta los 2590 puntos. Bonos CER se mostraron con fuertes subas en el tramo corto y medio: TX23 ganó 2.31%, TX24 +1.8 %, y casi neutros en tramo largo: TX26 +0.21%, TX28 +0.20%. Los Dólar Linked se vieron con buenas subas: T2V2 + 1.64 %, TV23 +1.89 %, TV24 +1.65%. En renta variable, el S&P Merval tuvo muy buena semana, ganando 6.41%; se destacaron: Transportadora de Gas del Norte TGNO4, subiendo 25.66%, Ternium Argentina TXAR +15.22%, Aluar ALUA +15.15%; Central Puerto CEPU +13.1%. Medido en dólares, el S&P MERVAL sigue mostrando comportamiento positivo: desde el 30/09 está +7.7%; mientras que desde 31/12/2021 viene +14.68%. Como referencia, el S&P500 está -18.30% en lo que va de 2022. Subas destacadas: Vista VIST, YPF S.A. YPFD, Trans Gas Sur TGSU2, CEPU.

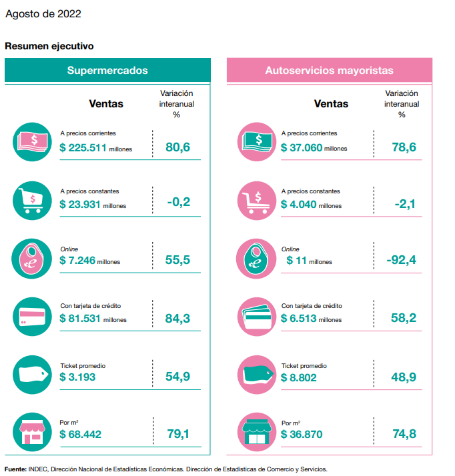

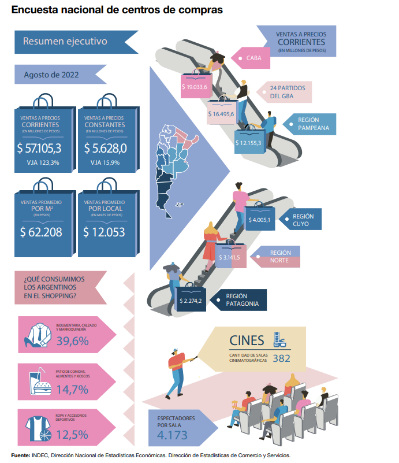

Datos económicos de la semana: se publicaron las ventas minoristas de agosto; en supermercados y mayoristas cayeron 0.2% de manera interanual en términos reales, mientras que en shoppings subieron 15.9%. En septiembre se tuvo un superávit primario, con el gasto cayendo por tercer mes seguido (en comparación interanual) en términos reales (descontando inflación); así, déficit primario ($ 1.096 billones) va 1.6% del PBI en 1ros 9 meses del año.

Esta semana: índice de salarios de agosto, recaudación tributaria de octubre, liquidaciones divisas exportaciones oleaginosas y cereales (CIARA) octubre, REM (relevamiento expectativas de Mercado) del BCRA.

🧮Semana:

Lunes: Inflación octubre zona euro / PMI manufacturero Caixin (China)

Martes: PMI manufacturero ISM USA / Encuesta JOLTS ofertas empleo USA

Miércoles: Decisión tasa interés FED + Comunicado + Rueda prensa

Jueves: PMIs varios USA / Balanza Comercial septiembre USA

Viernes: Empleo USA octubre: desmpleo + Creación puestos + Ingresos medios

📊 Empresas

Resultados:

Martes: AMD / Ely Lilly LLY / Pfizer PFE / Toyota TM / BP / UBER

Miércoles: Qualcomm QCOM / GlaxoSmithKline GSK

Jueves: Amgen AMGN / Starbucks SBUX / PayPal PYPL / Petrobras PBR

Jueves Airbnb ABNB / Coinbase COIN / Mercado Libre MELI

Viernes: Alibaba BABA

💸 Dividendos esta semana:

-Banco BBVA BBAR / CocaCola-Femsa México KOFM

-Adecoagro AGRO / Itau ITUB / Banco Bradesco BBD

-Banco de Valores VALO / Pfizer PFE / Wells Fargo WFC

-Citigroup C / Intel INTC