SEMANA PASADA:

Índices en baja: S&P500 -0.69 % / DOW JONES -0.01%, NASDAQ -1.57 %

▪️Tuvimos una semana con altibajos y con tendencia levemente bajista, tras varias semanas de fuertes subas. Sin mayores datos, el mercado estuvo atento a los precios al productor (menor de esperado), ventas minoristas (mejor de esperado) y resultados empresas de retail.

Se vieron pocos sectores con tendencia positiva: Salud: Johnson&Johnson JNJ ganando 4.11%, Merck&Co. MRK +6.4%, Abbvie ABBV +3.21%; Consumo No Discrecional: Procter&Gamble PG +1.14%, Kimberly Clark KMB +3.1%, Colgate-Palmolive CL +2.54%, Walmart WMT +5.37%. Otros comportamientos de las empresas más importantes: Apple AAPL ganó 1.06%, Google GOOGL +1.06%, Visa V +2.83%, Cisco CSCO +6.7%, Pepsico PEP +1.14%, AMD +1.66%. Algunas de las principales caídas: Tesla TSLA perdió 8.05%, Amazon AMZN -6.6%, Nvidia NVDA -5.62%, Exxon XOM -1.64%, Bank of America BA.C -3.18%, Disney DISN -3.38%.

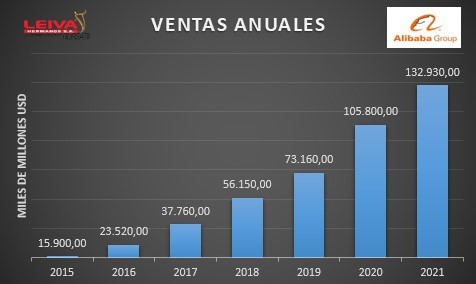

El viernes se produjo el vencimiento de opciones sobre acciones e índices en Estados Unidos, por unos USD 2 billones (unos 5 PBIs de Argentina), lo que generalmente conlleva grandes subas posteriores; sin embargo, el mercado se mostró cauteloso, con resultados presentados por Target debajo de lo esperado, lo que puede indicar que temporada “alta” de ventas minoristas (entre Acción de Gracias y Navidad) puede ser peor de lo estimado. Gran semana para las acciones chinas vinculadas a internet y ventas online, tras muchos meses de caídas vienen recuperando terreno. La empresa de servicios de internet y de juegos y ventas online Sea Limited SE, informó resultados mejores de lo esperado el martes, y sus acciones subieron 36.05% ese día; finalizaron +15.19% en la semana. Acompañaron Alibaba BABA, también tras buenos números, ganando 13.72% (aún -75% desde máximos); JD.com (ventas online) JD +14.59%, Baidu (Internet) BIDU +7.28%, NetEase (gaming) NTES+4.14%.

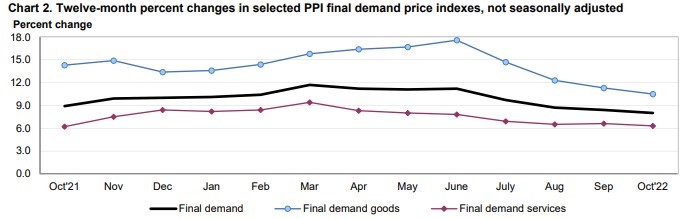

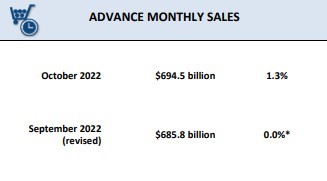

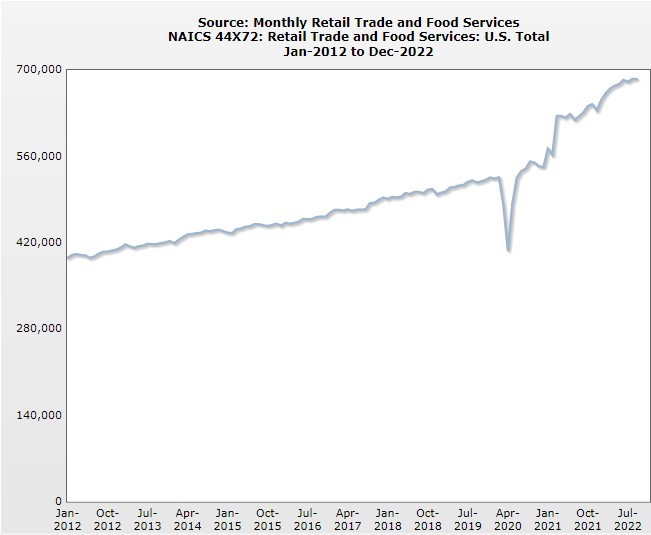

▪️ Lunes: industria creció 0.9% en septiembre en zona euro; crece 5% interanual en octubre en China, que mantiene tasa de desempleo en 5.5%. El martes fue el turno de la economía en zona euro: PBI creció 0.2% en el 3er trimestre (2.1% anual), en línea con lo esperado, mientras que el déficit comercial de la zona fue de USD 34.400 millones en septiembre (menos de esperado), en tanto que el índice EWZ de confianza inversora cayó menos de esperado; por el lado de USA, se conoció que los precios al productor subieron 0.2% en octubre, y 8% interanual (debajo de esperado: 0.4 y 8.3%), mientras que el índice subyacente (excluyendo alimentos y energía) no tuvo variación en el mes: inflación en descenso, lo que puede implicar que accionar de la FED puede estar dando resultados, lo que podría ayudar a un relajamiento en el ritmo de suba de tasas de interés. Miércoles se conocieron los datos de ventas minoristas de USA octubre: aumento de 1.3% mensual (vs. 1% esperado), mientras que la industria cayó 0.1% en el mes (ganando 3.28% en comparación interanual); por otro lado se conocieron los inventarios de petróleo de AIE, que cayeron mucho más de lo esperado. El jueves se dio a conocer la inflación de octubre en la zona euro: precios subieron 1.5% en octubre (10.6% interanual, menos de esperado); y se tuvo en USA datos de construcción: en octubre se otorgaron 1.526.000 permisos de construcción (cayendo desde 1.56 millones mes previo) y se iniciaron 1.425.000 viviendas (desde 1.48 mes anterior), aunque en ambos casos mejor de las previsiones del mercado; hubo 222.000 nuevos pedidos semanales de subsidio por desempleo (menos de lo esperado): mercado laboral de USA todavía sumamente robusto. Viernes se conoció que las ventas de viviendas de segunda mano en octubre en USA fueron 4.43 millones (mejor de esperado, aunque cayendo desde 4.71 millones mes previo).

Esta semana tendremos: lunes subasta de títulos del Tesoro de USA. Martes declaraciones de varios miembros de la FED. Miércoles PMIs varios zona euro; USA: permisos e inicios de construcción, pedidos de bienes duraderos de octubre (y su indicador subyacente), pedidos semanales de subsidio por desempleo, PMIs varios, Confianza y Expectativas del Consumidor de Universidad de Michigan noviembre, ventas de viviendas nuevas octubre, además de las actas de reunión del Comité de Mercado Abierto de la FED (que define política monetaria). Jueves feriado en USA por Acción de Gracias. Viernes sin datos por el mismo motivo.

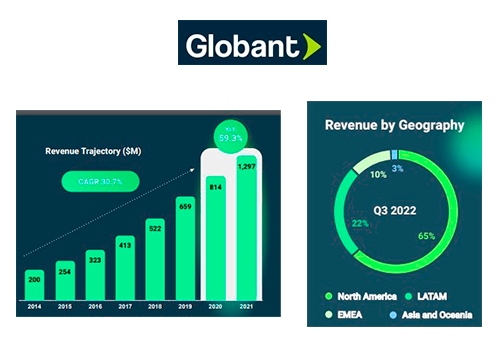

▪️En resultados, la semana que pasó nos dejó presentaciones de los principales vendedores minoristas (retailers) de Estados Unidos, así como dos de las tecnológicas Top: Walmart WMT informó ventas por USD 152.800 millones y ganancia de USD 1.5 por acción, mejor de esperado; Home Depot HD ingresos de USD 38.900 millones y ganó USD 4.24*acción, también mejor; Target TGT tuvo ingresos de USD 26.500 millones, y ganó USD 1.54*acción, más bajo de esperado, y bajando proyección; Sea Limited SEA, ingresos USD 3.200 millones (mejor de esp); Nvidia NVDA registró ventas por USD 5.930 millones (mejor de esperado) pero ganancia cayó más de esperado (-73% i.a.) y baja proyección; Cisco CSCO tuvo ingresos por USD 13.600 millones y ganó USD 0.86*acción, mejor de proyectado; Alibaba BABA informó ventas por USD 207.180 millones y ganancia de USD 12.92*acción; Applied Materials AMAT ingresos USD 6.750 millones (mejor de esperado); Palo Alto Networks PANW, ventas por USD 1.600 millones (+28% interanual); NetEase NTES ingresos USD 3.400, superando expectativas de mercado; la empresa de origen argentino Globant GLOB, con ingresos de USD 458.9 millones y ganancia de USD 1.27*acción, mejor de esperado; Arcos Dorados ARCO, ventas por USD 921.7 millones (mejor de esperado); la también “argentina” Corporación América Airports CAAP, ingresos USD 395.5 millones (mejor de esperado y +114% interanual).

Ya presentó más del 95% de las empresas del S&P. Esta semana tendremos: Zoom Video ZM, Trip.com TCOM, Urban Outfitters URBN, Medtronic MDT, Analog Devices ADI, HP Inc. HPQ, Deere&Co. DE.

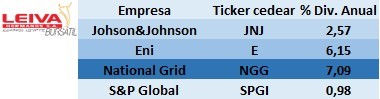

▪️ Si bien el calendario de presentación de resultados va llegando a su final, el de pago de dividendos se mantiene a lo largo de todo el año; por eso, para la cartera de cedears para dividendos nos fijaremos en empresas que cortan cupón para el pago del mismo esta semana. Adquirimos en partes iguales cuatro empresas con distintas características y, esta vez, con dos de países distintos de USA: Johnson&Johnson JNJ, empresa líder global en farmacéutica y productos de primera necesidad, con ventas por USD 96.040 millones en el último año, un dividendo del 2.57% anual, y que ha aumentado el mismo por más de 60 años consecutivos; S&P Global SPGI, empresa casi monopólica en el mundo en la creación y divulgación de información económica, índicesdecotizaciones, y demás datos para la toma de decisiones, ventas por USD 10.330 millones y un dividendo del 0.98%; la empresa italiana Eni E, una compañía integrada de energía (principalmente petróleo y gas), con 31.900 empleados, ingresos anuales de USD 132.350 millones y un robusto dividendo de 6.15% anual; finalmente la británica National Grid NGG, que maneja el transporte de alta tensión (electricidad) en Inglaterra y Gales, además de distribución en algunos puntos de UK y noreste de USA (NY, Massachusetts), ventas por USD 24.630 millones y dividendo del 7.09% el último año.

Logramos una cartera diversificada en sectores y geografía, con posicionamiento en energía, salud y finanzas, ventas anuales combinadas por USD 263.350 millones, con valor de mercado de USD 666.260 millones, un dividendo del 4.19% anual, y con baja volatilidad (BETA de 0.81).

Noticias corporativas:

▪️El martes presentó resultados trimestrales Walmart WMT, uno de los retailers más grandes; con ventas por USD 152.800 millones (+8.73% i.a.), y ganancia de USD 1.5 * acción, en ambos mejor de esperado; ventas comparables +3%; eleva el pronóstico para el año completo; lleva pagados USD 4.600 millones en dividendos y USD 8.708 millones en recompra acciones propias. Acciones +5.37% semanal.

▪️ Dos empresas de origen argentino. La empresa de software Globant GLOB: ingresos por USD 458.9 millones (+34.2% interanual): 65% en Norteamérica; con más de 26.500 empleados, 21% de ellos están en Argentina (en 2014 , eran el 69%); ganó USD 1.27*acción (más de esperado y +29.6% i.a.); ingresos crecieron al 59% anual los últimos 7 años. Jueves fue el turno de Corporación América Airports CAAP: ventas por USD 395.5 millones (de ello, USD 213.7 en Argentina), más de esperado y creciendo 114% interanual (+177.8% i.a. en Argentina), ganando USD 0.36 por acción (se esperaba pérdida); cantidad pasajeros creció 78.6% interanual a 18.68 millones; acción +57% en 2022.

▪️ El jueves presentó la gigante china de la venta online Alibaba BABA: informó ventas por USD 29.124 millones (+3% interanual), ganancia operativa USD 3.534 millones (+68% i.a.); ganó USD 1.86*acción (+15% i.a.); flujo de caja libre USD 6.623 millones; en todos los casos mejor de esperado; recompró acciones propias por USD 2.100 millones, decidió ampliar programa recompra en USD 15.000 millones. Acción buena suba: +13.72% en la semana.

▪️ El domingo se conoció que Bob Iger retomará el cargo de CEO de Walt Disney DISN, tras tres años fuera de la empresa; había sido CEO durante 15 años (en los cuales el valor de mercado de la emprsa se quintuplicó), hasta febrero de 2020. Así, se espera que la empresa retome la senda de crecimiento pre-pandemia; el precio venía -19% desde entonces (-40% desde máximos hasta el cierre del viernes). Acciones subieron 6.3% en la jornada, con optimismo por Iger.

▪️ Final de la “pax cambiaria”: fuerte suba de los dólares financieros en el ámbito local: dólar MEP subió 5.33 % hasta los $ 313.58, CCL ganó 7.25% llegando a $ 332.24, mientras que el dólar mayorista subió a un ritmo del del 80.47% anual: ganó 1.54 % en la semana hasta los $ 163.18; brechas en alza: MEP 92.17%, CCL 103.60%. Bonos soberanos nuevamente en alza: AL30D ganó 2.66%, GD30D +4.44 %, AE38D +2.57 %, GD35D +1.53 %; el Riesgo País cayó 4.07% hasta los 2383 puntos. Bonos CER subas en cortos y caídas en largos: TX23 ganó 1.08 %, TX24 +1.66 %, TX28 -2.99 %. Igual en Dólar Linked: T2V2 + 1.41 %, TV23 +1.31 %, TV24 -1.58%. El S&P Merval de acciones líderes subió 4.55% en la semana; principales ganancias: Tranportadora de Gas del Norte TGNO4 ganando 20.29% semanal, Transener TRAN+17.4%, Edenor EDN +13.5%. La renta variable se sigue mostrando como refugio ante movimientos del dólar, con valuaciones de las empresas argentinas sumamente deprimidos, viéndose como una oportunidad de mediano plazo. En este marco, se vienen dando fuertes subas en 2022; algunos: YPF S.A. YPFD viene +218.66%, Transp. De Gas del Sur TGSU2 +218.06%, Comercial del Plata COME +163.8%, Central Puerto CEPU +146.13%, Transener TRAN+121.35%, entre otras.

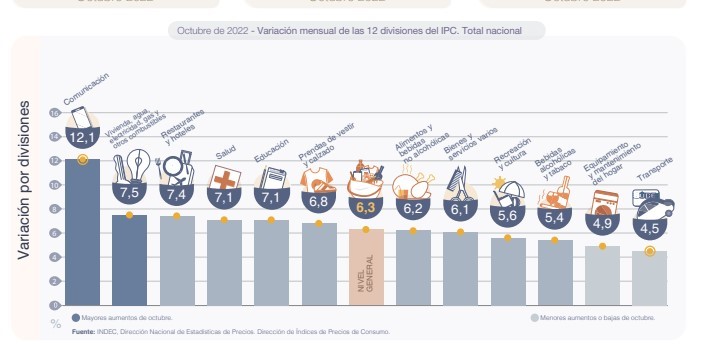

Datos económicos de la semana: Indec publicó la inflación de octubre: fue de 6.3%, menos que lo esperado por el mercado, resultando +88% interanual y 76.6% en los 10 primeros meses de 2022; inflación núcleo fue de 5.5% mensual. Los precios mayoristas subieron 4.8% en el mes (81.8% interanual), mientras que el costo de la construcción registró un incremento del 6.8% mensual (77.6% i.a.). La producción automotriz subio 27.8% anual en octubre hasta las 52.415 unidades (se podrían llegar a las 540.000 este año). Según Indec, el salario real (descontando inflación) ganó 0.5% en septiembre, acumulando una baja del 2.3% en los útlimos 12 meses. Finalmente, la capacidad instalada de la industria tuvo una tasa de utilización del 68.6%.

Esta semana: Intercambio Comercial (comercio exterior), EMAE (Estimador Mensual de Actividad Económica) de septiembre, y ventas minoristas de dicho mes: ventas supermercados y mayoristas, y en centros de compras (shoppings), además el resultado fiscal de octubre.

Semana:

Lunes: subasta títulos del Tesoro USA

Martes: Declaraciones varias miembros FED

Miércoles: Inicios y permisos construcción USA / Pedidos bienes duraderos

Miércoles: Ventas viviendas nuevas / Expectativas Consumidor/Actas FED

Jueves: Feriado USA por Día Acción de Gracias

Viernes: Acción de Gracias: cierre temprano USA

Empresas

Resultados:

Lunes: Zoom Video ZM / Trip.com TCOM / Urban Outfitters URBN

Martes: Medtronic MDT / Analog Devices ADI / HP Inc. HPQ

Miércoles: Deere&Co. DE

Dividendos esta semana:

- Eni E / Johnson&Johnson JNJ / Tenaris TEN

- Banco Patagonia BPAT / Equifax EFX / GeoPark GPRK

- Petrobras PBR / Gerdau GGB/ Banco BBVA BBAR

- Hecla Mining HL / National Grid NGG / Applied Materials AMAT

- Banco Macro BMA / S&P Global SPGI

Podés invertir en cualquiera de estos instrumentos desde la app ó desde la web de Leiva Hermanos, ó comunicándote con tu oficial de cuentas.