SEMANA PASADA:

Índices en alza: S&P500 +1.53 % / DOW JONES +1.78 %, NASDAQ +0.72 %

▪️Pasó una semana corta, con feriado el día jueves por Día de Acción de Gracias, y solamente media rueda (cierre temprano) el viernes, por continuidad de la festividad mediante el Black Friday (viernes negro), que es el día más importante en el año para las ventas minoristas. Los índices mostraron optimismo en la semana, con todas subas semanales, perfilándose noviembre como un buen mes para acciones, principalmente acciones “blue chips” (de las más “conservadores”), integrantes del Dow Jones (30 principales empresas, predominantemente industriales, de las cotizantes en Estados Unidos), que viene +4.52% en mes.Tres índices en alza: S&P500 + 1.53%, Dow Jones +1.78%, Nasdaq (tecnológicas) +0.72%. En cuanto a sectores, se destacaron las subas en Salud: Merck MRKganó 5.07%, Abbvie ABBV +4.9%, UnitedHealth UNH +4.33%;Banca-financiero: JPMorgan JPM+3.17%, Wells Fargo WFC +3.15%, Mastercard MA +2.94%; Consumo defensivo: Walmart WMT+3.43%, Coca Cola KO +3.26%, Home Depot HD +4.8%, Procter&Gamble PG +4.15%; Aeroespacial-defensa: Boeing BA +3.23%, Raytheon Technologies RTX +3.11%, Lockheed Martin LMT +2.26%; Semiconductores: Nvidia NVDA +3.78%, Broadcom AVGO +3.48%; Software Microsoft MSFT +2.4%, Oracle ORCL +4.44%, Salesforce CRM +2.44%. Dos acciones destacadas: Walt Disney DISN, ganando 8.11% tras el regreso de CEO Iger, y Deere&Co. (John Deere) DE, subiendo 6.9% a máximos históricos.

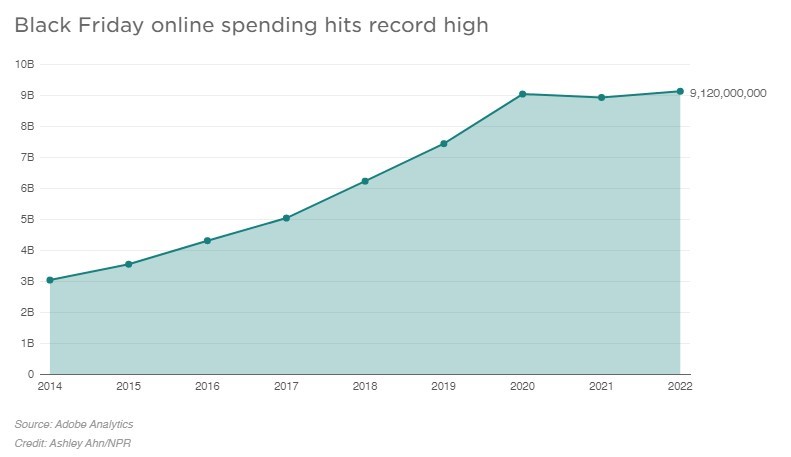

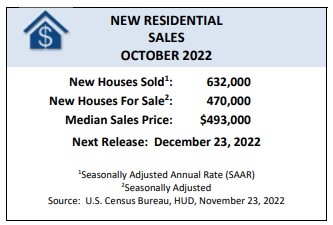

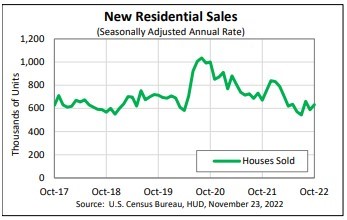

El mercado estuvo atento a las minutas de la FED (miércoles), sin mayores sorpresas; y al dato de ventas del Black Friday, superiores de lo esperado, augurando buen cierre de año. Asimismo, mira con preocupación nuevamente a China, con récord de casos semanales de COVID desde el comienzo de la pandemia, y enfrenta, además, manifestaciones en distintos puntos (incluyendo planta de Foxconn, proveedor de Apple), contra la política de COVID-cero. ▪️ Pasó una semana con pocos datos, principalmente por ser corta. Martes declararon dos miembros de la FED: Bullard adviritió que la política monetaria sería aún más restrictiva, con tasa que podríallegar al 7% antes de comenzar la baja; mientras que George comentó que tendría sentido mantener tasas altas para fomentar ahorro, pero el año próximo comenzará baja de tasas. Miércoles se conocieron varios PMIs mejores de esperado en zona euro (aunque todavía en zona de recesión); y en USA muchos datos concentrados (por escasa actividad de jueves y viernes): permisos de construcción cayeron 3.3% a 1.51 millones (se esperaban 1.53 millones), pedidos de bienes duraderos subieron 1% (0.5% subyacentes, mejor de esperado), pedidos semanales de subsidio por desempleo subieron a 240.000, expectativa y confianza del consumidor de Universidad de Michigan fueron mejores de lo esperado en noviembre, ventas de viviendasnuevas de octubre fueron mejores de esperado: aumentaron a 632.000 desde 588.000 en septiembre, y finalmente se publicaron las minutas de la FED (Comité de Mercado Abierto), que confirmaron que el nivel de tasas final (previo al comienzo de la baja) sería más alto de lo esperado inicialmente en línea con el combate de una inflación resiliente, al mismo tiempo que el momento del “pivot” (inicio de baja de tasas) sería mástarde, pero un freno en el ritmo de suba de tasas sería inminente. Jueves fue feriado en USA por día de acción de gracias. Mientras que el viernes fue el “Black Friday”, con ventas online que habrían sido de un nivel récord de USD 9.120 millones.

Esta semana tendremos: lunes discursos de dos miembros de la FED. Martes los precios de viviendas de USA índice Case-Shiller 20 de septiembre, y la Confianza del Consumidor de noviembre; además PMIs varios China. Miércoles se conocerá el dato provisorio de inflación de noviembre en zona euro, encuesta ADP de creación de empleos USA noviembre, y PBI trimestral de ese país, además de las ventas de viviendas pendientes de octubre y balanza comercial de octubre; finalmente tendremos declaraciones del presidente de la fed, Powell. Jueves desempleo zona euro, y de USA: precios gasto consumo personal octubre (indicador favorito de inflación de la FED), y PMI manufacturero. Lo más relevante pasará por los datos de empleo a conocerse el viernes: se divulgará la tasa de desempleo de noviembre, la cantidad de puestos laborales creados, y la evolución de los ingresos medios por hora. ▪️En cuanto a presentación de resultados, tuvimos una de las últimas semanas “cargadas” de la temporada: informó Zoom Video ZM, con ventas por USD 1.100 millones, mejor de esperado, pero reduce pronóstico (acción cayó 7.6% en semana); Urban Outfitters URBN, ingresos USD 1.180 millones (+ de esp), acción +8.6% semanal; Medtronic MDT, vendió menos de esperado (USD 7.600 millones vs. USD 7.700); Analog Devices ADI, informando ingresos por USD 3.250 millones (vs. 3.160 esperados) y ganando USD 2.73*acción; HP Inc. HPQ, con ventas por USD 14.800 millones (menos de esp.) y ganancia de USD 0.85*acción; Baidu BIDU, ventas por USD 4.574 millones (+2% interanual); la argentina Banco BBVA BBAR, con ingresos por USD 559.22 millones (vs. USD 223.89 esperados) y ganando USD 0.29 * acción, fuerte reacción, ganando 19.23% en la semana en Nueva York; finalmente Deere&Co DE, informó ingresos por USD 14.350 millones (más de esperado) y ganancia de USD 7.44*acción (+6.57% en semana).

Casi sin presentaciones pendientes, esta semana tendremos las siguientes: Embotelladora Andina AKOB, Trip.com TCOM, Joyy YY, la empresa de certificaciones digitales DocuSign DOCU, y las de software (y servicios sobre la nube) Salesforce CRM y Snowflake SNOW.

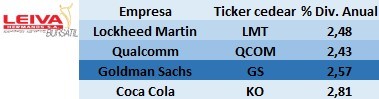

▪️ Para la cartera de cedears de dividendos nos centraremos en empresas que cortan cupón para pago de dividendos esta semana (en general, el pago se perfecciona en el mes próximo). Armamos la cartera con una composición equivalente (25% cada una) entre las siguientes cuatro empresas: Lockheed Martin LMT, empresa líder en tecnología aeroespacial y defensa, con fuertes desarrollos tanto en armamento, como en aviones, y fuertes lazos con el gobierno de Estados Unidos, ventas en los últimos 12 meses por USD 64.720 millones, y un dividendo del 2.48% anual; Qualcomm QCOM, empresa que genera soluciones para tecnologías móviles, productor de los procesadores para teléfonos celulares Snapdragon, ventas por USD 44.200 millones y 2.43% anual en dividendos; Goldman Sachs GS, uno de los principales bancos globales de inversión (también con rama comercial), ingresos anuales de USD 61.630 millones y dividendo del 2.57% anual; y finalmente Coca Cola KO, líder global en ventas de bebidas carbonatadas, presencia mundial e historial de aumento de dividendos (más de 60 años seguidos), ventas por USD 42.340 millones y un yield (% anual de dividendo) del 2.81%.

Llegamos así a una cartera con un dividendo a priori “acotado” (2.57% anual) pero con buen perfil de crecimiento, empresas líderes en sus respectivos sectores, y buena diversificación, en industrias claves. Asimismo, las empresas tienen ventas conjuntas anuales por USD 212.890 millones y un valor de mercado conjunto de USD 663.780 millones (equiv. a PBI de Suecia).

◾Noticias corporativas:

▪️El miércoles presentó resultados trimestrales Deere&Co. DE, principal fabricante global de maquinaria agrícola, y además con producción de máquinas para la construcción e industra forestal. Tuvo ventas por USD 15.536 millones (+37% interanual), finalizando el año 2022 con USD 52.577 millones (+19% i.a.); ganó USD 7.131 millones en el año, USD 23.28 por acción (aumento del 20% i.a.). Mantenía cash por USD 4774 millones; pagó dividendos por USD 4.28*acción (vs. 3.32 2021). Acción subió 5.03% tras presentación; acumula 28.75% en 2022 y 162.7% en 3 años, llegando a máx histórico.

▪️ La situación de China, en relación al COVID y su política de “cero COVID”, impacta en numerosas empresas locales y externas. Una de ellas es Apple AAPL. El motivo es que buena parte de sus iPhones se fabrican en una planta de Foxconn en Zhengzhou (que empleaba, previo al conflicto, a unos 200.000 trabajadores), que enfrenta estos días un fuerte descontento de los trabajadores, inclusive con movilizaciones. Así, peligra la producción y entrega de los teléfonos, sobre todo mirando a fin de año.

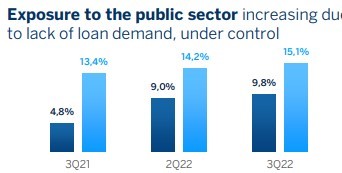

▪️ El miércoles presentó el banco argentino BBVA BBAR. Tuvo ganancia neta de $ 9.700 millones en trimestre (+56% vs. 3er trim 2021); depósitos fueron de $ 1.2 billones en trimestre (caída del 10.5% trimestral; -7.9% i.a.); préstamos al sector privado caen 8% interanual hasta $ 582.400 millones; banco con 8.47% de “share” en préstamos privados y 6.68% en depósitos del sistema bancario argentino; buen ratio de cobertura (236.87%). Exposición al sector público de las más bajas del sector.

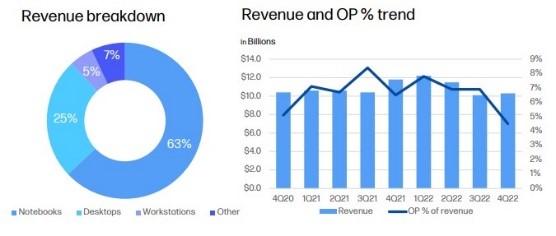

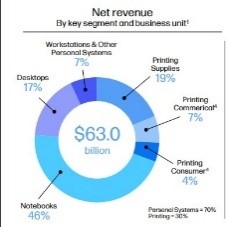

▪️ El martes presentó resultados del 4to trimestre HP Inc. HPQ; la empresa líder en equipos informáticos anunció ventas de USD 14.800 millones (cayendo 11.2% i.a.; total año: USD 63.000 millones); ingresos por Sistemas Personales (PCs) cayeron 13% a USD 10.300 millones en trimestre. Anunció recorte de 4.000-6.000 empleados para el año 2025, en plan de recorte de gastos.

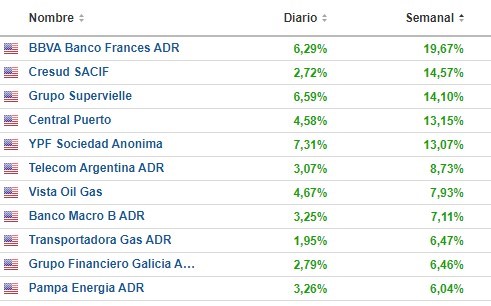

▪️ En el plano local, tuvimos una semana con relativa calma en los dólares financieros: MEP subió 0.79 % hasta los $ 316.07, CCL cedió 2.78% a $ 23.02, el dólar mayorista llegó a $ 165.59 (subiendo 1.48% en la semana, 77% anualizado); brechas cayeron a 90.88 y 95.08%. En lo relativo a la renta fija, los bonos soberanos en USD mostraron buenas subas en la semana: AL30D ganó 4.95%, GD30D +2.78%, GD35D +3%, AE38D +6.09%; Riesgo País cedió hasta los 2370 puntos (-0.55% semanal). Bonos con ajuste CER volvieron a mostrar subas en el tramo corto medio: TX23 +1.58%, TX24 +1.44%, y caídas en el tramo largo: TX26 -0.38%, TX28 -3.64%. Dólar linked en baja, salvo T2V2 (vencimiento 30/11). Volvimos a tener una gran semana para las acciones argentinas: el S&P Merval ganó 4.11% hasta los 163.716 puntos. Se destacaron: Banco BBVA BBAR, ganando14.75%, Comercial del Plata COME +12.46%, Cresud CRES +10.08%. Mientras que en sus cotizaciones en Nueva York, se destacaron aún más las empresas argentinas (o de origen argentino), con un gran desempeño en dólares: Banco BBVA BBAR ganó 19.67%, Cresud CRES +14.57%, Supervielle SUPV +14.1%, Central Puerto CEPU+13.15%, YPF S.A. YPFD +13.07%, Telecom TECO2 +8.73%.

Datos económicos de la semana. Se publicaron los datos fiscales de octubre: el déficit primario fue de $ 129.122 millones, pero con gasto cayendo 13% interanual en términos reales (descontando inflación), por 4to mes consecutivo (“ajuste”). Se conocieron los datos de comercio exterior de octubre: exportaciones crecieron 15.1% interanual hasta los USD 7901 millones, importaciones +15.85 a USD 6074 millones, superávit USD 1827 millones. Según INDEC, la actividad económica cayó 0.3% en septiembre (desde un crecimiento de 0.7% en agosto), creciendo 4.8% interanual. Se conocieron las ventas minoristas: en supermercados y mayoristas crecieron 0.8% interanual, mientras que en centros de compras (shoppings), lo hicieron en un 13.2% i.a. Finalmente se anunció un nuevo “dólar soja” hasta fines de diciembre, con un valor de $ 230, esperando una liquidación mínima de USD 3.000 millones.

Esta semana: licitación de instrumentos del Tesoro (lunes); recaudación tributaria noviembre.

Semana:

- Lunes: Declaraciones varias miembros FED

- Martes: Precios viviendas Case-Shiller / Confianza Consumidor USA

- Miércoles: Inflación noviembre zona euro / USA: PBI + ventas viviendas 2da.

- Miércoles: Ventas viviendas nuevas / Expectativas Consumidor/Actas FED

- Jueves: Desempleo zona euro / Precios gasto consumo personal USA

- Viernes: Datos empleo USA: desempleo, creación puestos, ingresos medios

Empresas

Resultados:

Lunes: Embotelladora Andina AKOB / Trip.com TCOM / JOYY YY

Miércoles: Salesforce CRM / Snowflake SNOW

Viernes: DocuSign DOCU

Dividendos esta semana:

- DOW / Electronic Arts EA / Barrick Gold GOLD / General Motors GM

- DuPont DD / Lockheed Martin LMT / Qualcomm QCOM / Pepsico PEP

- Goldman Sachs GS / Coca Cola KO / EBAY / Bank of America BA.C

- UnitedHealth UNH / Nike NKE / Nvidia NVDA / Analog Devices ADI

- Home Depot HD / Mosaic MOS / Mc Donald´s MCD / Orange ORAN

Podés invertir en cualquiera de estos instrumentos desde la app ó desde la web de Leiva Hermanos, ó comunicándote con tu oficial de cuentas.