Nueva edición del Dólar “Soja”

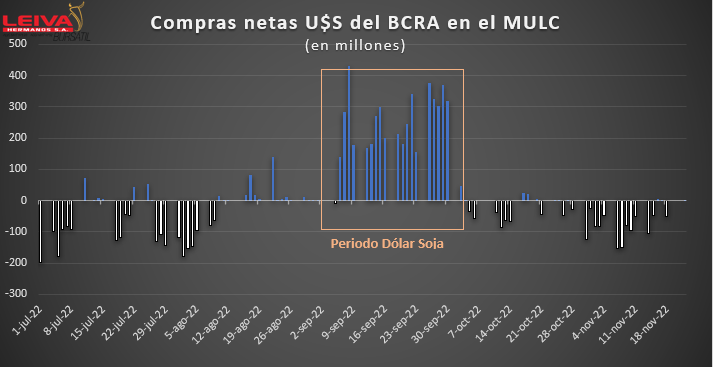

En los primeros dias de noviembre se noto la clara dificultad del BCRA para poder adquirir dolares en el MULC, encadenando 13 ruedas consecutivas de ventas. Finalmente el saldo del mes fue de -U$S 672 millones.

Con el relanzamiento del programa de incremento exportador para el complejo Sojero, a través del cual podran liquidar a un tipo de cambio diferencial de $230 hasta el 31/12, el gobierno buscara hacerse de U$S 3000 millones para recomponer las reservas del BCRA de manera de llegar con más oxigeno a la próxima cosecha gruesa, la cual podria retrasarse hasta junio 2023 producto de las condiciones climáticas desfavorables.

Repasando las ultimas intervenciones del BCRA en el MULC resalta la eficacia que trajo el programa en Septiembre (la primer edición), siendo este el mes más abultado en cuanto a compras diarias desde finales de Junio 2022 (promedio compras por U$S 383 millones).

Por lo pronto, los primeros 5 dias de vigencia de la nueva edición del programa dejaron un saldo positivo de compras netas por U$S 457 millones. Las principales dudas sobre la eficacia del programa esta vez son: el volumen que aun esta pendiente de liquidarse (se estiman U$S 6.300 o 12 millones de tn de soja) y la magnitud del daño que puede ocasionar la sequia en la producción de soja el año próximo (lo que atenta extendiendo el plazo por el cual el BCRA no tendria ingresos de reservas sustanciales).

Deuda en Pesos y Dólares Financieros

El 28 de noviembre tuvo lugar la ultima gran licitación del Tesoro que salio a buscar el roll-over de $ 261.700 millones obteniendo sólo $ 226.692 millones, los cuales sumados al saldo neto positivo que habia obtenido en las licitaciones anteriores del mes dio por resultado un roll-over del 0,99x. Dejando en manifiesto la saturación del mercado para tomar deuda en pesos. Ya no es el apetito por mayores tasas el principal obstáculo sino el crecimiento sostenido de los pasivos del BCRA y la dificultad por renovar los vencimientos en pesos, sobre todo los que se corresponden con el periodo del proceso de elecciones presidenciales.

La segunda semana de diciembre sera el próximo gran desafio del Tesoro, teniendo que afrontar vencimientos que rondan los $ 405.000 millones y que en su mayoria esta en manos privadas. Cabe mencionar que en el mercado secundario tantos los instrumentos con cobertura CER y Dólar Link estan rindiendo un piso de 10 pts por encima de su “cobertura” (considerando los vencimientos posteriores a 2024).

Es cierto que el dato de inflación de Octubre del 6,3% fue inferior al esperado y desalento la demanda de instrumentos CER sobre todo de corto plazo acotando el abanico del tesoro para ofrecer alternativas que atraigan a los inversores.

Por su parte, tanto el dólar mep como el contado con liquidación reaccionaron con fuerza al alza luego de 2 meses de estabilidad. Si bien se los percibia retrasados respecto a la evolución de la inflación y del tipo de cambio oficial, no se esperaba una corrección tan abrupta y repentina.

La suba en las cotizaciones se genero previo a la formalización del programa exportador diferencial, momento en el cual los temores ante una eventual devaluación forzosa en el año próximo a raiz de los deterioros en el frente exportador que la sequía pudiera ocasionar pudo ser motivo suficiente para la escalada de los dolares financieros.

A su vez, los rendimientos en pesos de corto plazo cedieron ante la baja en las expectativas inflacionarias desalentando el carry trade y generando el desarme de posiciones en pesos y la rotación hacia instrumentos dolarizados. En sintesis entendemos que aun queda margen de suba a la vista del valor de otros tipos de dólares, principalmente el utilizado para liquidar servicios de turismo en el exterior denominado “dólar Qatar” el cual cotiza en torno a $350.-

En inversiones

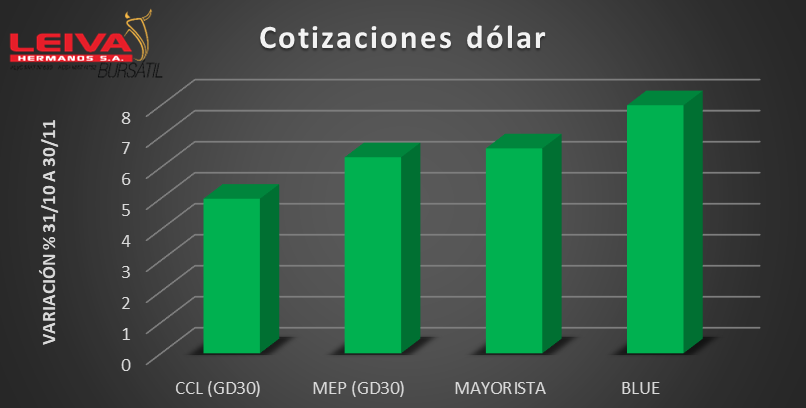

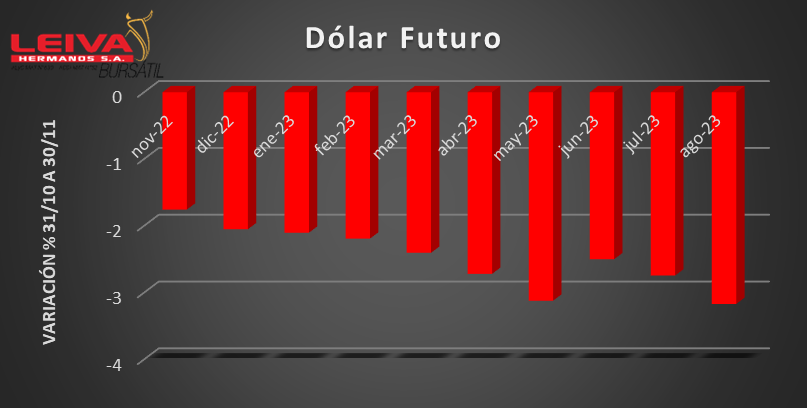

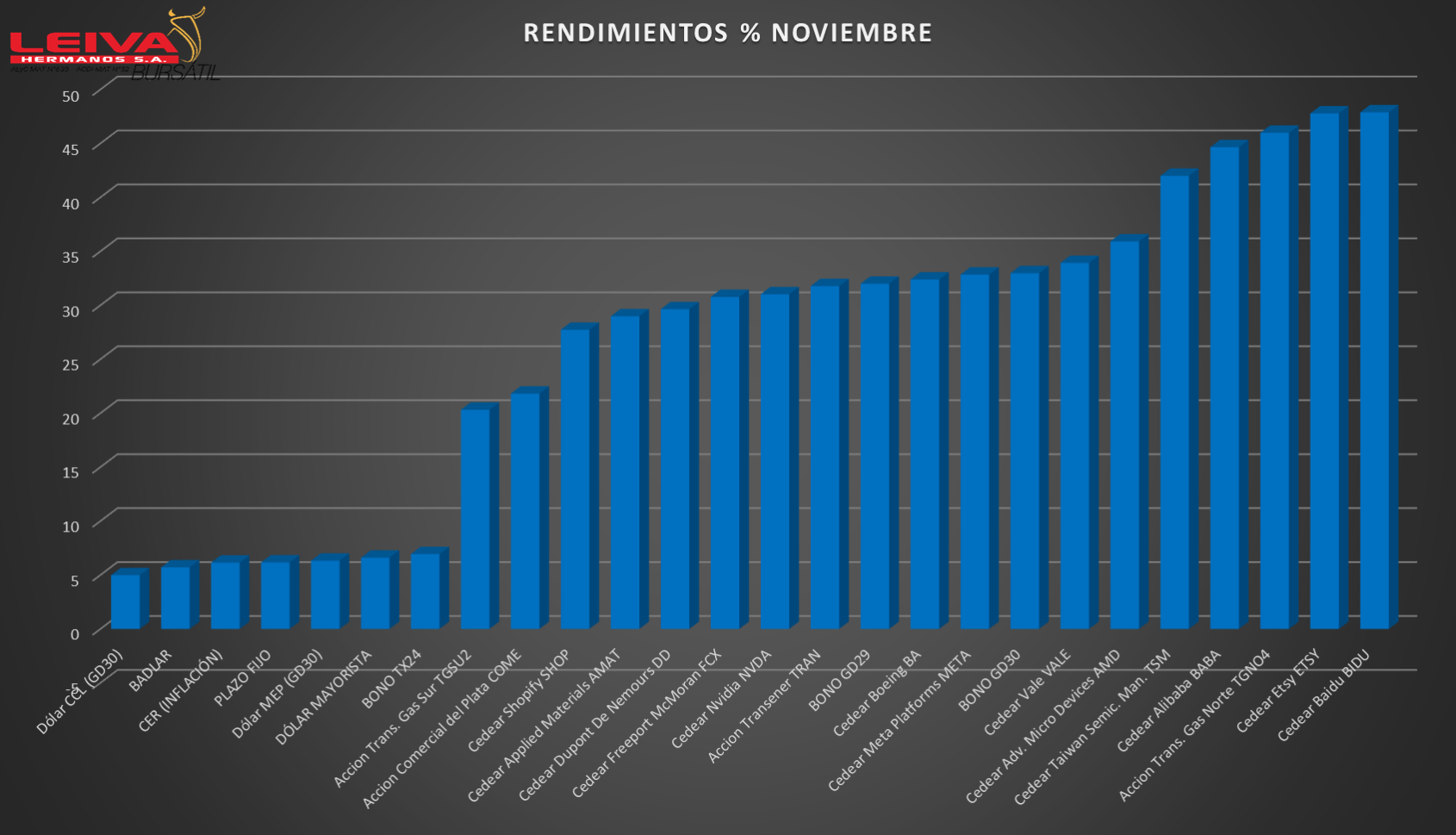

Todos los rendimientos fueron calculados entre 31/10/2022 y 30/11/2022

En Noviembre finalmente volvieron a verse fuertes subas de los dólares financieros como del dólar informal, alineandose de esta forma a la velocidad del dólar mayorista. Este ultimo no aminora su ritmo y continua encontrando nuevos techos llegando al 6,61% mensual, dejando atrás el 6,5% de octubre. En tanto los dolares financieros se mostraron alcistas: Dólar MEP (GD30) paso de $ 293.92 a 312.51 en el mes, +6.32%; mientras que el Dólar CCL (con bono GD30) pasó de $ 307.42 a $ 322.75 en el mes, +4.99%. El dólar blue según ambito.com lidero las subas, con un +8.28% para cerrar en $ 314.00.

Por su parte el comportamiento del dólar en el mercado de futuros continua ajustando sus expectativas devaluatorias a la baja en todos sus tramos principalmente incididos por la nueva edición del programa diferencial para liquidadores de Soja y la recomposición de las reservas que obtendria el BCRA para afrontar los meses venideros. La bajas más pronunciada se observa en la posicion 08/2023 (de mayor proximidad al proceso electoral del 2023), mostrando un – 3.17%. Cabe destacar que esta posicion fue la de mayor suba en el mes anterior (+4.14%).

Continúa el rally alcista de los bonos del Estado Nacional en dólares, traccionados principalmente por el contexto externo favorable luego del buen dato de inflación en EEUU (7.8% i.a.) y la rotación de carteras hacia instrumentos con cobertura CCL producto de la incertidumbre sobre la deuda en pesos existente en el mercado. Las subas mas grandes se vieron en los bonos con vtos. en 2029/2030: +24.91% en GD30D, +21.37% AL29D, +21.24% AL30D, +20% GD29D. En tanto el Riesgo País mejoro un 15.05% cerrando en 2230 pb.

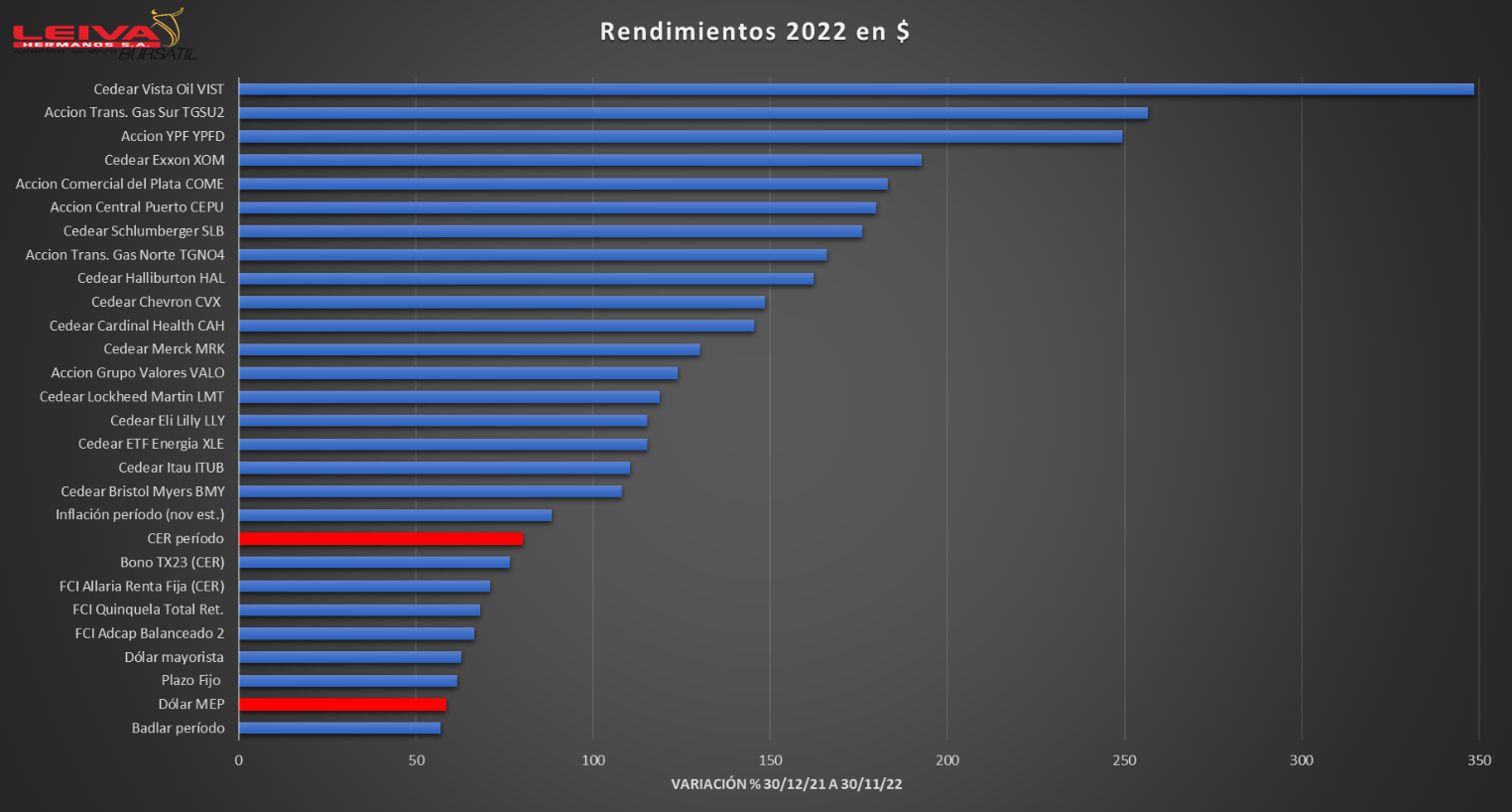

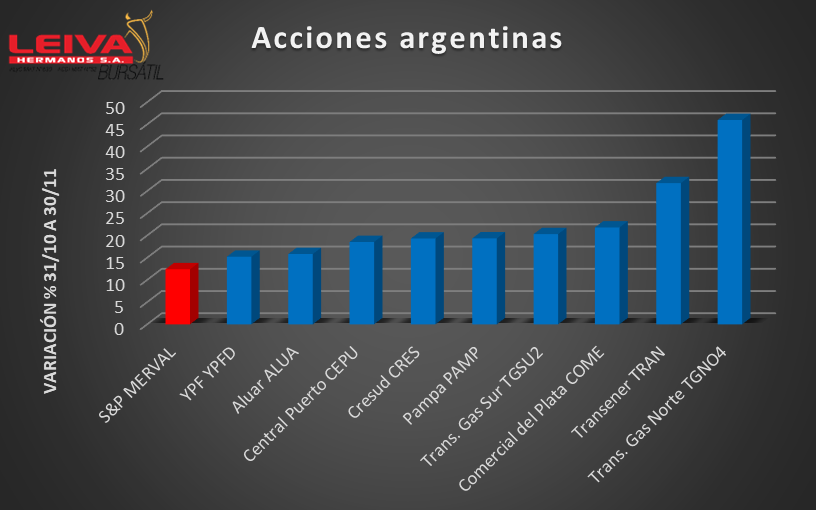

En el segmento de renta variable local, el Merval tuvo un destacado desempeño alcista en casi la totalidad de las empresas que lo componen. El sector energético volvió a mostar las subas más relevantes, principalmente aquellas empresas reguladas donde el ajuste en los subsidios de tarifas evidencian una clara mejora en sus ingresos. Se destaca TGNO4 alcanzando casi un 46% mensual, superando el 165% medido desde el primer dia del 2022. El índice de líderes S&P MERVAL ganó 12.40% en el mes. Las principales subas fueron: Transportadora de Gas del Norte TGNO4 +45.99%, Transenser TRAN +31.78%, Comercial del Plata COME +21.81%, Transportadora de Gas del Sur TGSU2 +20.32, Pampa Energia PAMP +19.34%, Cresud CRES +19.33%.

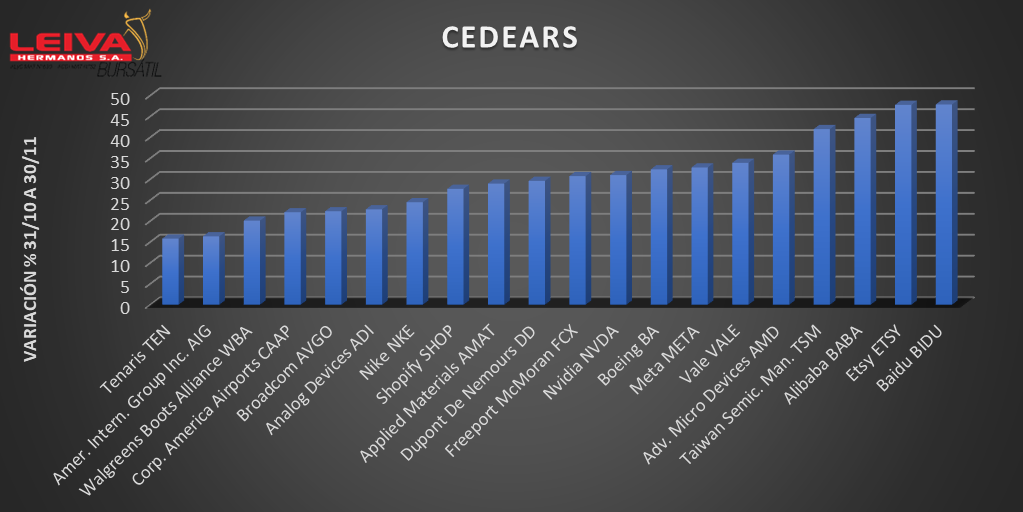

Los principales indices Estados Unidos prolongaron el desempeño alcista en sintonia con la moderación de la politica monetaria de la FED para controlar la inflación: Dow Jones 11.44%, S&P500 10.89%, Nasdaq 9.94%. Se vieron fuertes recuperaciones en las gigantes digitales de China, BABA y BIDU, signadas por la retirada de las restricciones por COVID. Tambien fue buen mes para el rubro de microchips y semiconductores, liderando AMD, TSM y NVDA. En resumen, los cedear destacados fueron: Baidu BIDU +47.88%, Etsy ETSY +47.78, Alibaba BABA +44.65%, Taiwan Semiconductor Manufacturing TSM +42%, Advanced Micro Devices AMD + 35.92%, Vale VALE +33.93%, Meta Platforms (ex facebook) META +32.84%. Otros sectores que destacaron fueron: industria del acero-metal y comercio electrónico.

Global instrumentos Noviembre

Rendimientos YTD (Year to Date) (30/12/2021 – 30/11/2022)