Datos económicos semana:

Lunes: Discurso Lagarde / PBI + industria + desmpleo China

Martes: USA: Permisos construcción + inicios viviendas marzo

Miércoles: Inflación marzo zona euro / Inventarios Petróleo

Jueves: Actas reunión BCE / Ventas viviendas USA +industria Fed

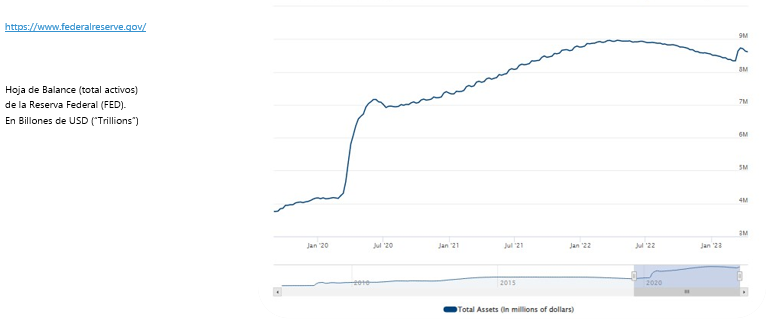

Lunes: precios minoristas en China cayeron 0.3% en marzo (+0.7% i.a.). Martes: ventas minoristas cayeron 0.8% en febrero en zona euro; inflación Brasil 0.71% en marzo (4.65% anual); reservas semanales petróleo fueron mayores de esperado. Miércoles: los precios al consumidor subieron 0.1% en marzo en Estados Unidos (5% interanual), más bajo de esperado y cayendo desde 0.2% (5.2%) previo, mientras que el indicador subyacente fue 0.4% mensual y 5.6% i.a.; Fed más “laxa” (de momento, mercado asigna 80% de probabilidades de suba de 25 puntos básicos en mayo); se conocieron minutas de última reunión del Comité de Mercado Abierto (FOMC) de la FED: espera recesión “leve” sobre el final de 2023 (recuperación 2024 y 2025). El jueves se conoció que los precios al productor cayeron 0.5% en marzo en USA (más bajo de lo esperado; inflación desacelerándose); la hoja de balance de la FED volvió a caer por 3ra semana seguida (en este caso USD 119 millones en este plazo) hasta los USD 8.62 billones (USD Trillions), retomando la senda bajista (tightening) tras la suba por crisis bancaria (SVB). Viernes se conocieron los datos de ventas minoristas de marzo en USA: cayeron 1% (-0.8% ventas subyacentes), una suba interanual de 1.5%, nivel más bajo de crecimiento desde mayo 2020, y cayendo 3.3% en términos reales (descontando inflación).

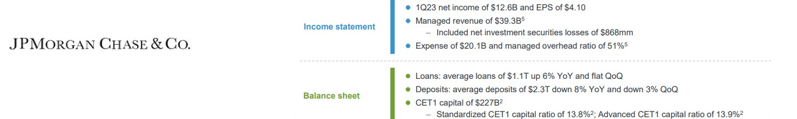

• Viernes inició presentación resultados trimestrales. Dieron puntapie inicial algunas “financieras”; tuvieron buenos números y subas semanales: JPMorgan JPM subió 8.8%, Wells Fargo WFC +4.6%, Citigroup C +8.1%.

• JPMorgan JPM informó ingresos del 1er trimestre de 2023 por USD 38.300 millones (+25% i.a.), y ganancia de USD 12.620 millones (4.1 * acción); con ingresos por intereses netos (negocio bancario tradicional; spread con tasas más altas FED) subiendo 49%; superando expectativas mercado.

• Con chatGPT de Microsoft MSFT ya en funcionamiento; las pruebas de Alphabet (GOOGL), el martes la china Alibaba BABA anunció en su “Cloud Summit” el lanzamiento de su propia versión del chat: Tongyi Qianwen. Mientras que el jueves, Andy Jassy, CEO de Amazon AMZN anunció el lanzamiento de Bedrock, una plataforma de apps y soluciones de Inteligencia Artificial para terceros, alojados sobre AWS.

• Semana positiva: S&P500 ganó 0.8%, Nasdaq +0.3 %, Dow Jones ganó 1.2 %

Resultados trimestrales: Martes: Johnson&Johnson JNJ, Bank of America BA.C, Netflix NFLX, Lockheed Martin LMT, Goldman Sachs GS; Miércoles: Tesla TSLA, IBM, Rio Tinto RIO; Jueves: Taiwan Semiconductor TSM, AT&T T, American Express AXP; Viernes: Procter&Gamble PG.

Muy buena semana para uno de los activos favoritos de estes año: acciones argentinas. El S&P Merval ganó 9%; algunas de las destacadas: Transener TRAN +20.2%, Edenor EDN +18%, Transportadora de Gas del Norte TGNO4 +12.8%. Pero lo más destacado de la semana pasó por las acciones del sector bancario: Banco BBVA BBAR ganó 21%, Banco Macro BMA +13.7%, Grupo Fin. Galicia GGAL +13.2%, Supervielle SUPV +12.9%. Así, en lo que va del año estas acciones acumulan las siguiente subas: GGAL +54.7%, BMA +48.8%, BBAR +46%, SUPV +37.6%, contra el índice de referencia, S&P Merval subiendo 36.4% en el período.

Nueva semana “tranquila” en los financieros: MEP subió 0.51% a $ 398.62, CCL cayó 0.84% a $ 404.82; brechas en baja a 85.3 y 88.2%. Mayorista llegó a $ 215.1, subiendo un 1.84% en la semana, al ritmo más rápido del 74.5% anualizado.

Semana mixta para los bonos soberanos, mezclando alzas y bajas: AL30D ganó 0.8%, GD30D perdió 1.7%, AE38D -2.5%, GD38D +0.6%. Riesgo País cayó a 2352 puntos. Siguió recuperación en bonos CER: T2X3 ganó 1.82%, TX24 +2.2%, TX26 +2.87%; y dólar linked largo: TV24 subió 2.67%.

• Indec informó que en febrero ingresaron 611.200 turistas extranjeros y salieron 1.15 millones de argentinos al exterior por turismo (balanza pagos).

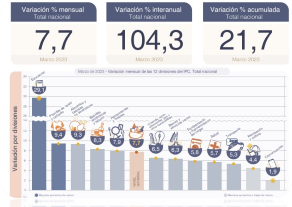

• Lo más relevante en cuanto a datos se conoció el viernes: la inflación minorista (IPC) del mes de marzo fue del 7.7% mensual y del 104.3% interanual (frente a marzo 2022), acumulando 21.7% en 2023. Se trata del valor más alto desde la salida de la convertibilidad (abril 2002: 10.39 %). Dato preocupante y más alto del esperado; además, inflación núcleo (excluyendo aumentos estacionales como educación) fue de 7.2%, por lo que la inflación está en el centro dela actividad económica argentina.

• En gira en Estados Unidos, el ministro Massa acordó trabajar con FMI en pos de una reformulación del acuerdo, atendiendo al impacto de la sequía. Mientras que se consiguieron créditos por unos USD 2.000 millones (900 del BID, 600 del BM, 500 de un fondo árabe de infraestructura).

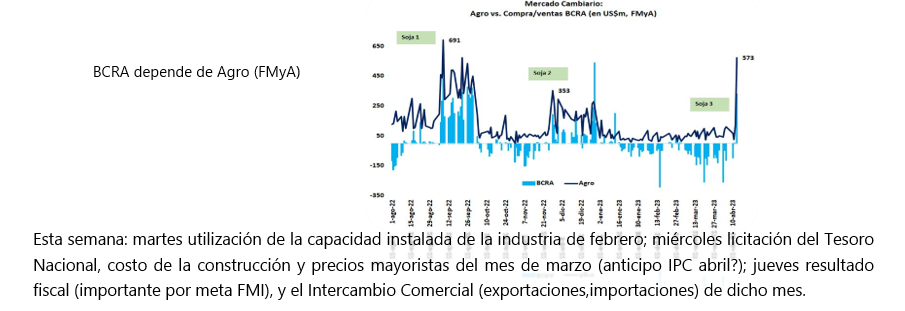

• Finalmente dio inicio el denominado “Dólar Soja”: en la primera semana de vigencia, aportó USD 815 millones; permitiendo al BCRA realizar compras netas por unos USD 297 millones (revirtiendo así dinámica de últimas semanas). Se esperan liquidar así USD 5.000 millones hasta fines de mayo, permitiendo al BCRA comprar unos USD 3.000 millones (cálculos FMyA).

Cortísimo plazo:

–FCI money market (t+0): TNA 63-65% (TIR 88-89.5%) / Cauciones colocadoras: TNA 64-71% (TIR 88-97%)

Corto plazo (Plazos FIJOS 78% TNA; 113% TIR):

–FCI MM + Cauciones +: / FCI t+1 (“ahorro”) TNA 74-81% (TIR 95.5-119%)

–Ledes (Letras a Descuento): plazos 9-103 días; TNA 84-92.9%; TIR 129.7-134.6% / Lecer (Letras ajuste CER): plazos 30-152 días; TIR -5%+4.8% (+ CER)

Mediano plazo: todo lo anterior +:

–Ons mediano plazo:

*Ley Arg: CAPEX 2024 CAC2O TIR 6.4% / CRESUD 2026 CS38O TIR 5.9% / EDENOR 2024 DNC2O TIR 10.9%

*Ley NY: TELECOM 2026 TLC1O TIR 9.3% / GENNEIA 2027 GNCXO TIR 8.9%/ YPF 2029 YMCIO TIR 12.1% / AA 2000 2031 ARC1O TIR 10.0%

–Cedears: “atrasados” GOOGL, BABA; “arriesgados” bancos: JPM, WFC; “conservadores”: JNJ, PG.

-Acciones/cedears argentinas:

*Energía: Pampa PAMP, Central Puerto CEPU, Trans. Gas Norte TGNO4, Transener TRAN, YPF S.A. YPFD, Vista VIST (Cedear)

*Bancos: Banco BBVA BBAR, Galicia GGAL / *Dolarizadas: Ternium Argentina TXAR, Aluar ALUA

– Bonos soberanos argentinos: AL30/AL35 / GD30/GD35/GD38

Carteras Leiva Hermanos