Datos económicos semana:

Martes: USA: precios/ventas viviendas / Permisos construcción / Confianza Consumidor

Miércoles: Pedidos bienes duraderos marzo USA / Inventarios petróleo AIE

Jueves: PBI 1er trim. USA / Ventas viviendas pendientes marzo USA

Viernes: PBI 1er trim. Zona euro / Precios Gasto Consumo Personal marzo USA

Lunes: PBI China creció 2.2% 1er trimestre (4.5% anual, más de esperado); industria +3.9% (meons de esp.); desempleo mayor de esperado en 5.3%. Martes se conoció que en USA hubo 1.41 millones de permisos de construcción en marzo (menos de esperado), cayendo 0.8%, iniciándose 1.42 millones de viviendas (11va caída mensual seguida; y cayendo 17% interanual), ; reservas semanales de petróleo cayeron más de esperado. Miércoles se conoció que la inflación fue de 0.9% en marzo en zona euro, ó un 6.9% anual (en línea con lo esperado); el Banco Popular de China mantuvo la tasa de préstamo preferencial (política monetaria) en 3.65%. Jueves se conoció que la zona euro tuvo superávit comercial de USD 4.600 millones en febrero (se esperaba déficit de USD 22.300 millones); en USA: pedidos semanales subieron a 245.000; hubo un mal índice manufacturero de la Fed de Filadelfia; ventas de viviendas de segunda cayeron 2.4% en marzo hasta 4.44 millones de unidades; hoja de balance de la FED cayó (levemente) por tercera semana consecutiva. Viernes se tuvo PMIs mixtos en zona euro y PMIs industriales y de servicios mejores de esperado (y en zona de expansión) en Estados Unidos (abril). Data viviendas (como parte importante economía USA): tras fuerte suba tasas, cayeron inicios viviendas; pero sube confianza constructores por escasa oferta (déficit 6.5 millones viviendas); nuevas viviendas son 33% de oferta (vs. 10% prom hist.):

• Intensas semanas en presentación resultados. 18% de S&P500 ya presentó; con ingresos subiendo 2.1% (63% mejor de esperado), y ganancia por acción cayendo 6.2% en trimestre (pero 76% empresas mejor de esperado).

• Tesla TSLA informó ventas por USD 23.330 millones y ganancia de USD 0.85 * acción (cae más de 20% i.a.); si bien fue en línea de esperado, la caída del margen operativo de 19.2% a 11.4% (rebajas precios 6 veces en USA sólo en 2023) y bruto a 18.3% preocupa a inversores. Acción cayó 10.8%.

• Apple AAPL anunció que usuarios de Apple Card (tarjeta de crédito usuarios Apple; de momento sólo USA), podrán acceder a un rendimiento del 4.15% anual sobre saldos en cuenta ahorros con Goldman Sachs GS.

• Semana en leve baja: S&P500 cayó 0.1%, Nasdaq -0.4 %, Dow Jones -0.2 %

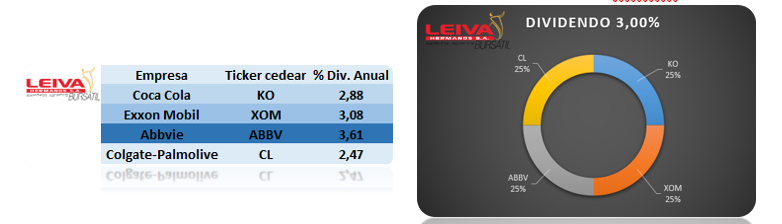

Resultados semana (180 empresas del S&P500; 14 del DOW JONES 30): Lunes: Coca Cola KO; Martes: Microsoft MSFT, Alphabet GOOGL, Visa V, Pepsico PEP, McDonald´s MCD; Miércoles: Meta Platforms META, Boeing BA, VALE; Jueves: Amazon.com AMZN, Mastercard MA, Abbvie ABBV, AstraZeneca AZN; Viernes: Exxon Mobil XOM, Chevron CVX, Colgate-Palmolive CL.

En una semana complicada para los activos argentinos, si bien vimos caídas en dólares, el S&PMerval tuvo una suba del 5.5% medido en pesos; destacándose: Aluar ALUA, ganando 16.4%, Ternium Argentina TXAR +13.6%, BYMA +12.3%; se confirma lo escrito en informes anteriores: las acciones (y estas acciones “dolarizadas” pueden ser refugio ó cobertura en momentos con inflación elevada y/o devaluación. Gráfico YTD (2023) S&P Merval y ALUA+ BYMA + TXAR.

Se terminó la “pax cambiaria”; con dólar soja sumamente lento, rumores de medidas y candidaturas, se dispararon los dólares financieros: MEP subió 9.8% en semana hasta los $ 437.75; CCL ganó 12.4% hasta $ 455.11; con el mayorista viajando a un ritmo del 83% anualizado (+1.59% a $ 218.53), la brecha quedó en 100.32% y 108.26% respectivamente. Dinámica peligrosa en año eleccionario.

Nuevo golpe a los bonos soberanos en USD: AL30D perdió 15%, GD30D -9.6%, AE38D -9.3%. Riesgo País subió a 2622 puntos. Nueva suba en bonos CER: T2X3 ganó 1.53 %, TX24 +2.75%, TX26 +3.6%; y dólar linked T2V3 +3.3%, TV24 +7.9%.

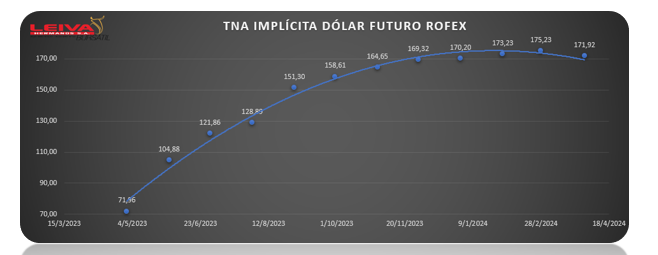

Fuerte empinamiento de la curva de futuros de dólar en últimas semanas, acentuado en vencimientos desde agosto (post-PASO): expectativa devaluación.

• Indec informó que la utilización de la capacidad instalada en la industria fue del 65% en febrero (frente a 64% en febrero de 2022). Se conoció que el índice de costo de la construcción subió 4.5% en marzo (101% interanual); mientras que los precios mayoristas subieron 5.1% en dicho mes (101.9% interanual y en baja desde 7% de febrero).

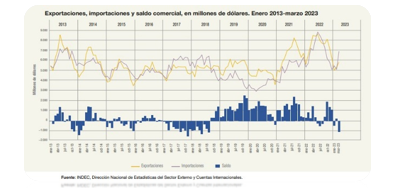

• El jueves Indec publicó el Intercambio Comercial Argentino de marzo: exportaciones cayeron 22% a USD 5723 millones, importaciones -4% a USD 6782 millones; déficit comercial del mes USD 1059 millones.

• Aunque se incumplió la meta de reservas, y tras conocerse la semana pasada que hubo déficit fiscal primario de $ 258.000 millones en marzo ($ 690.000 millones trimestre; frente a meta de $ 442.000), trascendió que el gobierno solicitó al FMI que anticipe en junio desembolso de USD 10.000 millones de programa junio-septiembre-diciembre; bala de plata.

• El índice de confianza en el Gobierno (UTDT) cayó en abril a 1.07 (-9.1% vs. Marzo); -25.5% i.a., valor más bajo en la gestión. Alberto Fernández anunció finalmente que no se presentará para la reelección.

• Tras inflación marzo (7.7%), BCRA reaccionó (¿será suficiente?): subió tasa PM (leliqs, plazos fijos) a 81% TNA; subió ritmo devaluación (80-82% TNA).

• Dólar Soja viene con USD 1.100 millones desde lanzamiento; difícil objetivo USD 5.000 millones; CIARA: liquidación frenada por cuestiones climáticas.

• Viernes fue “buen día” para BCRA: compró USD 289 millones (+81 en abril).

Cortísimo plazo: FCI money market (t+0): TNA 64-66% (TIR 88.5-90%) / Cauciones colocadoras: TNA 64-73% (TIR 88-100%)

Corto plazo (Plazos FIJOS 81% TNA; 117% TIR):

-FCI MM + Cauciones +: / FCI t+1 (“ahorro”) TNA 76-83% (TIR 97-120%)

–Ledes (Letras a Descuento): plazos 2-96 días; TNA 87.5-96.3%; TIR 131.6-143.4% / Lecer (Letras ajuste CER): plazos 20-147 días; TIR -4.2% +2.1% (+ CER)

Mediano plazo: todo lo anterior + “dolarización” al MEP/CCL “cobertura” acciones:

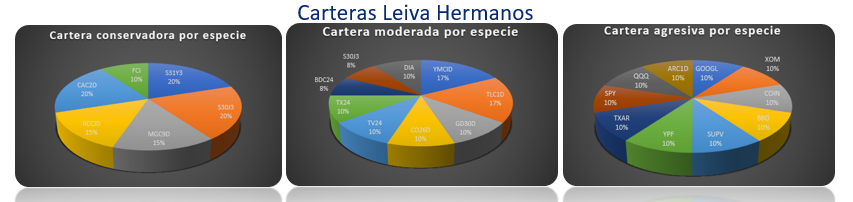

–Ons: *Ley Arg: CAPEX 2024 CAC2O TIR 7% / CRESUD 2026 CS38O TIR 6.0% / EDENOR 2024 DNC2O TIR 14.0% / *Ley NY: TELECOM 2026 TLC1O TIR 9.75% / GENNEIA 2027 GNCXO TIR 8.45%/ YPF 2029 YMCIO TIR 13.35% / AA 2000 2031 ARC1O TIR 10.2%

–Cedears: “atrasados” GOOGL, BABA; bancos: JPM, WFC; “conservadores”: JNJ, PG. Ideacartera dividendos Cedears. Empresas que presentan resultados esta semana. Div. Yield 3% (dividendo anual sobre el precio actual) cada empresa pago trim.; beta (volatilidad) baja: 0.66. Coca Cola KO + Colgate-Palmolive CL+ Exxon XOM + Abbvie ABBV.

–Acciones/cedears argentinas: *Energía: Pampa PAMP, Central Puerto CEPU, Trans. Gas Norte TGNO4, Transener TRAN, YPF S.A. YPFD, Vista VIST (Cedear) / *Bancos: Banco BBVA BBAR, Galicia GGAL / *Dolarizadas: Ternium Argentina TXAR, Aluar ALUA

– Bonos soberanos argentinos: AL30/AL35 / GD30/GD35/GD38