Datos económicos semana:

Lunes: USA: feriado (Día de los Caídos)

Martes: USA: precios viviendas Case-Shiller marzo – Confianza consumidor

Miércoles: Encuesta JOLTS (puestos abiertos) + Libro Beige FED/ PMI Caixin (China)

Jueves: Inflación mayo zona euro / PBI Brasil

Viernes: Datos empleo USA mayo: creación puestos + desempleo + ingresos medios

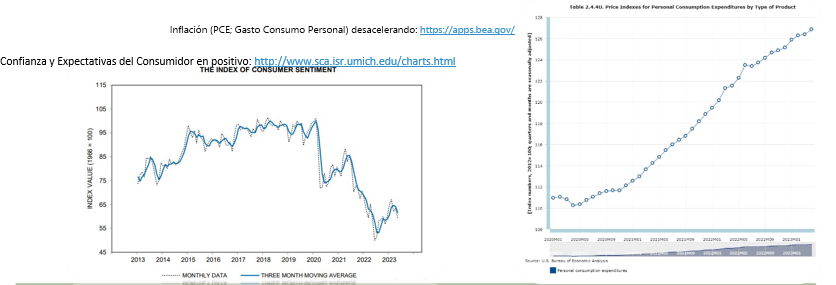

Martes se tuvieron PMIs mixtos de la actividad en zona euro; en Estados Unidos, los permisos de construcción cayeron 1.4% (menos de esperado) hasta 1.15 millones; se tuvieron PMIs mejor de esperado en servicios y peor en industria; se vendieron 683.000 viviendas nuevas (más de esperado y +4.1% mensual) en abril. El miércoles se conocieron las actas de la última reunión del Comité de Mercado Abierto de la FED. Jueves fue el turno del PBI de Estados Unidos: creció 1.3% en el 1er trimestre; se tuvieron 229.000 pedidos semanales de subsidio por desempleo (menos de esperado); mientras que las ventas de viviendas pendientes no mostraron variación en abril con respecto a marzo; finalmente, la hoja de balance de la FED mostró una nueva (leve) caída hasta USD 8.44 billones (“US Trillions”). Viernes: los precios del gasto en consumo personal (termómetro favorito de la FED para medir la inflación) cayeron 0.2% en abril con respecto a marzo (suba del 4.4% interanual), mientras que el indicador subyacente (excluyendo energía y alimentos) subió más de esperado: 0.4% mensual y 4.7% interanual); finalmente tanto las expectativas como la confianza del consumidor mostraron cifras mejores de lo esperado (Universidad de Michigan) en el mes de mayo.

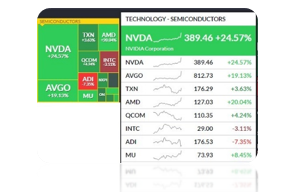

• El miércoles presentó resultados Nvidia NVDA. La empresa líder en chips gráficos informó ventas por USD 7.190 millones y ganancia de USD 1.09 * acción, mejor de lo esperado; aumenta pronóstico para resto de año fiscal 2024 apoyada en centros de datos y chips para Inteligencia Artificial. Acción saltó 24.4% el jueves; y cerró +24.9% en semana (+166.5% en 2023).

• Tras ello, la empresa con sede en California, arrastró al resto del sector de semiconductores vinculados al nicho Inteligencia Artificial (y al Nasdaq): AMD subió 17.6% en la semana, Broadcom AVGO +19.8%.

• Se habría alcanzado acuerdo entre Gobierno de Biden y congresistas republicanos para extender el límite de deuda para evitar cese de actividades.

• Mercado espera (66% de probabilidades) que la FED vuelva a subir la tasa (11va suba seguida) por dos datos de la semana: inflación (PCE) 4.4% anual en abril (y el PBI subió 1.3% en 1er trimestre revisado desde 1.1%).

• Semana mixta: S&P500 subió 0.32%, Nasdaq +2.51 %, Dow Jones -1.0 %

Esta semana solamente tendremos como destacadas: Martes: HP (Hewlett Packard) HPQ; miércoles Salesforce CRM; jueves: Broadcom AVGO.

En el mercado local, con operatoria reducida a tres ruedas (lunes a miércoles), vimos leve suba en acciones: S&P Merval ganó 0.88%; con subas destacadas en: Central Puerto CEPU + 5.8%, YPF S.A. YPFD +4.4%, Grupo Fin. Valores VALO +3.5%. Se sigue viendo valor en las acciones argentinas; con el S&P Merval subiendo 69% en lo que va de 2023, encontramos algunas acciones destacadas: Aluar ALUA +105%, Transportadora Gas del Norte TGNO4 +97.9%, Ternium Argentina TXAR +89.9%, Grupo Fin. Galicia GGAL +77.6%, BYMA +77.3%, YPF S.A. YPFD +77%.

El dólar mayorista ganó $ 3 en semana corta; acelerando al 94% anualizado, hasta los $ 235.75. Volvimos a ver disparidad en los dólares financieros: en un mercado intervenido, el MEP cayó 1.26% hasta los $ 459.55 (brecha 94.9%), mientras que el dólar CCL subió 1.38% hasta los $ 480.88 (brecha 104%).

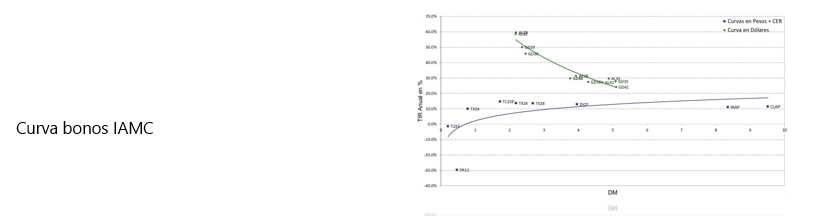

En renta fija, vimos una semana mixta aunque con mayoría de subas de los bonos en USD en plaza local: AL30D cayó 0.68%, AL35D ganó 0.87%, GD30D +2.02%; Riesgo País, tuvo una baja hasta los 2590 puntos. Bonos en pesos: atados a inflación (CER) en alza: T2X3 +1.16%, TX24 +3.89%, TX26 +3.1%; dólar linked positivos: T2V3 +0.91%, TV24 +1.77%; bonos duales (“mayor” entre inflación y devaluación) también positivos: TDL23 +1.75%, TDS23 +1.88% TDF24 +0.67%.

Brecha bonos ley NY/ley Argentina volvió a subir: el ratio GD30D (ley Nueva York)/AL30D (ley Argentina) llegó hasta el 27.85% (desde el 24.47% en la semana previa). Posibilidad de arbitraje para inversores de perfil arriesgado (bonos con misma forma de pago).

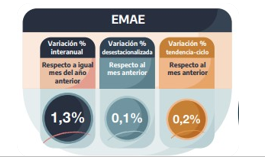

• El martes el INDEC informó el EMAE (Estimador Mensual de Actividad Económica): la actividad creció 0.1% en marzo (con respecto a febrero), y un 1.3% interanual (contra marzo 2022).

• Miércoles INDEC dio a conocer las ventas minoristas de marzo: ventas en supermercados crecieron 3.8% interanual; mientras que las ventas en autoservicios mayoristas mejoraron 0.1% (cayendo 0.4% mensual); finalmente, ventas en shoppings subieron 6.9% interanual.

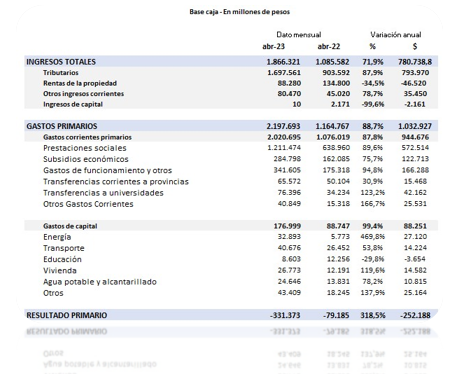

• Economía informó el resultado fiscal del mes de abril: el Estado Nacional tuvo un déficit primario de $ 331.373 millones: caída de ingresos del 18% interanual real; y menor ajuste de gasto (10% real anual); déficit acumulado enero-abril: $ 1 billón (0.6% de PBI).

Cortísimo plazo: FCI money market (t+0): TNA 73-76% (TIR 96-117%) / Cauciones colocadoras: TNA 75-84% (TIR 100-125%)

Corto plazo (Plazos FIJOS 97% TNA; 154% TIR):

-FCI MM + Cauciones +: / FCI t+1(“ahorro”) TNA 87-100% (TIR 125-158%)

–Ledes (Letras a Descuento): plazos 30-61 días; TNA 95.8-91.4%; TIR 151.5-134.1% / Lecer (Letras ajuste CER): plazos 16-140 días; TIR +0.5/-8.1% (+ CER)

Mediano plazo: todo lo anterior + “dolarización” al MEP/CCL “cobertura” acciones:

–Ons: *Ley Arg: ARCOR 2025 RCCMO TIR 3.4% / CRESUD 2026 CS38O TIR 5% /Ley NY: TELECOM2026TLC1O TIR 11%/GENNEIA2027GNCXO TIR 7.7%/YPF2029YMCIO TIR 12.5%

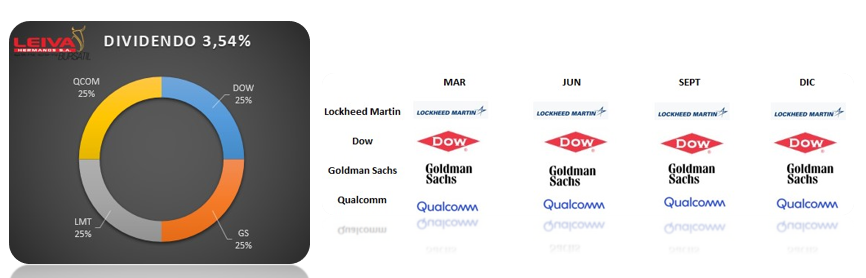

–Cedears: Idea inversión cartera dividendos: empresas que “cortan cupón” esta semana para el pago de dividendo. Combinando 4 empresas de primer nivel de distintos rubros: la industrial DOW, el banco Goldman Sachs GS, la fabricante de aviones y armamento Lockheed Martin LMT, y del rubro semiconductores Qualcomm QCOM accedemos a un dividendo anual del 3.5%; volatilidad cercana a la media de mercado y diversificada.

–Acciones/cedears argentinas: *Energía: Pampa PAMP, Central Puerto CEPU, Trans. Gas Norte TGNO4, Transener TRAN, YPF S.A. YPFD, Vista VIST (Cedear) / *Bancos: Banco BBVA BBAR, Galicia GGAL / *Dolarizadas: Ternium Argentina TXAR, Aluar ALUA