Datos económicos semana:

Martes: PMI Compuesto y servicios China – Feriado USA (Independencia)

Miércoles: USA: Pedidos fábrica mayo / Actas comité FOMC FED

Jueves: USA: encuesta JOLTS (puestos abiertos) mayo / PMI servicios junio

Viernes: USA: datos empleo junio: desempleo, creación puestos, ingreso medio

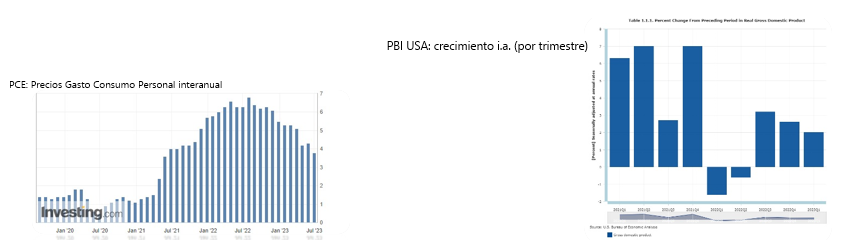

Martes: buenos números en diversos ámbitos economía USA: permisos construcción en mayo subieron 5.6% hasta 1.496.000 (más de esperado); mientras que los precios de viviendas (índice Case-Shiller) subieron 1.7% (se esperaba caída de 1%) en abril; Confianza del Consumidor arrojó un buen crecimiento (mayor de esperado), mientras que los pedidos de bienes duraderos subyacentes aumentaron 0.6% en mayo (se esperaba caída); ventas de viviendas nuevas subieron 12.2% en mayo hasta 763.000 unidades (se esperaban 675.000). Miércoles se conoció que el déficit de la balanza comercial de bienes en USA fue de USD 91.130 millones (menor del esperado); mientras que se publicaron los resultados de las pruebas de estrés bancaria de la FED: los principales 23 bancospasaron con creces las mismas, ya que en una hipotética recesión (con caída del 40% en precios de real estate comercial; y 38% en precios viviendas; desempleo al 10%, etc) mantendrían el requerimiento mínimo de capital, y sus pérdidas no superarían los USD 541.000 millones. Jueves: PBI de USA creció 2% en primer trimestre (desde previsión de 1.4%); hubo 239.000 pedidos semanales de subsidio por desempleo (266.000 esperados); ventas viviendas pendientes mayo: cayeron 2.7%. Viernes: inflación zona euro fue de 0.3% en mayo (5.5% interanual); desempleo 6.5%; USA: precio en gasto consumo personal (indicador favorito de inflación de la FED) subió 0.1% en mayo (3.8% anual); buenos datos de Consumo y Confianza del Consumidor.

• El jueves presentó resultados del 4to trimestre Nike NKE. Tuvo ventas por USD 12.825 millones (USD 51.217 millones año completo), + 5% i.a. y ganó USD 0.66 * acción (menos de esperado); no pudo reducir nivel de inventarios, margen bruto cayó nuevamente a 43.6%. Acción cayó 2.7% viernes.

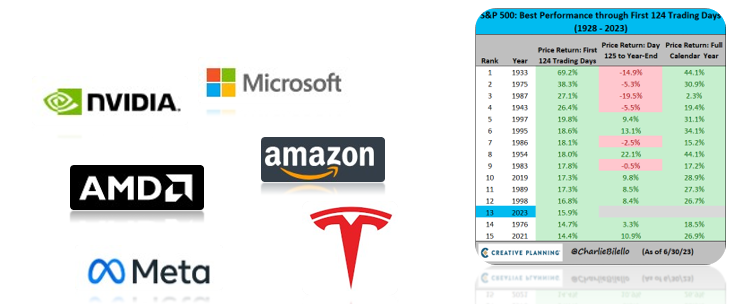

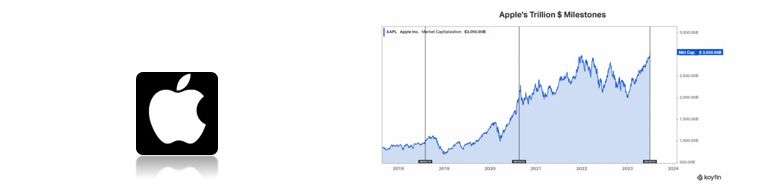

• Esta semana, mercado de acciones cerró uno de los mejores semestres en registro: S&P500 subió 15%, Nasdaq +39%, apoyado en grandes tecnológicas. Destacadas: Nvidia NVDA + 189.5%, AMD +75.9%, META (Facebook) +138.5%, Tesla TSLA +112.5%, Amazon AMZN +55.2%, Apple AAPL +49.3%, Microsoft MSFT +42%, Alphabet (Google) GOOGL +35.7%.

• Con esta suba del 49% en lo que va del año, este viernes 30/06, la líder del mercado, Apple AAPL, alcanzó los USD 3 billones (para USA: Trillions) en Capitalización de Mercado, tratándose así de la primera acción en hacerlo. Tardó 1045 días desde los 2 billones (19/08/2020).

• Semana en positivo: S&P500 ganó 2.35%, Nasdaq +2.19 %, Dow Jones +2.01 %

Esta semana casi no hay presentaciones. La siguiente comienza nuevamente la temporada “alta” de presentación de resultados, con el puntapié inicial, como siempre, de varios de los principales bancos.

En el plano local, con operatoria reducida a tres ruedas (lunes a miércoles), vimos leve suba en acciones: S&P Merval ganó 1.32%; con subas destacadas en: Edenor EDN 6.6%, BYMA +4.7%, Mirgor MIRG +4.5%.

Así, las acciones argentinas redondearon un gran mes y semestre: en junio el S&P Merval subió 24.62% (liderando: Banco Macro BMA +74.35%, Edenor EDN +68.6%, Grupo Galicia GGAL +53.9%), mientras que en la primera mitad de 2023 el S&P Merval terminó con una suba de nada menos que el 113.8% (ó el 41.4% medido en dólares CCL); algunas subas: Edenor EDN +190%, Grupo Galicia GGAL +171%, Banco Macro BMA +155%, Aluar ALUA +96%, etc.

El dólar mayorista subió $ 3.7 en la semana; a un ritmo del 76.3% anualizado, hasta los $ 256.70. Suerte dispar en los dólares financieros: en un mercado intervenido, el MEP cayó 0.4% hasta los $ 484.69 (brecha 88.8%), mientras que el dólar CCL subió 1.56% hasta los $ 495.64 (brecha 93.08%).

En renta fija, nuevamente tuvimos subas: AL30D ganó 10.4%, AL35D + 8.5%, GD30D +8.6%, AE38D +7.6%; Riesgo País fuerte baja hasta los 2037 puntos. Bonos en pesos: atados a inflación (CER) positivos: T2X3 +1.7%, TX24 +3.1%, TX26 +3.4%; dólar linked leve suba: T2V3 +1.1%, TV24 +0.6% bonos duales (“mayor” entre inflación y devaluación) mixtos: TDL23 +2.3%, TDS23 -0.5% TDF24 +1.4%. Los bonos soberanos en USD mostraron un gran junio: AL30D subió 35% en dólares, AL35D +32.6%, GD30D +27.3%, AE38D +27.2%, GD35D +27.6%.

Relación bonos ley NY/ley Argentina sigue achicándose: el ratio GD30D (NY) / AL30D (ley Argentina) cayó desde 22.25% en semana previa al 20.32% el viernes.

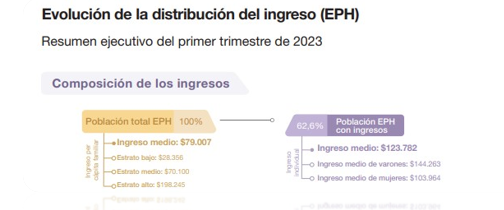

• El jueves INDEC reveló la Evolución de la distribución del Ingreso primer trimestre: pobreza subió al 40.3% (medida entre canasta básica e ingresos).

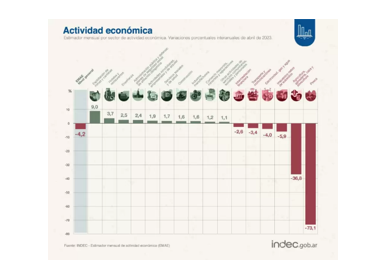

•El viernes se dio a conocer el EMAE (Encuesta de actividad económica) de abril: la economía habría caído un fuerte 4.2% interanual (-1.9% con respecto a marzo), con Agricultura (+ganadería, caza, silvicultura) cayendo 36.8% i.a.

• El mismo día informó la evolución de los salarios en el mes de abril: con la suba del 5.7% mensual (103.8% interaanual), quedó por debajo de la inflación (8.4% mensual, 108.8% i.a.). Así, mostró una caída en términos reales.

• Este viernes se concretó el pago al FMI de USD 2.700 milones, con yuanes y DEGs (derechos de giro, la “moneda” del FMI). Un paso hacia un acuerdo (negociaciones en trámite; semana próxima comitiva argentina viaja a Nueva York). Las reservas netas del BCRA estarían en terreno negativo en unos USD 5.200 millones; tras un primer semestre (que es históricamente para “sumar reservas”) en el que el BCRA vendió unos USD 4.100 millones.

Cortísimo plazo: FCI money market (t+0): TNA 80-82% (TIR 123-124%) / Cauciones colocadoras: TNA 80-90% (TIR 126.9-140%)

Corto plazo (Plazos FIJOS 97% TNA; 154% TIR):

-FCI MM + Cauciones +: / FCI t+1(“ahorro”) TNA 93-105% (TIR 135-158%)

–Lecer (Letras ajuste CER): plazos 14-142 días; TIR -0.07/-2.75 % (+ CER)

Mediano plazo: todo lo anterior + “dolarización” (Instrumentos DL), ó cobertura al MEP/CCL “cobertura” acciones:

–Ons: *Ley Arg: LOMA NEGRA2025 LOC2O TIR 7% / CRESUD 2026 CS38O TIR 6.8% /Ley NY: TELECOM2026TLC1O TIR 9%/GENNEIA2027GNCXO TIR 7%/YPF2025YCA6O TIR 9.4%

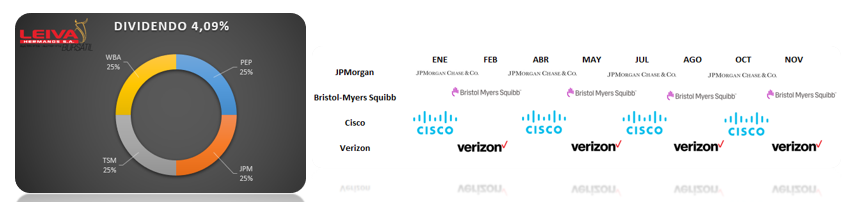

–Cedears: Idea cartera dividendos: empresas que “cortan cupón” esta semana. Combino 4 empresas de distintos rubros: farmacéutica Bristol-Myers Squib BMY, el banco JP Morgan Chase JPM, Telecomunicaciones Verizon VZ, e infraestructura IT CSCO logramos dividendo anual del 4%, volatilidad baja, y cobros en dólares en ocho meses del año. Ventas combinadas totales USD 351.250 millones; valor mercado USD 910.290 millones.

–Acciones/cedears argentinas: *Energía: Pampa PAMP, Central Puerto CEPU, Trans. Gas Norte TGNO4, Transener TRAN, YPF S.A. YPFD, Vista VIST (Cedear) / *Bancos: Banco BBVA BBAR, Galicia GGAL / *Dolarizadas: Ternium Argentina TXAR, Aluar ALUA