Datos económicos semana:

Martes: Confianza empresaria zona euro / Declaraciones Bullard (FED)

Miércoles: Inflación USA Junio / Inventarios petróleo USA

Jueves: Comex junio China / USA: precios productor junio + Balance FED

Viernes: Expectativa y Confianza del Consumidor USA Univ. Michigan

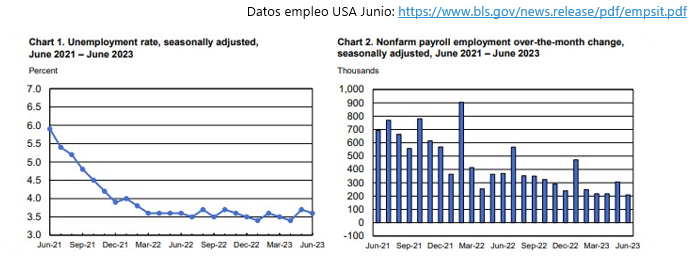

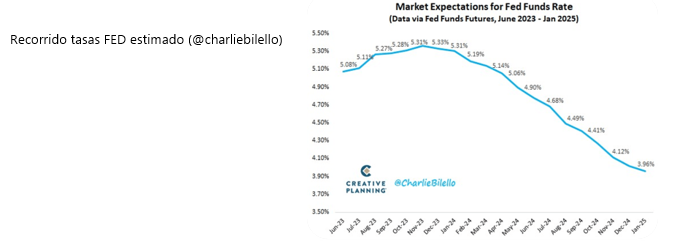

Lunes: PMIS del ISM en USA de junio vinieron peor de lo esperado (economía ralentizándose). Martes feriado por día de la independencia en USA; industria creció 1.9% anual en mayo en Brasil; China: PMI servicios Caixin junio en expansión pero menor de esperado. Miércoles se conocieron PMIs varios de zona euro: arrojaron crecimiento menor del esperado; pedidos de fábrica en USA crecieron 0.3% en mayo (se esperaba 0.8%); reservas semanales de petróleo cayeron más de esperado; mientras que se dieron a conocer las actas del FOMC de la FED: se mostró una división entre los miembros, con disyuntiva entre continuar con la suba de tasas (en medio de una inflación decreciente pero aún lejos del objetivo del 2% anual) a costa de enfriar la economía, ó de frenar la suba; finalmente se decidió por la última opción: primera “pausa” tras 15 subas seguidas; no se descarta una nueva suba de 25 Pbs. en la próxima reunión del 26 de este mes (85% de probabilidades según el mercado). Jueves se conoció la estimación de ADP de empleos creados en junio, siendo mucho mayor de lo esperado: 497.000 puestos; buenos PMIs de servicios y compuestos de junio; mientras que la encuesta de JOLTS arrojó que había 9.82 millones de búsquedas laborales abiertas. Finalmente, el viernes fue el turno de los datos laborales (mixtos) de junio: desempleo cayó al 3.6% (lo esperado), creándose 209.000 puestos no agrícolas (menos de los 225.000 esperados), mientras que los ingresos medios subieron 4.4%.

• Lunes Tesla TSLA publicó producción del 2do trimestre fiscal: fabricó 479.000 unidades a nivel global y entregó 466.100, superando el consenso del mercado (448.6 y 442.9 miles de unidades respectivamente); nuevos récords para el 2Q. Acción ganó 6.6% semana (+122.8% en 2023).

• Meta Platforms META, la dueña de Facebook, Instagram, Watsapp, lanzó una nueva red: Threads, como competencia de Twitter. Rápidamente alcanzó la cifra de 100 millones de usuarios, provocando la reacción de Elon Musk (titular de la empresa del “pajarito”) que lanzó una queja por usar “secretos”

• Tras buenos datos de empleo, el mercado se “enfrió”, y, siguiendo los lineamientos de las minutas de la FED, espera una nueva suba de tasas en julio (tras la pausa en junio, la primera en 13 reuniones), aunque sigue viendo un camino descendente hacia adelante.

• Semana en baja: S&P500 cayó 1.16%, Nasdaq -0.92 %, Dow Jones -1.95 %

Esta semana inicia la nueva temporada de resultados: 2do trimestre del año fiscal 2023. Como destacadas tendremos: Jueves: Pepsico PEP; viernes United Health UNH, JPMorgan Chase JPM, Wells Fargo&Co. WFC, Citigroup C.

En el plano local, vimos una leve caída semanal en acciones: S&P Merval cedió 0.63%; excepciones en subas: Comercial del Plata COME ganó 13.29%, Transener TRAN +8.53%, Ternium Argentina TXAR +5.9%.

El dólar mayorista subió $ 1.68 en la semana; a un ritmo del 87.34% anualizado, hasta los $ 261. Dólares financieros: siguen sin mayores variaciones hace varias semanas, el MEP casi no tuvo cambios, cerrando en $ 484.78 (brecha 85.7%), mientras que el dólar CCL subió 0.79% hasta los $ 499.56 (brecha 91.4%).

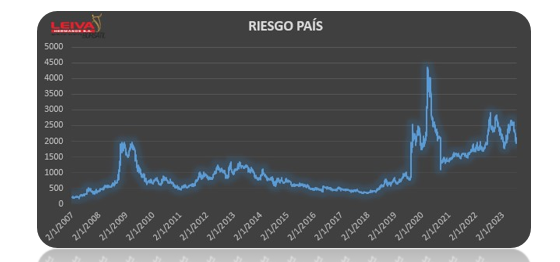

Semana de toma de ganancias en renta fija: AL30D cayó 4.48%, AL35D -3.69%, GD30D -2.96%, AE38D -9.25%. Riesgo País subió hasta los 2103 puntos. Bonos en pesos: atados a inflación (CER) positivos: T2X3 +1.73%, TX24 +1.97%, TX28 +3.57%; dólar linked en suba: T2V3 +1.84%, TV24 +4.33% bonos duales (“mayor” entre inflación y devaluación) mixtos: TDL23 +1.20%, TDS23 +3% TDF24 -0.5%.

Relación bonos ley NY/ley Argentina tuvo una reversión esta semana: el ratio GD30D (NY) / AL30D (ley Argentina) subió hasta el 22.24% esta semana.

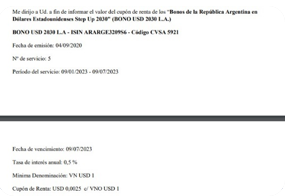

Hoy lunes el Gobierno paga los cupones de los bonos (tanto ley Argentina como Nueva York); se trata de aproximadamente unos USD 1.022 millones por los distintos títulos que los inversores tendrán disponibles estos días (en la medida en que ingresen las liquidaciones efectivas). Tener presente que los ley Nueva York (Globales, como GD29, GD30, etc.) tienen demora de algunos días hábiles por procesarse su pago en Nueva York y luego ser “bajados” por Caja de Valores a tenedores locales.

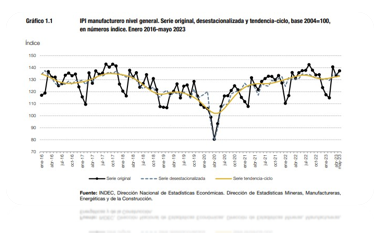

• El jueves INDEC publicó el Índice de producción industrial manufacturero (IPI), es decir la evolución de la actividad industrial, del mes de mayo. El mismo arrojó una caída del 1.5% mensual, pero mostró una suba del 1.1% interanual.

• El mismo día se conoció que la actividad de la construcción mostró una caída del 2.2% mensual en mayo y de un 2.9% en términos interanuales. Así, acumula una caída del 1.9% en lo que va del año (enero-mayo 2023).

• El viernes también se publicó la inflación de junio de CABA: el índice arrojó una suba del 7.1% mensual, ó un 118.6% interanual, desacelerándose frente al 7.5% de mayo (7.8% en abril), y marcando lo que puede ser una buena noticia para el índice a publicarse este jueves por el INDEC.

• El BCRA publicó el REM: inflación estimada para junio: 7.3% (142.4% todo 2023, promedio 7.9% resto de meses del año); devaluación julio 7.4% promedio mensual; caída del PBI de 3% para 2023.

• Esta semana tendremos: miércoles turismo internacional mayo; utilización capacidad instalada industria mayo; jueves: inflación nacional junio.

Cortísimo plazo: FCI money market (t+0): TNA 80-82.5% (TIR 123-125%) / Cauciones colocadoras: TNA 82-93% (TIR 127-144%)

Corto plazo (Plazos FIJOS 97% TNA; 154% TIR):

-FCI MM + Cauciones +: / FCI t+1(“ahorro”) TNA 91-104% (TIR 125-157%)

–Lecer (Letras ajuste CER): plazos 69-135 días; TIR 1.43/2.1% (+ CER)

Mediano plazo: todo lo anterior + “dolarización” al MEP/CCL “cobertura” acciones:

–Ons: *Ley Arg: LOMA NEGRA 2025 LOC2O TIR 7% / CRESUD 2026 CS38O TIR 5.2% /Ley NY: TELECOM2026TLC1O TIR 8%/GENNEIA2027GNCXO TIR 6.4%/YPF2025YCA6O TIR 9.3%

–Cedears: Idea cartera dividendos: empresas que presentan resultados esta semana. Combinando 4 empresas de primer nivel: alimentos-bebidas Pepsico PEP, el banco Wells Fargo WFC, salud United Health UNH, y el mayor banco norteamericano JPMorgan Chase JPM, accedemos a un dividendo anual del 2.49%, volatilidad menor a la media de mercado, ventas combinadas de USD 601.400 millones y valor USD 1.27 billones.

–Acciones/cedears argentinas: *Energía: Pampa PAMP, Central Puerto CEPU, Trans. Gas Norte TGNO4, Transener TRAN, YPF S.A. YPFD, Vista VIST (Cedear) / *Bancos: Banco BBVA BBAR, Galicia GGAL / *Dolarizadas: Ternium Argentina TXAR, Aluar ALUA