🧮Datos económicos semana:

Lunes: PMIs varios zona euro y USA julio

Martes: USA: precios viviendas Case-Shiller mayo / Confianza consumidor

Miércoles: Decisión tasa FED + rueda prensa / Permisos construcción

Jueves: Tasa interés BCE / Pedidos bienes duraderos + PBI +ventas viviendas USA

Viernes: Precio gasto consumo personal junio USA

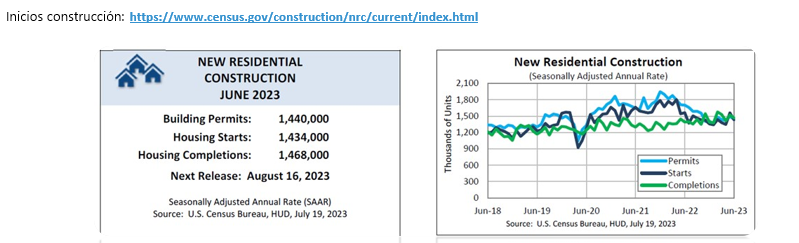

Martes se conoció que las ventas minoristas crecieron 0.2% en junio (menos de lo esperado); industria cayó 0.5% mensual en junio (más de esperado) en USA. Miércoles se dio a conocer la inflación de junio en zona euro: precios subieron 0.3% mensual, y un 5.5% interanual (más de esperado); en USA se tuvieron datos de construcción del mes de junio: se otorgaron 1.44 millones de permisos de construcción (cayendo 3.7% mensual), mientras que se iniciaron 1.43 millones de viviendas (-8% mensual); el Banco Popular de China mantuvo la tasa de referencia en el 3.55%. Jueves la FED de Filadelfia dio a conocer su índice manufacturero, con una caída mayor de la esperada; se tuvieron 228.000 pedidos semanales de subsidio por desempleo (vs. 242.000 esperados); las ventas de viviendas de segunda alcanzaron las 4.16 milones de unidades en junio, cayendo 3.3% mensual; finalmente la FED informó que su hoja de balance es de USD 8.27 billones (US Trillions), continuando su caída. En cuanto a resultados; hubo buenos números de financieras: Bank of America BA.C, Goldman Sachs; pero sobre todo de Johnson&Johnson JNJ, arrastrando al alza al índice Dow Jones; mientras que Tesla TSLA mostró buenos números pero un panorama complicado, al igual que Netflix NFLX, lo que arrastró a acciones tecnológicas, generando caída del Nasdaq, y llevando al S&P500 hacia una suba más moderada en la semana.

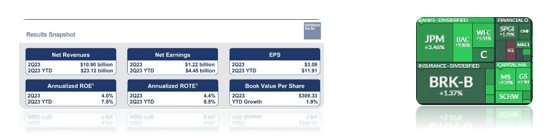

- Martes presentó Bank of America BA.C. La segunda entidad financiera en USA informó resultados mejores de esperado: ingresos USD 25.200 millones; interés neto +14% a USD 14.200 millones. Miércoles Goldman Sachs GS: ventas USD 10.900 millones; aumenta AUM (activos bajo manejo o custodia) a USD 2.71 billones (US Trilions), fees por USD 2.354 millones. Acciones: BA.C + 9.86% en semana; GS +7.9%, impulsaron resto financieras.

- Jueves informó Johnson&Johnson JNJ: ingresos USD 25.500 millones (+6.3%), ganó USD 2.8*acción, mejor de esperado; mejoró guidance para resto año. Si bien acción viene -3.7% en año, esta semana subió 6.8%.

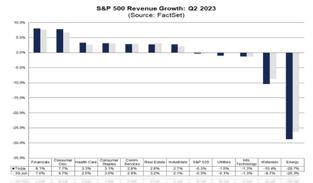

- Si bien va solamente el 18% de empresas de S&P500 “presentado”, 75% lo hizo con ganancias mayores de esperado (+6.4%), mientras que 61% tuvo ingresos superiores a previsiones (+1.4%), Financieras: ventas +8.1%.

- Semana mixta: S&P500 ganó 0.69%, Nasdaq -0.57 %, Dow Jones +2.08%

Esta semana tenemos algunas de las empresas (154 del S&P500) más grandes presentando resultados trimestrales. Martes: Microsoft MSFT, Alphabet GOOGL, Visa V; Miércoles: Meta Platforms META, Coca Cola KO, Boeing BA; Jueves: Amazon.com AMZN, Mastercard MA, McDonald´s MCD, Shell SHEL; Viernes: Exxon Mobil XOM, Procter&Gamble PG, Chevron CVX.

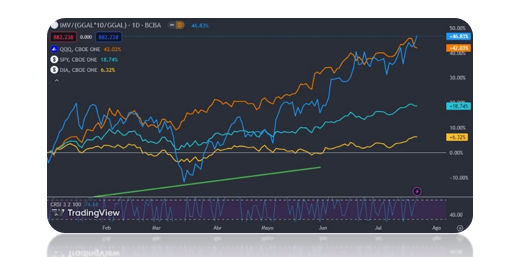

En el plano local, tuvimos una gran semana para las acciones argentinas. El índice S&PMerval tuvo una suba del 6.69%; entre las destacadas, podemos nombrar: Aluar ALUA, ganando 12.8%, Transportadora de Gas del Norte TGNO4 +12.23%, Ternium Argentina TXAR +11.89%. Así, las acciones argentinas se siguen consolidando como uno de los activos con mejor desempeño en lo que va del año: el S&P Merval acumula +134.05% en el año; mientras que, midiéndolo en dólares CCL (Contado con Liquidación), viene con suba del 46.8%, frente al 42% del Nasdaq, un 18.7% del S&P500, ó un 6.3% del Dow Jones.

Pasando al terreno de los tipos de cambio: el dólar mayorista ganó $ 4.40 en la semana, hasta los $ 269.45; esta suba del 1.66% en 7 días, implica un 86.56% anualizado, acelerando con respecto a semana previa. Dólares financieros: nuevamente tuvimos una “divergencia”, en este caso más marcada: el MEP mostró una caída del 0.32% hasta los $ 498.08 (brecha 84.85%), mientras que el dólar CCL subió 5.7% hasta los $ 533.27 (brecha 97.91%).

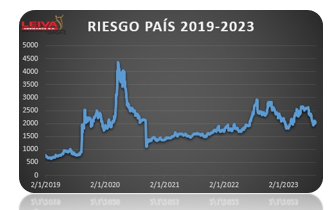

Nueva semana positiva parar los bonos soberanos: AL30D subió 1.59%, AL35D +1.17%, GD30D +1.86%, GD35D +3.25%. Riesgo País cedió 4.31% hasta los 2012 puntos. Bonos en pesos: atados a inflación (CER) positivos: T2X3 +1.8%, TX24 +3.86%, TX26 +2.42%; dólar linked: T2V3 +0.94%, TV24 +3.55%, bonos duales (inflación o deval.) leve suba: TDL23 +1.53%, TDS23 +1.02%, TDF24 +1.98%.

Relación bonos ley NY/ley Argentina prácticamente sin cambios: el ratio GD30D (NY) / AL30D (ley Argentina) subió hasta el 25.55% esta semana.

- El martes INDEC publicó el índice de Precios Mayoristas: los mismos tuvieron un aumento del 7.5% en junio (112.8% interanual y 47.4% en lo que va del año). Mientras que el Costo de la Construcción habría tenido una suba del 5.6% en dicho mes (+113.7% interanual y 44.9% en 2023).

- El mismo día, el ente de estadísticas nacional informó que el EMAE (Estimador Mensual de la Actividad Económica) mostró una caída del 0.1% mensual en mayo, y del 5.5% con respecto a mayo de 2022, acumulando así el segundo mes de variación negativa. Actividad agrícola cayó -43.8% i.a.

- El miércoles se dio a conocer el Intercambio Comercial Argentino: en junio exportaciones cayeron 35.4% a USD 5.450 millones, importaciones -17.2% a USD 7.177 milones, llegando a un déficit récord de USD 1.727 millones, y acumulando en el 1er semestre un déficit comercial de USD 4.387 millones.

- En el marco de un supuesto acuerdo con el FMI, se anunciaron medidas de “devaluaciones parciales”: dólar “agro” para maíz, sorgo, girasol y economías regionales ($340) hasta 31/08, aumento del impuesto PAÍS: en dólar “solidario” de 10% percepciones, hasta $ 492, igualando el “dólar turista o tarjeta”, y sobre importaciones de bienes y servicios.

Cortísimo plazo: FCI money market (t+0): TNA 80-82% (TIR 123-124%) / Cauciones colocadoras: TNA 80-90% (TIR 126.9-140%)

Corto plazo (Plazos FIJOS 97% TNA; 154% TIR):

-FCI MM + Cauciones +: / FCI t+1 (“ahorro”) TNA 90-105% (TIR 125-158%)+LEDE 31/10 99% TNA

Lecer (Letras ajuste CER): plazos 55-121 días; TIR 1.2/5% (+ CER)

Mediano plazo: todo lo anterior + “dolarización” al MEP/CCL “cobertura” acciones:

–Ons: Ley Arg: ARCOR 2025 RCCMO TIR 4.7% / YPF 2026 YMCQO TIR 9% /Ley NY: TELECOM2026TLC1O TIR 8%/IRSA 2028 IRCFO TIR 7.3%/YPF2025YCA6O TIR 8.6%

–Instrumentos DL: dólar Linked como bonos DL, Ons DL, FCI DL.

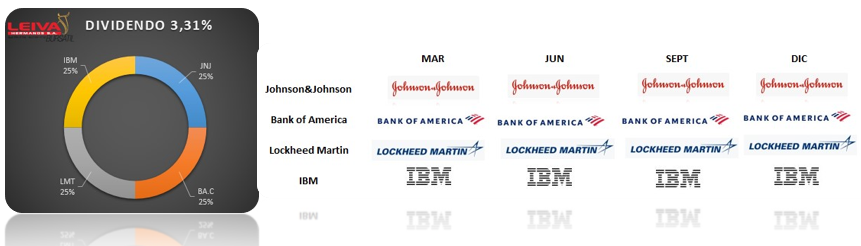

–Cedears: Idea inversión cartera dividendos: empresas que presentaron resultados la semana pasada. Combinando 4 empresas de primer nivel y distintos rubros: banca Bank of America BA.C, industrial-defensa Lockheed Martin LMT, salud Johnson&Johnson JNJ, y sistemas IBM accedemos a un dividendo anual del 3.3%, volatilidad menor la del mercado, y dividendos concentrados en 4 meses del año.

–Acciones/cedears argentinas: *Energía: Pampa PAMP, Central Puerto CEPU, Trans. Gas Norte TGNO4, Transener TRAN, YPF S.A. YPFD, Vista VIST (Cedear) / *Bancos: Banco BBVA BBAR, Galicia GGAL / *Dolarizadas: Ternium Argentina TXAR, Aluar ALUA. Atención toma ganancias pre-PASO para quienes vienen con diferencia positiva importante.