🧮Datos económicos semana:

Martes: Comex julio USA y China – Inflación julio China

Miércoles: Inventarios petróleo AIE

Jueves: Inflación minorista julio USA / Pedidos semanales subsidio desempleo

Viernes: USA: precios al productor julio ; Confianza y Expectativas Consumidor

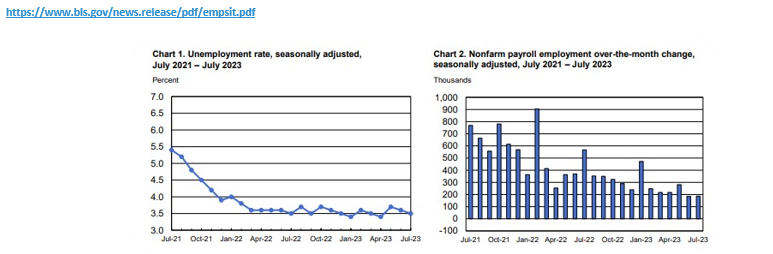

Lunes se conoció que los precios minoristas cayeron 0.1% mensual en julio en la zona euro (+5.3% interanual; +5.5% i.a. inflación subyacente), se esperaba +0.3%; PBI creció 0.6% en 2do trim. en eurozona. Martes: PMIs manufactureros USA vinieron más bajo de lo esperado; encuesta JOLTS de búsquedas laborales abiertas cayó más de esperado a 9.58 millones en junio. Miércoles se conoció la estimación de ADP de empleos: se habrían creado 324.000 puestos en junio; buen PMI servicios de Caixin (China). Jueves fue el turno de PMIs servicios de zona euro, arrojando valores más bajos de lo esperado; PMIs de servicios de USA de julio salieron en terreno positivo (de expansión económica) pero más bajo de esperado, mientras que los pedidos de fábrica crecieron 2.3% en junio (más de esperado). Viernes se divulgó que las ventas minoristas cayeron 0.3% en junio en zona euro; mientras que fue el turno de lo más relevante en datos de la semana: el desempleo cayó a 3.5% en julio en Estados Unidos (cayendo desde 3.6% y más bajo de lo esperado), el nivel (similar al de febrero de este año) más bajo desde 1969; a pesar de que se crearon “solamente” 187.000 puestos en el mes (frente a 200.000 esperados); ingresos medios por hora subieron 0.4% mensual (4% interanual): mercado laboral sumamente ajustado, pero moderando crecimiento. Presentaron resultados gran cantidad de empresas del S&P 500, en general positivos. Petróleo subió por geopolítica, hasta su mayor valor desde abril.

- Jueves tuvimos dos grandes: Amazon AMZN: ingresos de USD 134.400 (+11% i.a), ganó USD 0.65 * acción, mejor de esperado; ingresos servicios nube AWS +12% a USD 22.100 millones. Acción + 5.57% semana (+66.2% 2023). APPLE AAPL: ventas USD 81.800 millones (-1% i.a.), ganó USD 1.26*acción, ventas por servicios +8%. Acción cayó 7.07% en la semana.

- Ese día presentó una de origen argentino: Mercado Libre MELI: ingresos de USD 3.420 millones (+31.5% i.a.), ganando USD 5.16 * acción; volumen ventas mercaderías USD 10.500 millones (+47% i.a.); 325.3 millones ítems vendidos (+18%); portafolio créditos crece 21% hasta USD 3.300 millones.

- Ya presentaron 84% de empresas del S&P 500, con el 79% de ellas presentando ganancias mejores de esperado (+7.2% por encima de consenso), y 65% con ventas superiores al pronóstico (sorpresa +2%).

- El martes la agencia Fitch Ratings decidió rebajar la calificación de la deuda del Tesoro de Estados Unidos desde el más alto AAA hasta AA+; esto, sumado a resultados “moderados” y mercado laboral más débil, arrastró al alza a los rendimientos de los bonos del Tesoro, y a las acciones a la baja.

- Semana roja: S&P500 cayó 2.27%, Nasdaq -2.85 %, Dow Jones -1.11%

Si bien pasó más de la mitad de las empresas, esta semana continúan las presentaciones de resultados: Martes Eli Lilly LLY; Miércoles: Walt Disney DISN, Roblox RBLX, Jueves: Alibaba BABA.

En lo local, volvimos a tener una semana negativa en las acciones, a pesar del repunte del viernes (única rueda en positivo de la semana: +2.28%). Se mostraron en positivo Pampa Energía PAMP ganando 4.43%, Loma Negra LOMA +3.91%, Grupo Financiero Galicia GGAL +3.71%. Se viene la última semana pre-paso para calibrar carteras, en un S&P Merval que viene +123.46% en lo que va de 2023. Es decir, quien tenía $ 1.000.000 invertido en acciones argentinas (genéricamente hablando) a fines de 2022; al cierre del viernes tenía $ 2.234.600.

El dólar mayorista subió 2.06% en la semana, hasta los $ 279.35; así, tuvo fuerte acelercación hasta un ritmo del 107.64% anual en estos 7 días. Dólares financieros enrarecidos tras nuevas normas (que “separan” plazo de liquidación Contado Inmediato con el de 48 hs): MEP subió el 1.30% hasta los $ 514.71 (brecha 84.25%), mientras que el dólar CCL subió 5.1% hasta los $ 577 (brecha 109.53%).

Semana mixta para la renta fija soberana: AL30D subió 3.98%, AL35D +2.22%, GD30D cayó 0.61%, GD35D neutro. Riesgo País, sin embargo, tuvo una lebe suba hasta los 2020 puntos. Bonos en pesos con semana positiva en los indexados (cobertura principalmente cambiaria): atados a inflación (CER): T2X3 +1.42%, tramo medio-largo: TX26 +2.56%, TX28 +2.92%; dólar linked: TV24 +5.87%, T2V4 +7.89%; bonos duales (inflación o deval.): TDS23 +6.19 %, TDF24 +6.37%, TDG24 +7%.

Relación bonos ley NY/ley Argentina: por la buena semana de los bonos ley local, la diferencia, el ratio GD30D (NY) / AL30D (ley Argentina) cayó hasta el 22.69%.

- Según CAME (Confederación Argentina de la Mediana Empresa) las ventas minoristas PYME cayeron 3.2% mensual en junio (-3.6% interanual); acumulando caída del 1.6% en los primeros seis meses.

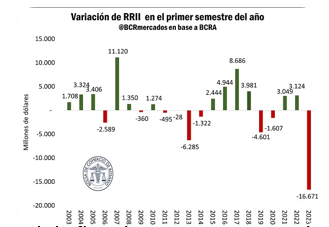

- Preocupación por el nivel de Reservas Int. del Banco Central. Si bien las brutas están en torno a los USD 24.000 millones (caída de unos USD 20.150 milones desde 31/12/2022); las netas (restando préstamos, swaps, encajes de depósitos y demás), están cerca de los USD 9.000 millones negativas. Esto se dio por un 1er sem (históricamente superavitario) con caída (por sequía).

- Luego del anuncio del fin de semana pasado, durante la semana se realizaron los pagos al FMI: el martes se pagaron los USD 2.640 millones de capital con préstamo del CAF y utilización de otro tramo del swap chino; mientras que el pago de intereses por USD 720 millones se realizó con un préstamo de Qatar. Esto debido a que los USD 7.500 millones de desembolso del FMI post-acuerdo llegarán en segunda mitad del mes, tras aprobación del Board.

- Se difundió salario promedio de junio, subiendo 8.1% en el mes hasta $ 302.563, 2.2 puntos por encima de la inflación.

Esta semana tendremos: estadísticas Turismo Internacional junio; IPI (producción industrial) y actividad de construcción de junio; índice de salarios junio.

Cortísimo plazo: FCI money market(t+0): TNA 80-82% (TIR 123-124%) / Cauciones colocadoras: TNA 80-90% (TIR 126.9-140%)

Corto plazo (Plazos FIJOS 97% TNA; 154% TIR):

-FCI MM + Cauciones +: / FCI t+1 (“ahorro”) TNA 90-105% (TIR 125-158%)+LEDE 31/10 99% TNA

Lecer (Letras ajuste CER): plazos 41-107 días; TIR 3/10% (+ CER)

Mediano plazo: todo lo anterior + “dolarización” al MEP/CCL “cobertura” acciones:

–Ons: Ley Arg: ARCOR 2025 RCCMO TIR 4.3% / YPF 2026 YMCQO TIR 8.7% /Ley NY: TELECOM2026TLC1O TIR 8.6%/IRSA 2028 IRCFO TIR 7.5%/YPF2025YCA6O TIR 9.4%

–Instrumentos DL: dólar Linked como bonos DL, Ons DL, FCI DL.

–Cedears: Idea inversión cartera dividendos: empresas que presentaron resultados la semana pasada. Combinando 4 empresas de primer nivel y distintos rubros: petróleo BP (ex British Petroleoum) BP, en semiconductores Qualcomm QCOM, salud Pfizer PFE, y consumo Starbucks SBUX, logramos dividendo anual del 3.54%, volatilidad menor la del mercado, empresas con ventas de USD 380.530 millones último año, valor de mercado combinado de USD 552.200 millones (PBI Argentina) y dividendos en 8 meses del año.

–Acciones/cedears argentinas: *Energía: Pampa PAMP, Central Puerto CEPU, Trans. Gas Norte TGNO4, Transener TRAN, YPF S.A. YPFD, Vista VIST (Cedear) / *Bancos: Banco BBVA BBAR, Galicia GGAL / *Dolarizadas: Ternium Argentina TXAR, Aluar ALUA. Atención toma ganancias pre-PASO para quienes vienen con diferencia positiva importante.