🧮Semana:

- Lunes: Pedidos bienes duraderos + ventas viviendas USA

- Martes: Confianza Consumidor USA / PMIs China

- Miércoles: PMI industrial USA

- Jueves: Inflación enero zona euro

El martes se conoció que las ventas de viviendas usadas cayeron 0.7% mensual (y nada menos que 36.9% anual) en enero hasta las 4 millones de unidades (12vo. Mes seguido de caída); con precio medio de USD 359.000 (+1.3% interanual). El jueves se tuvieron menos pedidos semanales de subsido por desempleo de lo esperado en USA (192.000 vs. 200.000): mercado laboral “caliente”. El viernes se conoció el indicador favorito de inflación de la FED (banco central de USA), uno de los “key points” para definir política monetaria (ritmo de suba de tasas): los precios del gasto en consumo personal subieron 0.6% en enero (se esperaba 0.4%), ó 5.4% interanual, mientras que el indicador subyacente (exluyendo alimentos y energía) subió 0.6% mensual (4.7% anual), más de lo esperado; es decir, la inflación viene en baja pero con “idas y vueltas” y a un ritmo menor de lo esperado. Además se conoció que la confianza del consumidor (medida por Univ. Michigan) subió a 67 puntos (mejor de esperado), mientras que también hubo mejora en expectativas del consumidor. Finalmente, se vendieron 670.000 viviendas nuevas en enero, subiendo 7.2% mensual, más de lo esperado; con precio medio (USD 427.500) cayendo 0.7% anual. Tasas de hipotecas no escapan a la generalidad del mercado: la tasa fija a 30 años estuvo en promedio en 6.5% en la semana (6.32% semana previa; y en valores de 3.5-3.9% en enero-febrero 2022).

- Adobe ADBE cayó 12.22%: el Departamento de Justicia de USA bloquearía el acuerdo para comprar Figma por USD 20.000 millones.

- Boeing BA cedió 6.63%: por problemas en una pieza del fuselaje, suspende las entregas del avión 787 Dreamliner.

- Intel INTC anunció que rebaja 66% el dividendo hasta los USD 0.5 dólares anuales por acción; perdió 10.85% en semana.

- Nvidia NVDA tuvo ingresos de USD 6.050 millones (más de lo esperado pero cayendo 21% interanual); acción +5.8% semana.

Mercado Libre MELI: ingresos USD 3.000 millones (+56% ia); ventas mercaderías: USD 9.600 millones; volumen pagos (Mercado Pagos) USD 36.000 millones; 320.9 millones ítems vendidos; portafolio créditos USD 2.800 millones (Mercado Créditos); ganancia usd 349 millones. En el año 2022: ingresos USD 10.537 millones; mercaderías USD 34.449 millones, pagos USD 123.633 millones, 1.147 millones ítems vendidos; récord y en fuerte crecimiento.

Semana índices: S&P500 cayó 2.7%, Nasdaq -3.3%, Dow Jones -3%. Así, DOW Jones queda -1% en 2023, S&P500 +3.4%, Nasdaq +8.8%.

Resultados trim: Martes: Target TGT / HP Inc HPQ Miércoles: Salesforce CRM / Snowflake SNOW /Jueves: Costco COST / Broadcom AVGO

LOCAL El el S&P Merval cayó 0.26% en semana; subas: Banco BBVA BBAR ganó 8%, Comercial del Plata COME +5.9%, Cresud CRES +4.4%. Medido en dólar CCL:lateral desde comienzos de año; tras fuerte suba (100% desde finales julio). “Corrección por tiempo”. En valores cercanos al “gap” post-paso 2019.

- Nueva licitación del Tesoro, con fuerte demanda de inversores (¿cautivos?): obtuvo $ 332.400 millones (vencían unos 283.000 millones); tasas: LEDE 31/05 86.68% TNA; LEDE 30/06 89.92% TNA; LECER 16/06 4.98%+CER; Bono DL 31/07/23 T2V23 4.16%+devaluación.

- Dólar mayorista mantiene ritmo de suba: 68.78% anual (subió 1.32% en semana hasta $ 195.74). MEP 356.78 (+1.19% semanal); CCL en baja a $ 367.02 (-2.78%); brechas 82.3% / 87.5%.

- Recuperación en bonos: Riesgo PAÍS cedió 5.98% en la semana hasta los 1996 puntos. Recuperación semanal: AL30D ganó 5.11% hasta USD 27.88; GD30D +4.7% (brecha “legislación” NY/Argentina: 18.3%); AL35D +5.5%, GD35D +5.8%. Bonos CER/DL largos en alza: TX24 +2.75%, TX26 +4.05%; TV24 +5.8%.

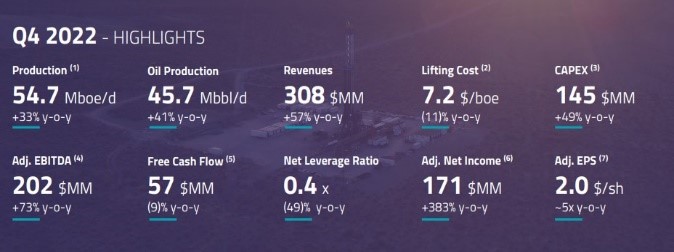

Presentó resultados trim. Vista VIST: ingresos USD 308 millones (+57% ia); +13% producción (barriles diarios); -27% costos extracción; ganó USD 269.5 millones en el año (USD 4.23*acción; PER 4.26); vende áreas tradicionales (para centrarse en shale) por USD 26.5 millones +40% producción de esos pozos hasta feb 2027. Cedear +294% últimos 12 meses.

- Se conoció el resultado fiscal de enero: alarmante déficit primario de $ 203.938 millones ó un 0.13% del PBI; con una meta FMI de 1.9% para todo el año (estacionalmente suele ser un trimestre superavitario), con gastos creciendo al 6.2% (real) e ingresos cayendo 3.2% (reales).

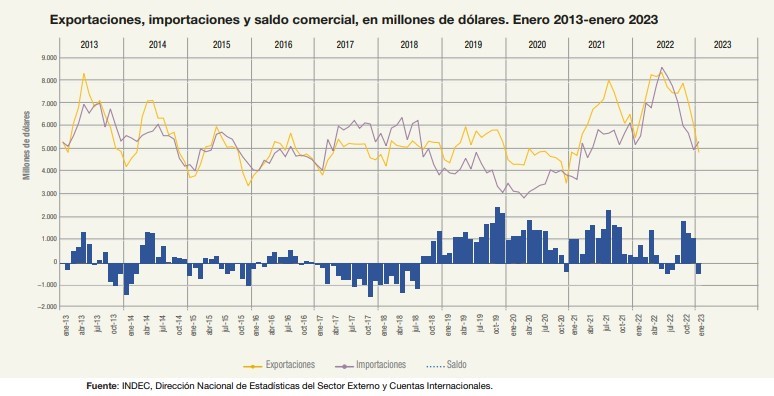

- Otro punto de alarma: déficit comercial fue de USD 484 millones en enero (importaciones +2.5%, exportaciones -11.7% interanuales), principalmente caída del 42.5% en “productos primarios” (exportaciones “,agro”; trigo pasó de USD 842 millones en 2022 a USD 152 millones); peor enero desde 2018.

- EMAE: actividad cayó 1% mes en diciembre (1.2% anual); 2022 cerró con suba de la actividad del 5.2% (con últimos 4 meses en caída; arrastre 2023 sería negativo en torno a 1.3% del PBI).

Esta semana: lunes ventas minoristas (supermercados, mayoristas y shoppings); miércoles recaudación tributaria febrero, exportaciones complejo agroindustrial febrero (CIARA-CEC); viernes REM febrero. FMI anunciaría modificación en meta de reservas de BCRA por “sequía y guerra en Ucrania”; alivio para el gobierno.

Manejo liquidez (cortísimo plazo):

-FCI money market (t+0): TNA 62-65% (TIR 86-91%). Gainvest Pesos / FIMA Premium

-Cauciones colocadoras: TNA 63.5-67% (TIR 88-92%)

Corto plazo (Plazos FIJOS 75% TNA; 107% TIR):

-FCI “ahorro” TNA 70-85% (TIR 100-115%)

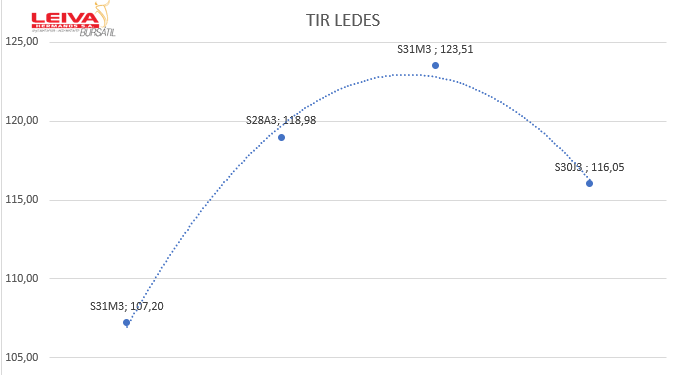

-Letras del Tesoro a Descuento (LEDES):

*S31M3 (vto. 31/03) TNA 75.2%/ TIR 107.2%

*S28A3 (vto. 28/04) TNA 73.6%/ TIR 118.9%

*S31Y3 (vto. 31/05) TNA 89.1%/ TIR 123.5%

*S30J3 (vto. 30/06) TNA 87.8%/ TIR 116.1%

Mediano plazo: todo lo anterior +:

-Ons mediano plazo: CAC2O (Arg.), CS38O (Arg); TLC1O, GNCXO, YMCIO, ARC1O (NY)

-Cedears (Mercado Libre MELI, Alphabet GOOGL, AMD); cedears etfs EEM, SPY

-Acciones argentinas (Ternium TXAR, Transportadora Gas del Norte TGNO4, Grupo Fin Galicia GGAL, YPF S.A. YPFD) / Bonos soberanos argentinos -FCI Soja (invertir en soja + dólar Linked) / Bonos badlar CABA

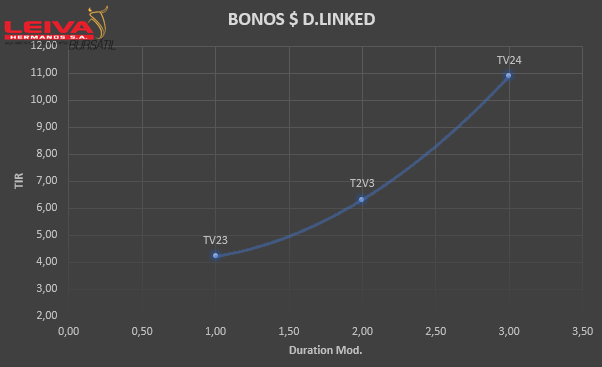

BONOS DÓLAR LINKED

TV23 (vto. 28/04/23) TIR 4.2% + deva.

T2V3 (vto. 31/07/23) TIR 6.3% + deva.

TV24 (vto. 30/04/24) TIR 10.8% + deva.

Carteras sugeridas: conservadora – moderada -agresiva